La risposta unilaterale dei governi al coronavirus è quella di elicotteri di denaro per le persone e le loro attività in quantità illimitate . La loro priorità è di mantenere sulla strada lo spettacolo keynesiano guidato dal debito, ei responsabili politici si stanno avvicinando al compito con un gusto indiscreto.

È emerso che il ciclo del credito era già in atto con l'economia globale che stava entrando nel suo periodo regolare di crisi economica e finanziaria ancor prima che il coronavirus colpisse. Pensare che si tratti solo di affrontare la pandemia prima di tornare alla normalità è quindi un errore comune e fatale. La combinazione degli eventi attuali sta portando a un problema infinito: le banche centrali, e in particolare la Fed, stanno cercando di arretrare di tutto e senza dubbio falliranno.

La questione centrale è l'incapacità nascente della Fed, responsabile della valuta di riserva mondiale, di tenere sotto controllo i mercati finanziari. Le quantità di denaro necessarie per salvare l'economia americana e le catene di approvvigionamento incentrate sul dollaro all'estero sono potenzialmente molto maggiori di quanto si pensi e distruggeranno non solo il dollaro, ma l'intero sistema monetario fiat di mercati finanziari truccati da cui dipende il finanziamento del debito. L'UE si trova in una soluzione simile ma più parrocchiale con l'aggiunta di un sistema bancario visibilmente sull'orlo del collasso.

Il calendario per la scomparsa delle valute legali non sicure sarà probabilmente molto breve, entro la fine del 2020 , esattamente tre secoli da quando un simile esperimento di valuta fiat fallì nella bolla del Mississippi di John Law.

introduzione

Il dubbio Thomases deve sicuramente rendersi conto ormai che le banche centrali sono in pericolo di perdere il controllo sui prezzi dei mercati finanziari, non solo per un breve periodo di tempo, ma più drasticamente di così. Oltre a un nuovo ciclo di allentamento quantitativo annunciato domenica scorsa - $ 500 miliardi in titoli del Tesoro e $ 200 miliardi in debito di agenzie - il nuovo obiettivo per il tasso sui fondi della Fed è stato abbassato allo 0 - ¼%. Questo taglio dell'1% ha seguito una precedente riduzione del tasso di fondi del ½% e l'annuncio di giovedì scorso di un limite di $ 1,5 trilioni su pronti contro termine di tre mesi e un mese. A queste somme dobbiamo aggiungere i $ 60 miliardi di acquisti di titoli con cedola annunciati anche giovedì scorso.

Nel complesso, si tratta di un'iniezione di liquidità nel sistema bancario americano di $ 2,206 trilioni, che nel contesto sarà l'equivalente di un aumento del 59% nel bilancio della Fed da quando è iniziata la crisi dei pronti contro termine a settembre.

Un'ulteriore fonte di inflazione monetaria è rappresentata dalle linee di scambio del dollaro con la Banca del Canada, la Banca d'Inghilterra, la Banca del Giappone, la BCE e la Banca nazionale svizzera.

Chiaramente, la Fed sta facendo tutto il possibile per raggiungere contemporaneamente una serie di obiettivi. Deve garantire il finanziamento per il governo degli Stati Uniti, che sta aumentando notevolmente la sua spesa. Deve garantire che le banche dispongano di riserve sufficienti per non escludere i propri clienti, evitando così una contrazione deflazionistica del credito bancario. Deve iniettare liquidità nei mercati monetari all'ingrosso per garantire che nessuna entità finanziaria diventi insolvente. Sta cercando di anticipare i futuri effetti negativi del coronavirus, che probabilmente saranno molto maggiori di quanto chiunque osa ammettere in pubblico. Eroicamente, la missione pubblica della Fed è quella di salvare da solo l'economia americana fornendo i soldi necessari. E, ultimo ma non meno importante, deve mantenere il controllo sui prezzi dei mercati finanziari per raggiungere questi obiettivi.

Negli ultimi quindici giorni quel controllo è stato chiaramente perso. Le azioni si sono schiantate e i titoli di stato sono saliti alle stelle, ma i valori di questi ultimi sono stati in qualche modo falsi, perché in assenza di liquidità i produttori del mercato hanno aumentato gli spread di offerta / offerta e ridotto le loro dimensioni; vale a dire che la quantità di obbligazioni che erano disposti a negoziare sulla quotazione ampliata era nominale. Oltre alla volatilità, i market maker, essendo filiali di intermediazione delle banche, sono stati limitati nella quantità di liquidità fornita dai loro genitori, riflettendo una carenza sistemica più ampia.

La Fed spera che, fornendo una quantità senza precedenti di liquidità in dollari, la normalità tornerà, e tutti i suoi obiettivi elencati nel penultimo paragrafo possono essere raggiunti. Ma, tornando al tema delle recenti intuizioni di Goldmoney, la relazione tra il dollaro e le attività finanziarie è diventata stranamente simile a quella tra livres di John Law e la sua bolla del Mississippi trecento anni fa. La massiccia stampa di crediti bancari di livres e livres a supporto della bolla patrimoniale di Law fallì, in primo luogo minando il potere d'acquisto dei suoi livres a zero misurato contro oro e argento, e poi non riuscendo a prevenire un collasso dell'attività finanziaria mirata, la sua impresa nel Mississippi .

Oggi la situazione è diversa solo per il fatto che la Fed sta cercando di salvare lo status quo piuttosto che costruirne uno nuovo. Ma da dicembre 2015 il prezzo dell'oro ha iniziato a salire da $ 1050 ai livelli attuali, che è la misura non fiat appropriata del potere d'acquisto del dollaro. Questo fatto dice molto sulla reazione dell'oro e dell'argento la scorsa settimana e questo, che doveva cadere pesantemente in forma cartacea, mentre la domanda fisica ha portato a carenze e premi ovunque. E ora abbiamo rapporti credibili sulla riduzione della produzione di raffineria, in particolare nel Canton Ticino in Svizzera, dove hanno sede tre delle grandi raffinerie svizzere.

Dopo la metà degli anni ottanta, l'oro è stato utilizzato come garanzia a basso tasso di interesse per l'acquisto di altre attività a rendimento più elevato. Negli ultimi anni questa funzione è cessata ed è diventata un giocattolo di banche di lingotti, abile nell'uso di future e forward per assorbire la domanda speculativa in una fuga altamente redditizia di interessi speculativi. La continuazione di questo gioco dipendeva interamente dalla Fed e dalle altre banche centrali che definivano il quadro dei prezzi delle attività finanziarie in un contesto più ampio mantenendo un controllo di ferro sui mercati. Gli eventi recenti hanno dimostrato che ciò è quasi certamente terminato e che sempre più le banche di lingotti vedono una logica per uscire dal business della carta d'oro e d'argento quadrando i loro libri.

Stima dei requisiti di liquidità in dollari

Vale la pena notare che l'economia globale, così come quella degli Stati Uniti, è sulla cuspide di un ciclo del credito che si stava trasformando nella sua normale fase contrazionale, anche prima che il coronavirus esplodesse sulla scena mondiale. La massiccia espansione della moneta di base e del credito bancario dopo la crisi di Lehman, unita al protezionismo commerciale americano, replica la situazione alla fine del 1929, quando iniziò l'incidente di Wall Street, il Dow cadde dell'89% e seguì la grande depressione. I vettori gemelli dietro quegli eventi hanno oggi una forza relativa diversa. Quindi, le tariffe commerciali sono state aumentate del 30% in media dal Smoot-Hawley Tariff Act, più del protezionismo americano di oggi contro le importazioni cinesi. Ma questa volta, l'espansione della moneta e del credito bancario negli ultimi decenni è molto, molto più grande,

Stando così le cose, il coronavirus è un ulteriore onere per l'economia mondiale che si stava già ribaltando e sarà particolarmente dannoso per la sua valuta di riserva, il dollaro. Le interruzioni che la pandemia porta alle catene di approvvigionamento sono un drammatico progresso e un'escalation di ciò che sarebbe accaduto nel tempo comunque.

In tutte le imprese ci sono quelli che hanno attività che possono essere vendute e che hanno liquidità presso la banca da prelevare, e ci sono quelli le cui disponibilità liquide e liquide sono limitate o esistono a malapena. Quando la prima categoria riduce le riserve di cassa, i depositi presso le banche vengono ridotti. Le banche devono quindi prendere in prestito la differenza nei mercati monetari o ridurre le loro disponibilità in attivi, generalmente sotto forma di prestiti, buoni del tesoro, buoni del tesoro, buoni commerciali o obbligazioni commerciali. Inevitabilmente, la scelta si ridurrà a una riduzione dei bilanci individuali delle banche, soddisfatta riducendo il portafoglio crediti e le vendite di attività.

D'altra parte, ci sono aziende che operano con scoperti di conto corrente, che scopriranno se le loro banche sono ancora valide per i massimali di scoperti prestabiliti. Dati gli svantaggi sui depositi delle imprese da parte dei loro clienti più liquidi, è probabile che cerchino di ridurre i massimali di scoperto per aiutare a bilanciare i loro libri.

Ma le aziende devono anche decidere se loro e i loro clienti sopravviveranno alla pandemia. Le promesse del governo di aiutare sono di solito offerte in prestiti, nel qual caso dovranno essere rimborsate, semplicemente rimandando il giorno cattivo. Molte PMI sceglieranno di chiudere per consentire ai loro proprietari di salvare ciò che possono piuttosto che affrontare una deriva verso il fallimento. Alcuni tenteranno di sopravvivere tagliando i costi, come le compagnie aeree che licenziano il personale in congedo non retribuito o allungando i tempi di pagamento, passando il problema ai propri fornitori.

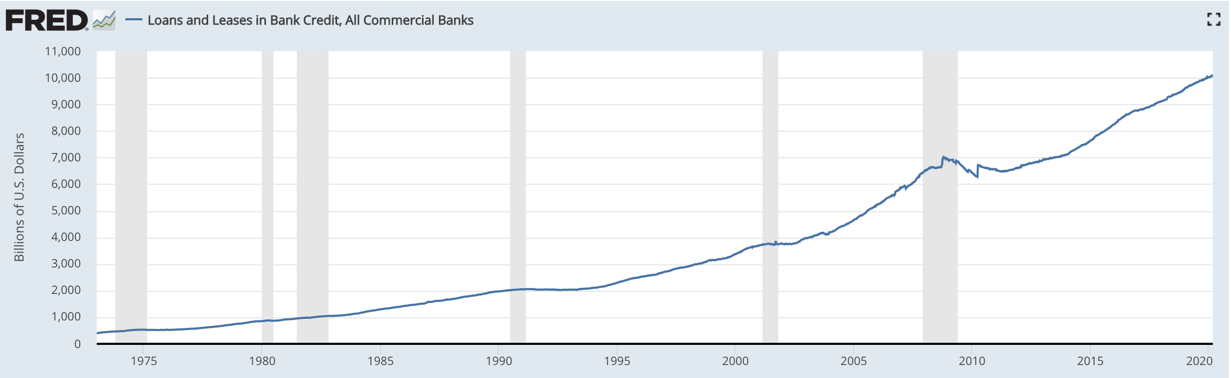

L'esposizione nozionale delle banche americane a questo aspetto delle difficoltà incontrate dalle imprese del settore privato è illustrata da prestiti e locazioni eccezionali, che secondo il database FRED di St. Louis ammontano a $ 10,12 trilioni di dollari.

Il grafico sopra di FRED mostra come l'ultima crisi del credito abbia causato una contrazione dei prestiti e dei contratti di locazione in essere, e sappiamo che questa crisi è destinata a ripeterlo. Ma quale sarà la portata della crisi del credito in via di sviluppo, dato che raggruppando i problemi di pagamento il coronavirus ha aumentato l'impatto e la sua rapidità?

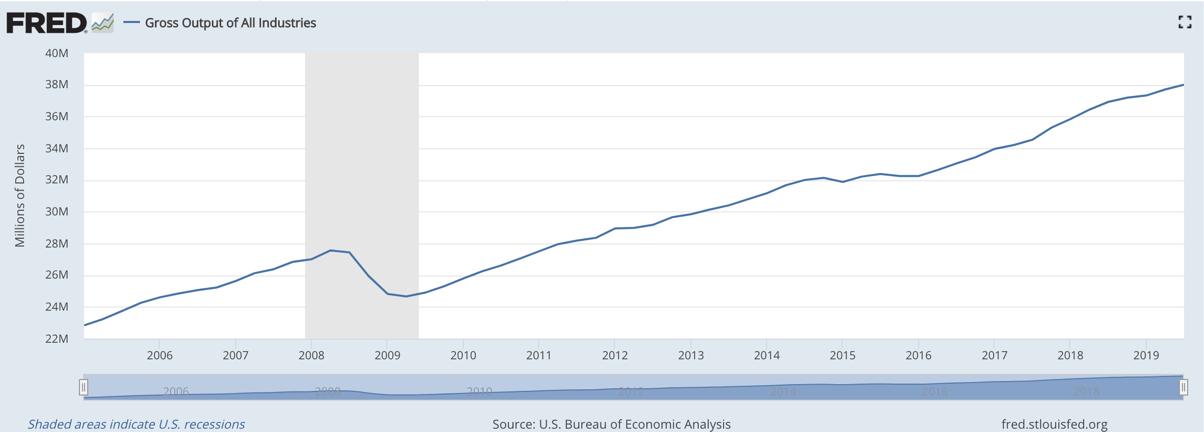

Per stimare una cifra del ballpark, dovremmo guardare alla produzione lorda (GO). A differenza del PIL, che acquisisce il valore finale delle vendite, GO include i pagamenti tra le fasi di produzione ed è illustrato nella tabella di FRED di seguito.

L'effetto dell'ultima crisi del credito nel 2008-2009 è stato significativo, facendo cadere circa $ 4 trilioni dal totale. Questa volta, con l'onere aggiuntivo di diffusi fallimenti nella catena di approvvigionamento, sarà ovviamente molto più grande. Possiamo solo indovinare cosa farà una chiusura nazionale. Se, come in Italia e in Francia, gli americani finissero solo per acquistare prodotti farmaceutici e alimentari, ciò preserverebbe solo l'8% di GO. Gli errori di pagamento costituiranno pertanto una parte significativa dei restanti $ 36 trilioni della statistica GO.

Non solo tutti i beni, ma anche i servizi sono interessati. E le catene di approvvigionamento non sono così semplici come potrebbe suggerire il termine con una serie monodimensionale di input che portano a un prodotto finale. Gli input da molte altre fonti sono richiesti in ogni passaggio. Non è esagerato affermare che l'interconnessione di tutti questi processi rappresenta quasi tutto il settore privato GO.

Il fatto che i fallimenti dei pagamenti stiano cominciando ad avere un impatto è visto dal livello migliorato di strutture di pronti contro termine estese quotidianamente dalla Fed. Può solo intensificarsi da qui.

I pagamenti in dollari nelle catene di approvvigionamento non si limitano alla produzione interna degli Stati Uniti, ma si applicano alle catene denominate in dollari di beni importati in altre giurisdizioni, di cui la catena di approvvigionamento manifatturiera di Apple per iPhone è un esempio lampante. Tutto ciò che serve è un piccolo intoppo di consegna e improvvisamente i pagamenti attesi che non si materializzano devono essere coperti fino in fondo, non possiamo conoscere la vera entità del probabile problema, ma con le principali economie che vengono interrotte dal virus per più di un mese o due e con tutti coloro che lavorano su base just-in-time il sistema bancario finirà con prelievi di depositi, richieste di maggiori strutture di scoperto e prestiti in sofferenza per un totale di due o tre volte i prestiti totali e le locazioni di FRED in sospeso dalle imprese , non solo in America, ma anche nelle catene di insediamenti commerciali in dollari all'estero.

Non c'è da stupirsi che ci siano problemi di liquidità emergenti nel sistema. Ma con la Fed e il governo degli Stati Uniti che promettono di sottoscrivere tutte le imprese in difficoltà a causa del virus, le conseguenze inflazionistiche per il dollaro saranno sconcertanti. La responsabilità del dollaro come valuta di riserva mondiale è che il mandato della Fed deve coprire anche gli insediamenti in dollari nazionali ed esteri se vuole continuare a mantenere il controllo sui prezzi nei mercati finanziari americani.

Realisticamente, le probabilità di successo sono prossime allo zero, in parte perché la Fed sarà lenta ad offrire servizi a quelle parti delle catene di approvvigionamento in dollari al di fuori dei paesi con accordi di swap in valuta. Cina, Corea del Sud e Taiwan, e altri dovranno ricorrere alla liquidazione delle riserve in dollari, compresi i titoli del Tesoro USA. E poi ci sono quelli che fanno affidamento sul finanziamento del dollaro in senso lato: Zoltan Pozsar del Credit Suisse evidenzia la Scandinavia, il Sud-est asiatico, l'Australia e il Sud America, a cui possiamo aggiungere l'intero sistema bancario ombra a Londra e in tutti gli altri centri finanziari non statunitensi .[io]

A meno che non applichi la Sezione 133.3 della Federal Reserve Act (che consente alla Fed di prestare direttamente alle non banche) l'unico canale per i flussi di liquidità è attraverso le banche commerciali nel sistema federale. Anche se la Fed metterà a loro disposizione un'infinita liquidità, la Fed non sarà in grado di impedire alle banche di gestire i propri rischi come ritengono opportuno. Le banche a margine ridurranno la leva finanziaria del loro bilancio e rischieranno collettivamente di scendere in un ciclo in cui la liquidazione delle garanzie porta a valori in calo per le attività finanziarie, forzando l'ulteriore liquidazione delle garanzie quando vengono scoperti prestiti formalmente sicuri. Questo è stato uno dei mali del sistema bancario a riserva frazionaria identificato da Irving Fisher nella grande depressione. E la logica semplicemente ci dice che la liquidità fornita dalla Fed sarà prontamente assorbita dalle banche e non trasmessa a molti dei loro clienti più rischiosi, in particolare nel settore delle PMI.

Non dovremmo avere dubbi sul fatto che, sebbene sia facile per il governo e la sua banca centrale promettere fondi alle imprese in modo che possano continuare a commerciare, è praticamente impossibile per loro farlo in modo tempestivo.Ma se, come si spera abbia dimostrato questo articolo, è probabile che l'interruzione e il fallimento dei pagamenti siano su una scala ben superiore a prestiti e locazioni in essere, il dissolvimento della valuta minerà senza dubbio il suo potere d'acquisto. Come abbiamo mostrato sopra, la catena di insediamento totale a rischio onshore negli Stati Uniti viene catturata in GO, che ammonta ufficialmente a $ 38 trilioni. Per fare un confronto, la quantità di denaro in mani pubbliche, ovvero contanti, depositi controllabili e depositi di risparmio, è di poco meno di $ 14 trilioni, la maggior parte dei quali è compensata dal credito bancario, che quasi sicuramente si contraerà. Se il governo degli Stati Uniti e la Fed devono mantenere la promessa di salvare le imprese dal coronavirus, si stanno impegnando potenzialmente ad elicotteri attraverso le banche considerevolmente più denaro di quanto non sia attualmente detenuto in mano pubblica.

Non può succedere in un colpo solo: sarebbe assurdo. È più probabile che venga erogato in tranche, di cui $ 2,206 trilioni della scorsa settimana è il primo. Non importa se l'annuncio da parte di Mnuchin di $ 1,2 trilioni di elicotteri su tutto il territorio nazionale sia parte integrante o aggiuntivo di quello annunciato dalla Fed. Una volta assorbito, non solo i mercati dipenderebbero dal fatto che ulteriori tranche vengano annunciate e consegnate rapidamente, ma inizieranno anche a scartare le conseguenze.

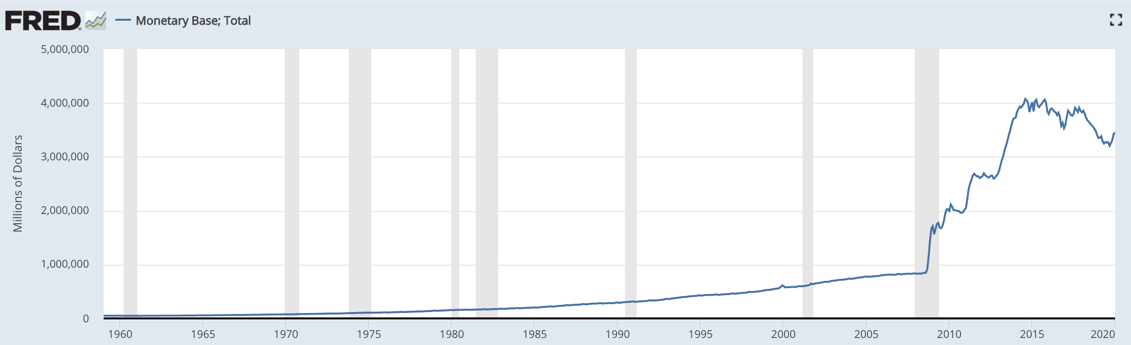

Dato che la Fed sta sostenendo il tutto espandendo il proprio bilancio, nel giro di pochi mesi la sua base monetaria dovrà espandersi a multipli inconoscibili degli attuali 3,44 trilioni di dollari, mostrati nel grafico di FRED, sopra.

Il problema di finanziamento del governo

Sarà impossibile per la Fed espandere in modo drammatico la base monetaria senza compromettere il potere d'acquisto della valuta, in particolare poiché era già stata ampliata da un 350% senza precedenti sulla scia della crisi di Lehman undici anni fa. Il principale metodo impiegato dovrebbe essere lo stesso, vale a dire un allentamento quantitativo. Il vantaggio per la Fed è il QE che finanzia il fabbisogno del governo e rafforza le riserve delle banche commerciali allo stesso tempo.

Prima dell'attuale pausa, l'ufficio del bilancio del Congresso ha previsto un deficit di bilancio del governo federale di poco più di un trilione di dollari. La spesa pubblica, non ultimo per le questioni relative al coronavirus, è probabilmente maggiore delle previsioni e le entrate fiscali, se non vengono semplicemente sospese, diminuiranno considerevolmente. Di conseguenza, il disavanzo aumenterà ed è ipotizzabile che funzionerà al doppio del livello previsto. Quando i mercati si stabilizzeranno a seguito di eventi recenti, gli operatori si chiederanno chi altro, oltre alla Fed, acquisterà i buoni del Tesoro USA. E poi ci sarà un'ulteriore domanda: con le banche, le non-banche e gli stranieri che sfrecciano per la liquidità del dollaro, chi acquisterà le loro attuali partecipazioni di debito del Tesoro?

Il problema del finanziamento può essere stimato solo in modo omnibus, racchiudendo le esigenze di indebitamento del governo, rafforzando i bilanci bancari, gestendo i fallimenti dei pagamenti globali ecc. In un'unica soluzione. Prima che il coronavirus colpisse e iniziasse a dislocare l'intero sistema finanziario, l'analisi del ciclo del credito ha ipotizzato che un crollo potesse raddoppiare il deficit di bilancio, aggiungendo un ulteriore trilione circa ai requisiti di finanziamento del governo esistenti. Raramente sono state prese in considerazione ulteriori questioni sistemiche perché sconosciute. Questo non è più il caso.

Dato che attraverso il QE o i programmi di acquisto di attività è probabile che vengano affrontati tutti i problemi di finanziamento e liquidità evidenziati in questo articolo, non è esagerato affermare che entro la fine dell'anno ciò potrebbe comportare il raddoppio o il triplo della quantità di buoni del tesoro e fatture statunitensi nel mercato secondario, portandoli forse da $ 16,700 miliardi attualmente a oltre $ 40 trilioni. Poi c'è un problema secondario: del mucchio esistente di $ 16,7 trilioni, $ 9,8 trilioni è di proprietà di stranieri, probabilmente costretti a venderli nella ricerca di liquidità o semplicemente per evitare perdite di portafoglio.

Dato che siamo focalizzati sul dollaro come valuta di riserva, non abbiamo nemmeno graffiato la superficie dei problemi in altre valute. La zona euro in particolare ha problemi bancari, che, dati i probabili effetti economici e finanziari del coronavirus, vedranno gravi fallimenti bancari nel giro di pochi mesi, se non in settimane.

Solo la scorsa notte la BCE ha annunciato un ulteriore stimolo da 750 miliardi di euro ai suoi programmi di acquisto di attività esistenti, da cui le singole nazioni finanzieranno le loro promesse di sovvenzionare l'industria e l'occupazione. I governi britannico ed europeo sono pronti a inondare di denaro le loro popolazioni. Gli inglesi questa settimana hanno annunciato un pacchetto di sostegno per un importo stimato di £ 320 miliardi, elicotteri di denaro e ponti di strutture di prestito per le piccole imprese di tutto il mondo. Facendo eco a Mario Draghi, nelle parole di Boris Johnson e del suo cancelliere Rishi Sunak ripetuto più volte, qualunque cosa serva.

Anche la Francia ha annunciato un pacchetto simile da 300 miliardi di euro, la Germania ha promesso 500 miliardi di euro e altri stanno seguendo l'esempio. I 750 miliardi di euro della BCE sono già troppo piccoli. Ovunque, la soluzione di valuta fiat è stampa, stampa, stampa. Con tassi di interesse pari o inferiori allo zero, è tutto ciò che le banche centrali possono fare, mentre i loro governi dovranno far fronte al calo delle entrate fiscali e all'aumento degli impegni sociali.

Finora non è ancora stato riconosciuto il problema della catena di approvvigionamento paneuropea. Il GO dell'UE è simile in scala a quello del GO USA, in aggiunta a tutto il sostegno inflazionistico annunciato finora assegnato.

Sta improvvisamente diventando chiaro che l'esperimento keynesiano globale degli ultimi novant'anni sta affrontando una crisi esistenziale. L'esplosione dei requisiti di finanziamento può essere soddisfatta solo se i mercati obbligazionari mantengono gli attuali livelli di valutazione. In altre parole, siamo diventati dipendenti e complici dei mercati truccati dallo stato e stiamo affrontando lo stesso destino di quello della Francia di John Law esattamente trecento anni fa. Una volta che i problemi sono iniziati, la sua valuta senza scorta è diventata senza valore in circa dieci mesi. Come allora, il destino dei mercati finanziari oggi dipende interamente dalle valute legali, perché i loro emittenti stanno diventando gli unici acquirenti del proprio debito.

Inflazione dei prezzi; mito e realtà

Gli statistici del governo sono riusciti a cercare un tasso di inflazione dei prezzi del due per cento con il metodo statistico. Parte del meccanismo di controllo del mercato ha consentito a questa e ad altre statistiche governative di essere accettate dagli investitori come vere. Stando così le cose, una prospettiva a bassa crescita, in altre parole che non minaccia un aumento dell'inflazione, giustifica ampiamente gli attuali livelli di prezzo dei titoli di Stato. Data la loro esperienza personale che il tasso di inflazione dei prezzi è in realtà considerevolmente più elevato, si potrebbe pensare che i gestori dei fondi obbligazionari realizzerebbero l'inganno, ma il fatto è che sono ciechi. Essere preparati a ignorare la realtà della propria esperienza e ad accettare la versione delle autorità del tasso di inflazione dei prezzi è fondamentale per il controllo del governo sui livelli dei prezzi nei mercati finanziari. Se,

Un crollo dei prezzi del Tesoro USA di tale entità sarebbe un disastro per le finanze del governo e l'intero schema keynesiano. Il costo del finanziamento del debito sarebbe rapidamente fuori controllo. Data la nostra tesi secondo cui il fallimento dei pagamenti di finanziamento e altri obiettivi richiederanno una vera esplosione della quantità di debito pubblico imposto sul mercato, è quasi certo che il valore del dollaro in termini di potere d'acquisto sarà fatalmente compromesso. Inizialmente si rifletterà sul prezzo in dollari dell'oro, come descritto nell'introduzione a questo articolo.

Le forniture delle basi che le persone acquistano per la loro esistenza quotidiana sono già scarse con gli scaffali dei supermercati vuoti, il che ci dice che seguendo le fasi iniziali dell'attuale dislocazione economica e finanziaria i prezzi aumenteranno, anche prima di tenere conto dell'accelerazione di svalutazione monetaria già in lavorazione. L'aumento dei prezzi di questi punti base potrebbe portare a controlli sui prezzi, il che non farà che peggiorare le cose, un playbook visto nel corso della storia dal tempo di Diocleziano (284-305 d.C.) in poi.

Ma questa inflazione è diversa in molti modi. Invece di essere principalmente un crollo del potere d'acquisto guidato dal rifiuto del pubblico della valuta fiat del loro stato, sarà guidato da un crollo corrispondente, ma leggermente in ritardo, dell'intera panoplia dei valori delle attività finanziarie. Questa almeno è la lezione dell'unica altra istanza registrata di ciò che accade, lo schema pre-keynesiano di John Law.

Le prospettive per oro e argento

L'attuale pausa del mercato ha visto un crollo tra mercati finanziari e lingotti fisici, con forniture di monete e piccoli lingotti esauriti. Per aggiungere problemi di approvvigionamento, si dice che le tre principali raffinerie svizzere con sede nel Canton Ticino siano in blocco o abbiano problemi logistici.

La dicotomia è tra il mondo delle attività finanziarie e il mondo reale delle persone. Gli eventi delle ultime settimane hanno sollevato la possibilità che le banche centrali, in particolare la Fed con i prezzi in dollari, stiano perdendo il controllo dell'intero sistema finanziario. Normalmente spaventata dalla presentazione finanziaria, la gente comune non acquista più il Kool-Aid dell'establishment. Non sanno nulla, non capiscono cosa sta succedendo, ma a margine vogliono metalli preziosi ad ogni prezzo.

Il monetario trova inaccettabile questo comportamento. Hanno regolarmente eliminato gli imbarazzanti aumenti dei prezzi in oro e argento come mezzo per soggiogare l'interesse pubblico. La prospettiva dell'inflazione monetaria a seguito di un blocco del coronavirus renderà impossibile ripetere l'esercizio con successo, a causa dell'inflazione monetaria in questione.

Nel frattempo, le banche di lingotti sono in difficoltà, con obblighi di oro e argento molto maggiori rispetto al loro accesso all'oro fisico come copertura. Tali obbligazioni sono in via schiacciante in carta, futures e contratti a termine, nonché passività verso clienti con conti non assegnati. Prove aneddotiche suggeriscono inoltre che i clienti con account assegnati hanno già avuto difficoltà a ottenere consegne fisiche negli ultimi anni. Pertanto, mentre la domanda pubblica di lingotti fisici è in aumento, la creazione di lingotti è diventata gravemente esposta alle conseguenze monetarie della pandemia di coronavirus.

Le banche centrali e la Banca degli insediamenti internazionali non possono permettersi di far esplodere una banca di lingotti e senza dubbio hanno lavorato dietro le quinte per prevenirne uno. È probabile che l'oro venga noleggiato alle banche di lingotti, dando loro un po 'di liquidità sulla carta, ma in pratica non lascia mai la volta della banca centrale e quindi il suo possesso. I futures sono venduti allo scopo di innescare le fermate degli speculatori, creando un effetto valanghe sul prezzo. L'intenzione è che le banche di lingotti siano o almeno quadrate nelle loro posizioni o preferibilmente lunghe, perché sanno che quando l'esercizio di soppressione sarà terminato, il prezzo dell'oro e dell'argento aumenterà drammaticamente di fronte all'espansione della moneta legale.

Quello che non sanno ancora è il destino della moneta legale. Dall'analisi dell'esperienza di John Law del 1720 sappiamo che nel 2020 probabilmente vedremo la fine molto presto. Espresso convenzionalmente, ciò dà prezzi d'oro e d'argento all'infinito, e le mosse di un centinaio di dollari sono irrilevanti.

Autore di Alasdair Macleod tramite GoldMoney.com

Nessun commento:

Posta un commento