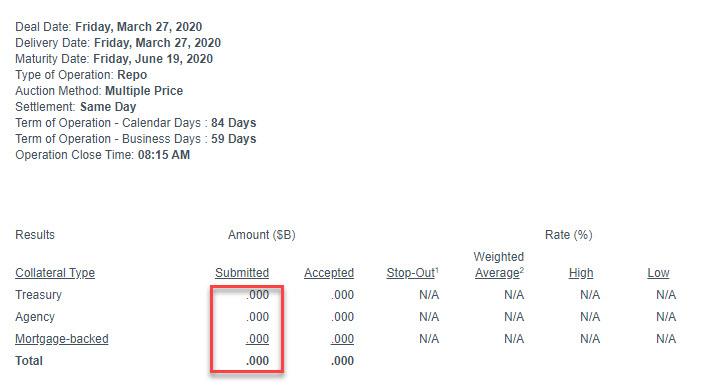

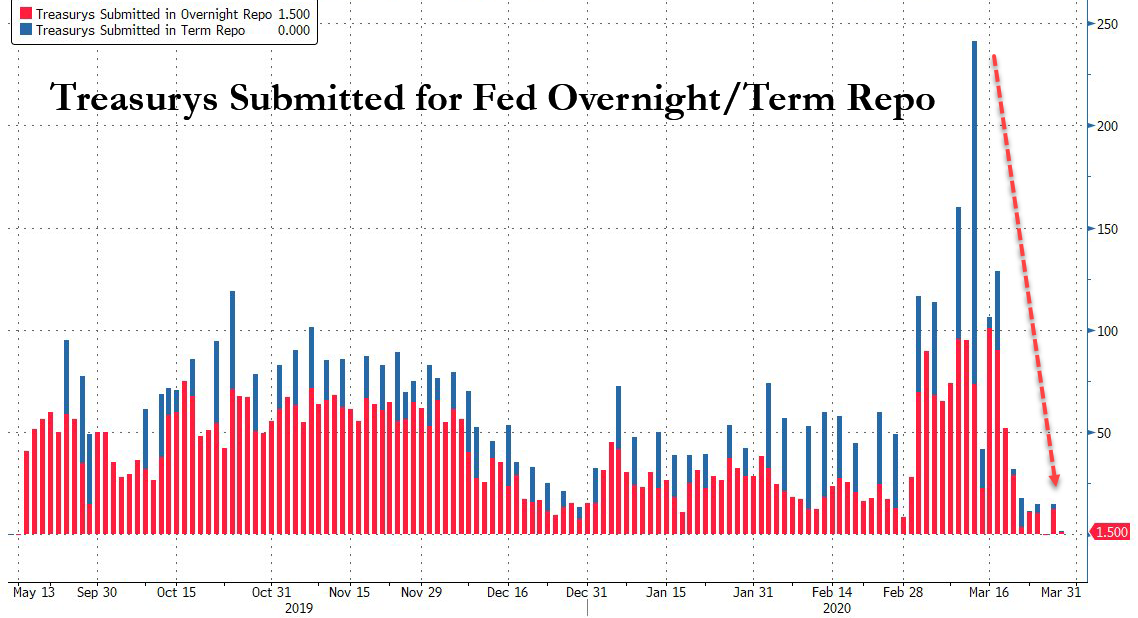

L'asta odierna a "offerta zero" è stata semplicemente la logica fine di un recente crollo degli invii del Tesoro alle massicce operazioni giornaliere della Fed e operazioni di pronti contro termine durante la notte, culminate due settimane fa, per precipitare non appena la Fed ha annunciato l'inizio di un QE illimitato.

Con i rivenditori ora in grado di vendere importi illimitati direttamente alla Fed, e con un premio al valore contabile, la maggior parte di loro sembra aver scelto quell'opzione invece di aggrapparsi alla carta che potrebbe essere inutile soprattutto con una valanga di debiti che scenderà dalla pipeline poiché il Tesoro deve finanziare il suo pacchetto di dispensa aziendale da $ 2 trilioni.

"Perché mai dovresti legare qualcosa per tre mesi in pronti contro termine con l'acquisto della Fed", ha detto Ian Burdette, amministratore delegato della Academy Securities, che ha seguito con un'osservazione molto appropriata: "Penso che le persone stiano diventando sagge al fatto che è in arrivo uno tsunami assoluto di emissione globale di debito sovrano. Probabilmente è meglio venderlo tutto ai fedeli ora " .

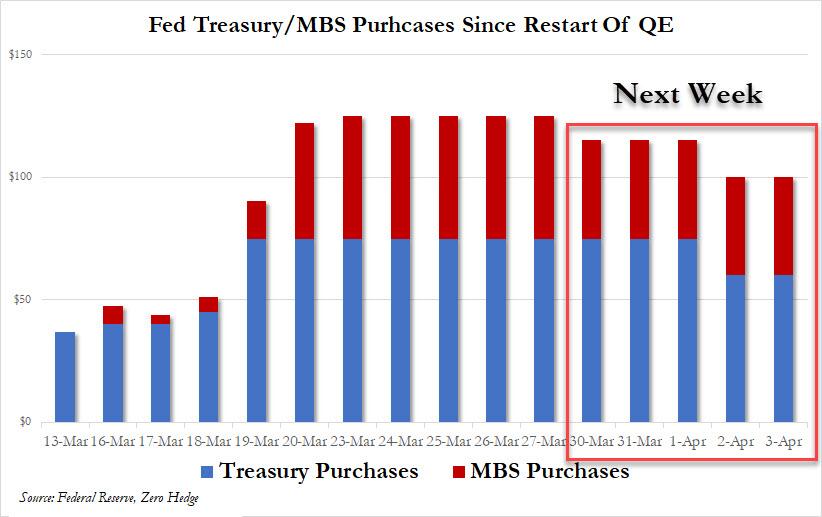

Un altro suggerimento che la Fed potrebbe aver sovraqualificato il mercato, assorbendo troppe "garanzie sicure e simili al denaro" come Treasury e MBS, e iniettando troppe riserve (cioè contanti) è venuto dalla stessa Fed che 30 minuti prima della chiusura oggi ha annunciato che ridurrebbe "QE-unlimited" e ridurrebbe la quantità di acquisti TSY a partire dal 1 ° aprile da $ 75BN a $ 60BN, tagliando anche il QE MBS da $ 50BN a $ 40BN.

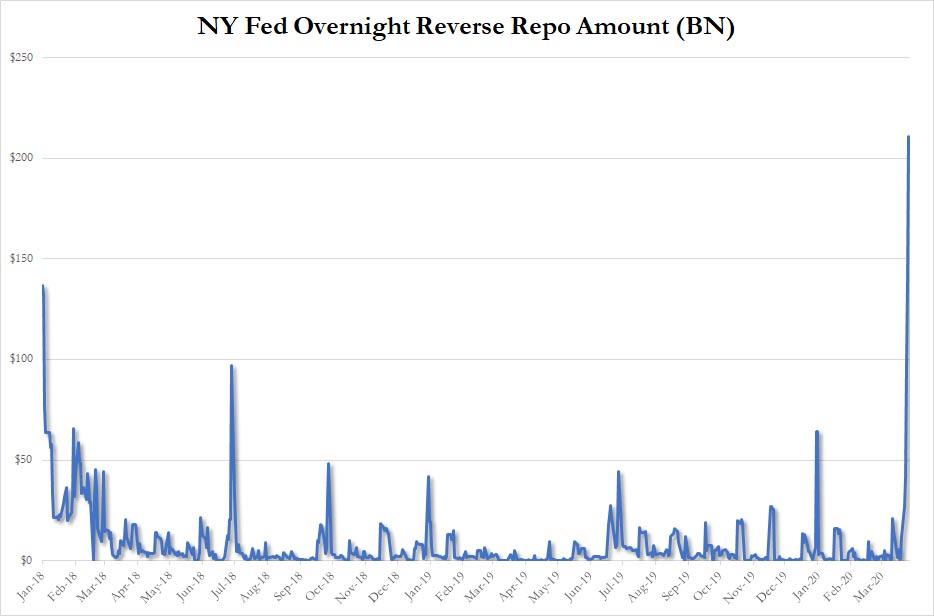

Ma il suggerimento più chiaro ancora che ci sia stato un cambiamento radicale nel sistema finanziario statunitense, che è passato da scarse riserve a scorte collaterali (Tesoreria) scarseggiava nell'odierna operazione di pronti contro termine a tasso fisso di oggi. Come suggerisce il nome, questo è l'opposto del pronti contro termine, dove invece di prendere in prestito denaro dalla Fed in cambio di garanzie del Tesoro, mentre pagano una modesta commissione di prestito, i Dealer prendono in prestito i Treasurys in cambio di garanzie in contanti.

Se la presenza di un pronti contro termine inverso è una novità per alcuni, c'è una ragione per questo: per gran parte degli ultimi 3 anni, quando la Fed stava esaurendo le riserve come parte di QT e le banche erano sotto pressione, c'erano molti Treasurys.

Fino ad oggi, perché l' operazione di pronti contro termine inversa di oggi è esplosa a un record di $ 210BN da $ 138,4BN ieri, dopo praticamente nessun utilizzo per anni.

Ciò significa che dopo essersi affrettati a parcheggiare tesorerie presso la Fed in cambio di denaro, i concessionari stanno facendo il contrario, perché a seguito della storica serie di QE della Fed in cui la Fed ha acquistato $ 1 trilione di dollari in TSY e MBS nelle ultime due settimane , c'è ora una inaspettata carenza di tesoreria nella comunità finanziaria. O quello, o semplicemente nessuno vuole parcheggiare i propri Treasury con la Fed se possono venderli.

Ma non preoccuparti: se c'è davvero una carenza del Tesoro, non durerà. Con il Tesoro USA sul ponte per emettere centinaia di miliardi di debiti nelle prossime settimane, una scarsità di carta statunitense è l'ultima cosa di cui il mondo dovrà preoccuparsi ...

Fonte: qui

Vai alla grande o vai a casa ... è questo l'ultimo obiettivo delle élite dominanti?

Il Grande Collasso economico/finanziario

Per capire perché i domini finanziari rovesciati dalla pandemia di Covid-19 portano all'insolvenza globale, iniziamo con un esempio familiare. Il punto di questo esercizio è di distinguere tra il valore di mercato delle attività e il patrimonio netto, che è ciò che rimane dopo che i debiti sono sottratti dal valore di mercato delle attività.

Diciamo che la famiglia ha fatto molto bene per sé e possiede beni per un valore di $ 1 milione: una casa, un'azienda a conduzione familiare, conti pensionistici 401K e un portafoglio di azioni e altri investimenti.

La famiglia ha anche $ 500.000 di debiti: mutui per la casa, prestiti auto, prestiti agli studenti e saldi delle carte di credito.

Il patrimonio netto delle famiglie è quindi di $ 1,000,000 meno $ 500.000 = $ 500.000.

Supponiamo che si verifichi una tipica crisi finanziaria e una recessione e che le attività della famiglia diminuiscano del 30%. Il 30% di $ 1 milione è di $ 300.000, quindi il valore di mercato delle attività della famiglia scende a $ 700.000.

Dedurre i $ 500.000 di debiti e il patrimonio netto della famiglia è sceso a $ 200.000. Il punto qui è che i debiti rimangono indipendentemente da ciò che accade al valore di mercato delle attività di proprietà della famiglia.

Quindi le bolle speculative si gonfiano di nuovo e la famiglia assume più debito nell'espansione euforica della fiducia per acquistare una casa più grande, espandere l'attività di famiglia e godersi di più la vita.

Ora le attività delle famiglie valgono $ 2 milioni, ma il debito è salito a $ 1,5 milioni. Il patrimonio netto rimane a $ 500.000, poiché il debito è aumentato insieme ai valori delle attività.

Purtroppo, tutte le bolle scoppiano e il valore di mercato delle attività domestiche diminuisce del 30%, ovvero $ 600.000. Ora i beni delle famiglie valgono $ 2,000,000 meno $ 600,000 o $ 1,400,000. Il patrimonio netto della famiglia è ora $ 1,400,000 meno $ 1,500,000 o $ 100.000 negativi. La famiglia è insolvente.

Inoltre, il reddito netto dell'azienda di famiglia precipita quasi a zero nella recessione, lasciando un reddito insufficiente per pagare tutti i debiti assunti dalla famiglia.

Questo è un analogo esatto per l'intera economia globale, che la pre-pandemia aveva attività con un valore di mercato di $ 350 trilioni e debiti di $ 255 trilioni e quindi un patrimonio netto di circa $ 100 trilioni.

I $ 11 trilioni che sono evaporati nel valore di mercato delle azioni statunitensi sono solo un assaggio delle perdite di valore di mercato. I mercati azionari globali hanno perso $ 30 trilioni e una volta che i rendimenti aumenteranno nonostante le manipolazioni della banca centrale (oops, intendo l'intervento), $ 30 trilioni nel valore di mercato delle obbligazioni svaniranno nel nulla.

Il valore di mercato delle obbligazioni spazzatura è già precipitato da miliardi di miliardi, e non conta nemmeno i miliardi di miliardi persi in azioni di piccole imprese, operazioni bancarie ombra e una miriade di altre attività non negoziabili.

Poi c'è la bolla patrimoniale più massiccia di tutte, il settore immobiliare. Milioni di proprietari deliranti di proprietà pensano ancora che valgono 1,4 milioni di dollari che presto torneranno a una valutazione più basata sulla realtà intorno ai 400.000 dollari, o forse anche meno, il che significa che 1 milione di dollari per proprietà si scioglierà in aria.

Una volta che il valore di mercato delle attività globali scende di $ 100 trilioni, il mondo è insolvente.

Chiunque si aspetti che i mercati finanziari tornino magicamente ai livelli di gennaio 2020 una volta che la pandemia si attenua è delirante. Tutti i domini di valutazioni di mercato in crash, entrate in crash, crash di profitti e impennate di default elimineranno tutte le valutazioni basate sulla fantasia di asset bollenti:

Azioni, obbligazioni, immobili, bat guano, lo chiami.

Il sistema finanziario globale ha già perso $ 100 trilioni di valore di mercato, e quindi è già insolvente. L'unica domanda che rimane è quanto insolvente?

Ecco un suggerimento: le società le cui azioni sono state recentemente del valore di $ 500 o $ 300 varranno $ 10 o $ 20 al termine. Le obbligazioni che presumibilmente erano "sicure" perderanno il 50% del loro valore di mercato. Il settore immobiliare sarà fortunato a conservare il 40% del suo valore attuale. E così via.

Poiché il patrimonio netto si arresta al di sotto dello zero, i debiti rimangono. I prestiti devono ancora essere assistiti o pagati e, se i mutuatari falliscono, le perdite devono essere assorbite dai finanziatori o dai contribuenti, se otteniamo una ripetizione del 2008 e i contribuenti insolventi sono costretti a salvare le élite finanziarie insolventi.

Ecco l'S & P 500. Dov'è il fondo?

Non c'è fondo, ma nessuno osa dirlo. Le società con profitti negativi non hanno altro valore se non la liquidità disponibile e il valore dell'asta vicino allo zero di altre attività. Sottraendo i loro immensi debiti e hanno un patrimonio netto negativo, e quindi il valore di mercato delle loro azioni è zero.

Ma non preoccuparti, il governo è sul caso ...

Che i governi di tutto il mondo saranno costretti a distribuire "soldi per elicotteri" per mantenere il loro popolo alimentato e alloggiato e le loro economie dall'implodere è già scontato. La chiusura di tutte le attività e le riunioni non essenziali ridurrà il sostentamento di milioni di famiglie e piccole imprese che non dispongono delle risorse finanziarie per sopravvivere settimane senza entrate.

L'unica domanda è se i governi che possono prendere in prestito o stampare valuta fresca supereranno l'implosione o rimarranno indietro, creando una scelta binaria: andare alla grande ora o tornare a casa.

Le mezze misure nel denaro degli elicotteri funzionano così come le mezze misure in quarantena, ovvero non riescono a raggiungere gli obiettivi previsti. Dribbling di modesti prestiti a basso interesse è una mezza misura, così come tagliare le tasse sui salari.

Nessuna misura aiuterà i dipendenti o le piccole imprese il cui reddito è sceso al di sotto del minimo necessario per pagare le bollette essenziali: affitto, cibo, servizi pubblici, ecc.

Nel frattempo, le élite al potere saranno sempre più sotto pressione per salvare le avide élite finanziarie e i giocatori d'azzardo. Quelli sono i furfanti e i parassiti che hanno salvato nel 2008-09. Ma questo non è solo un altro pop-up speculativo, è una questione di vita, morte e solvibilità per le masse delle famiglie a rischio e delle piccole imprese.

È uno zeitgeist diverso e una crisi diversa, e il salvataggio di avidi parassiti (banche, società indebitate, speculatori, finanziatori, ecc.) Non andrà oltre le grandi mentre le famiglie e le piccole imprese falliranno.

Alla Federal Reserve è stata impartita una lezione sull'inefficacia del solito "bazooka" monetario nel salvataggio della classe predatori-parassiti dei giocatori d'azzardo iper-gestiti. Il denaro quasi gratuito per gli speculatori finanziari e i grandi Usurai, ma non salverà l'economia o le persone che scivoleranno verso l'insolvenza.

Invece di lasciare che il 99,5% inferiore si attorcigli nel vento mentre arricchisce la classe predatore-parassita, le élite dominanti dovranno lasciare che lo 0,5% superiore si torca nel vento e salvare il 99,5% inferiore. Ciò richiederà di andare contro tutte le migliaia di lobbisti, tutti gli amici del club e tutti i milioni di contributi in campagna, ma è una scelta binaria.

O salva la tua cittadinanza o sacrifica la tua legittimità salvando la classe predatore-parassita. Se le élite al potere salvano i loro amici parassiti, il pubblico chiederà il cuoio capelluto della classe predatore-parassita e, man mano che la crisi si approfondisce, espellerà ogni rospo eletto avido e avido che ha ceduto alla classe predatore-parassita.

Quindi ascolta le élite dominanti: o vai alla grande o vai a casa. O accetta che ci vorranno diversi trilioni di dollari in denaro per elicotteri per assicurare che le famiglie più vulnerabili e le imprese del mondo reale rimangano solventi, o smettano e tornino a casa.

La crisi pandemica non finirà in aprile o maggio, anche se l'impulso di indulgere in tale pensiero magico è potente. Potrebbe ancora espandersi ad agosto e settembre.

Questo è il motivo per cui è indispensabile andare alla grande ora e fare piani per sostenere le famiglie più vulnerabili e i piccoli datori di lavoro non per due settimane ma per sei mesi, o per quanto tempo si riveli necessario.

Autore di Charles Hugh Smith tramite il blog The Daily Reckoning

La battaglia ha inizio (e sarà devastante)

Molti annunci e previsioni là fuori. Molta certezza espressa in un momento di massima incertezza. La mia opinione qui: tutti si calmano nel fare previsioni soprattutto considerando che la maggior parte non ha mai visto arrivare questo incidente e certamente non l'evento che lo ha innescato.

Il fatto è che l'umanità è ora coinvolta in una grande battaglia . Una battaglia per la salute, una battaglia economica, una battaglia finanziaria e una battaglia monetaria.

Le probabilità sono che l'umanità sopravviverà bene a tutto questo e andrà avanti come ha fatto per migliaia di anni, quindi nessun panico su quel fronte. Ma la realtà è che le ramificazioni a lungo termine di tutto ciò sono totalmente sconosciute.

Quindi il Wall Street Journal che dichiara un nuovo mercato rialzista e la fine del mercato degli orsi dopo una feroce manifestazione questa settimana potrebbe finire per essere pre-maturo:

I wonder if any of the three reporters behind this article have ever experienced a structural bear market.

168 people are talking about this

Lascerò commenti tecnici per il mio imminente video del weekend , ma basti dire che questo raduno era basato su una base molto tecnica. Ne abbiamo parlato in anticipo nel Month End Rally , abbiamo dato livelli di supporto da considerare prima del minimo in Fear e abbiamo dato il contesto storico del rally nel 1929 Redux , e monitorato i progressi del rally in Monster Move .

È quasi tutto ciò che si può fare nel prevedere qualcosa in questo ambiente imprevedibile. E i tecnici aiutano molto a navigare in questa giungla.

Ma le celebrazioni potrebbero essere troppo premature.

Per uno, la battaglia per la salute è in corso e non ha ancora raggiunto il suo picco, né c'è chiarezza su come questo virus si comporterà non solo nel 2020 ma oltre.

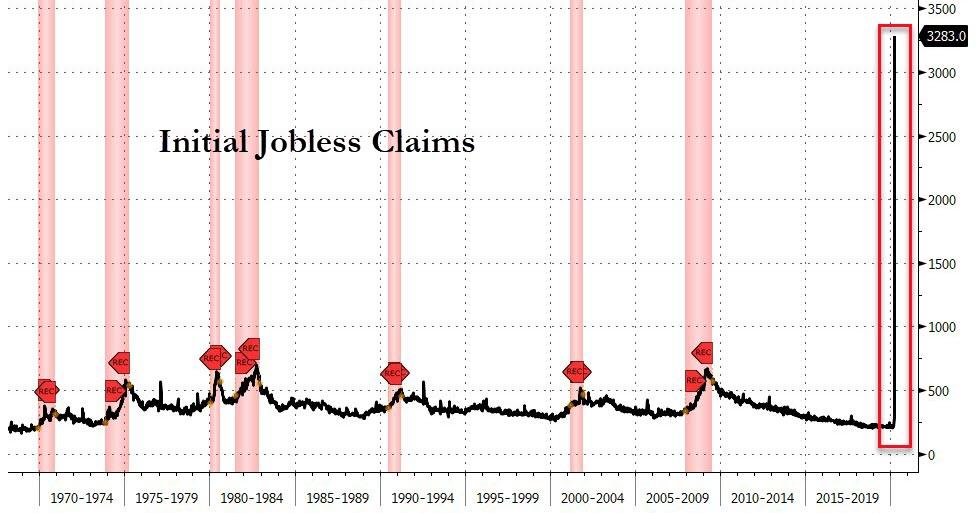

La battaglia economica è reale e ben peggiore. Le richieste di lavoro di ieri, per quanto storiche, non sono la fine ma l'inizio:

Un improvviso shock per il sistema, la cui portata rimane poco chiara. Sì, spero che sia temporaneo tutto ciò che desideri, ma non possiamo ancora conoscere le conseguenze a lungo termine.

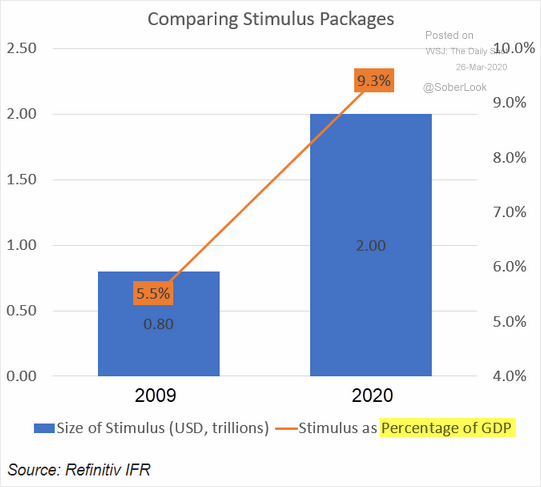

Quindi sì, il Congresso ha fatto la cosa giusta per intervenire ed è ancora in procinto di approvare il più grande pacchetto di stimoli della storia facendo impallidire i pacchetti di stimolo del 2009:

Anche questo è solo l'inizio. Queste misure aiuteranno a breve termine, ma saranno insignificanti per molti che dovranno affrontare la disoccupazione per più di un mese o due.

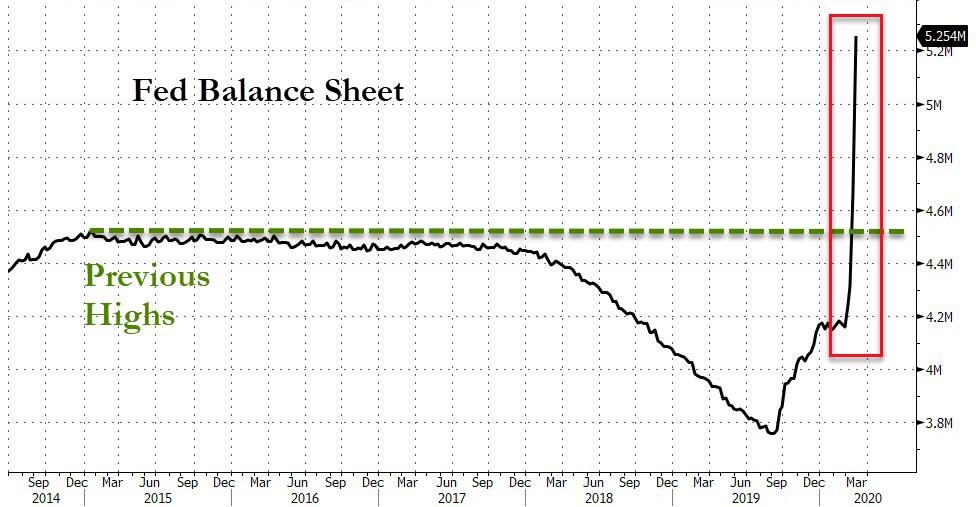

Mentre queste ferite alla fine guariranno, la battaglia monetaria lascerà cicatrici per gli anni a venire. Il bilancio della Fed ora dovrebbe raddoppiare a $ 9 trilioni - $ 10 trilioni. Soldi per elicotteri .

Quindi sì, anche questo è solo l'inizio:

Ma il contesto storico è profondamente inquietante e meglio mascherato dall'umorismo velato che porta lacrime agli occhi:

So che nessuno vuole affrontare le conseguenze ora. Dobbiamo vincere questa battaglia nel qui e ora. Ma continuo a chiedermi, dove sta andando tutto questo e quali saranno le conseguenze finali?

Non voglio finire con un aspetto negativo, ma mi viene in mente la fantastica copertina di Johnny Cash di Hurt:

Cosa sono diventato Il

mio più dolce amicoTutti quelli che conosco se ne vannoAlla fineE potresti avere tutto Ilmio impero di terraTi deluderòTi farò male

Oh, e farà male. E le conseguenze finanziarie a lungo termine saranno disastrose. Già impossibile da risolvere negli anni precedenti questa crisi, i problemi strutturali sono appena peggiorati. Molto, molto peggio. E nessuno ha soluzioni a questo. Vinceremo la battaglia sulla salute e supereremo la battaglia economica nel breve termine e la crescita riemergerà, ma le battaglie finanziarie e monetarie che si stanno svolgendo qui potrebbero finire per rendere il nostro sistema finanziario globale un impero di immondizia e ci farà male, molto più male del Covid-19.

Quando, esattamente, è stato il momento in cui il mondo finanziario ha rotto con la realtà?

Gli storici del futuro, che infastidiscono gli insetti di giugno appena scoperti sui loro falò, potrebbero chiedersi quando, esattamente, è stato il momento in cui il mondo finanziario ha rotto con la realtà.

È stato quando Nixon ha chiuso la "finestra d'oro"?

Quando il "maestro" Alan Greenspan ha creato per la prima volta un comitato finanziario del Senato?

Quando Pets.com è stato piantato in faccia 268 giorni dopo la sua IPO?

Quando Ben Bernanke dichiarò la bolla immobiliare "contenuta?"

Se la nostra realtà è un mondo di attività umana, allora la finanza è completamente separata da essa per l'ovvia ragione che, per ora, non esiste alcuna attività umana. Tutti, tranne i dottori e le infermiere, e alcuni funzionari del governo, sono rinchiusi. Quindi, l'unica altra cosa in realtà ancora là fuori che gira le sue ruote è la finanza e, a quelli di noi che guardano da isolamento, sembra sempre più un'allucinazione su scala IMAX con il suono Dolby.

Quanti mortali possono persino fingere di comprendere le transazioni che stanno avvenendo tra i funzionari del tesoro e delle banche? Alle loro condizioni - TALF, Veicoli per scopi speciali, Strutture di finanziamento della carta commerciale, Operazioni di salvataggio di Repo, "Denaro per elicotteri" - si presentano come espressioni gergali sempre più vuote che indicano sforzi sempre più inutili per documentare l'essenza della situazione: il mondo è in bancarotta. È così semplice.

Il mondo è bloccato e in agguato fino ai suoi occhi. Affronta ciò che i banchieri chiamano eufemisticamente, ehm , un " allentamento ", vale a dire una ristrutturazione. Le persone in carica resistono a questo allentamento con tutte le loro forze, perché cambierà molte delle condizioni della vita di tutti i giorni (specialmente la loro), ma sta arrivando comunque. Quando il debito non può essere rimborsato, il denaro svanisce. Il denaro non è capitale, ma rappresenta il capitale quando funziona. Quando non funziona, smette di essere denaro. Ora il mondo intero si rende conto che il debito non può essere rimborsato, non sarà mai rimborsato ... e questa è la maschera che si sta alzando.

Il bilancio della Federal Reserve è il buco nero nell'universo finanziario in cui i soldi vanno a morire. In questi giorni il denaro si sta precipitando a un ritmo fantastico, e la Fed sta cercando di sputare nuovi soldi a un tasso uguale per sostituirlo - sollevando la domanda: sono ancora più soldi, o solo un parto nella più grande allucinazione? Un po 'sembra in quel modo, un po'. Hanno messo in evidenza i loro più grandi bazooka che lanciano denaro solo pochi giorni fa, e potrebbero passare solo pochi giorni prima che quel gigantesco salvo si dimostri inadeguato. Cosa poi?

Forse la chiave è per quanto tempo la gente comune accetta il loro confino ordinato, anche di fronte al coronavirus. Quel momento potrebbe essere un po 'più lontano, con il melodramma che sta crescendo soprattutto a New York City in questo momento, un gran numero di malati che non ha assistenza sanitaria e le scene spaventose e apocalittiche di caos negli ospedali. Ma poi, che sia tra una settimana, la domenica di Pasqua o qualche tempo dopo, che cosa farà la gente comune quando si decideranno in massa di de-confinare e venire ad incazzarsi per le strade?

Devo immaginare che una vignetta presenterà una folla di Long Islanders infiammati precedentemente di classe media che sciamano negli Hamptons con il sangue negli occhi per gli hedge fund che si crogiolano nei loro maestosi luoghi di spettacolo, che scopriranno con il massimo dispiacere che la copertura del ligustro non è siepi contro l'ira delle plebe.

Non c'è mai stata una truffa più grande nella storia degli shenanigani aggregati di Wall Street in questi anni del nuovo millennio, e lo sappiamo tutti, anche se è difficile spiegare come hanno fatto. Il ragazzo dovrebbe prendere un taglio e mezzo ora invece di lamentarsi per i salvataggi, ma tale è la perversità dell'avidità umana che hanno fatto un ultimo disperato tentativo di inchiodare le loro fortune quando tutti gli altri stavano perdendo ... tutto.

Capisci che le banche e la finanza erano dirette fermamente al fallimento molto prima che il coronavirus entrasse in scena. I tremori sono iniziati a settembre con la Fed che ha incastrato migliaia di miliardi di miliardi nel buco nero che si era aperto nei prestiti overnight tra le banche. Anche quella era un'infezione e il ragazzo si è diffuso - veloce come il coronavirus! Questa è davvero una sfortunata convergenza di eventi, ma dovrebbe dirti che il sistema bancario e finanziario, e gli accordi economici globali che si sono evoluti con esso, avevano già superato il loro orizzonte degli eventi. La storia aveva punzonato il nostro biglietto e ci stava imbarcando in un viaggio, che fossimo pronti o no.

È confortante sapere che Joe Biden aspetta pazientemente a bordo campo per sventolare gli occhiali da aviatore e rendere tutto di nuovo normale? Non la pensavo così. Il signor Trump, nonostante il timore reverenziale del suo ufficio, non è in una posizione molto migliore per girare intorno alla nave su cui stiamo navigando. Acque agitate davanti, in acque inesplorate, mentre cerchiamo l'approdo nel prossimo nuovo mondo.

Autore di James Howard Kunstler via Kunstler.com

Nessun commento:

Posta un commento