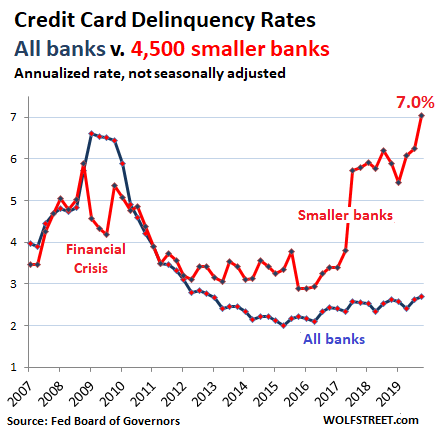

Il tasso di saldi delle carte di credito che sono insolventi di 30 giorni o più nelle 4.500 o più banche commerciali che sono più piccole delle prime 100 banche è salito al 7,05% nel quarto trimestre, il tasso di insolvenza più elevato nei dati che risale agli anni '80 ( linea rossa).

Ma nelle 100 maggiori banche, il tasso di insolvenza delle carte di credito è stato del 2,48%, il che ha mantenuto il tasso complessivo di insolvenza delle carte di credito in tutte le banche commerciali al 2,7% (linea blu), sebbene sia stato il più alto dal 2012, secondo la Federal riserva .

Cosa sta succedendo qui, con questa biforcazione dei tassi di insolvenza e cosa ci dice sui consumatori?

Chiaramente, quei consumatori che hanno ottenuto le carte di credito presso le banche più piccole sono nei guai e restano indietro a un tasso storicamente alto. Ma i consumatori che hanno ottenuto le loro carte di credito presso le grandi banche - attirati da offerte di rimborso del 2% e altri vantaggi che sono fortemente promossi ai consumatori con punteggi di credito più elevati - non avvertono il dolore.

Una tendenza altrettanto inquietante sta succedendo con i prestiti auto. I prestiti auto seriamente insolventi sono balzati al 4,94% del totale dei prestiti auto e dei leasing in essere. Questo è superiore al tasso di delinquenza nel terzo trimestre del 2010, nonostante la peggiore crisi della disoccupazione dopo la Grande Depressione. A un esame più attento, c'era di nuovo quella biforcazione; i prestiti con rating primario avevano tassi di insolvenza storicamente bassi; ma uno scioccante 23% di tutti i prestiti subprime è stato delinquente per oltre 90 giorni .

Durante la crisi finanziaria, le insolvenze sulle carte di credito e sui prestiti auto sono salite alle stelle perché oltre 10 milioni di persone avevano perso il lavoro e non potevano effettuare i pagamenti.

Ma questi sono i bei tempi - con il tasso di disoccupazione vicino ai minimi storici. Eppure, ci sono questi tassi di insolvenza alle stelle nel sottogruppo di carte di credito e prestiti auto. Significa che queste persone stanno lavorando e stanno perdendo i loro debiti.

I consumatori con punteggi di credito subprime (inferiori a 620) possono comunque ottenere carte di credito, ma a condizioni subprime, ovvero tassi di interesse del 25% o 30% o più.

Questi tassi arrivano in un momento in cui, secondo il FDIC , il costo medio di finanziamento delle banche era di circa l'1,0%. La differenza tra il costo medio di finanziamento di una banca e l'interesse addebitato è il suo margine di interesse netto. Per le banche, i saldi delle carte di credito subprime, con tassi di interesse del 30%, sono le attività più redditizie in circolazione.

Per ottenere questi profitti, le banche corrono grossi rischi. Anche quando una parte di quei conti con carta di credito deve essere cancellata e venduta per centesimi sul dollaro a un'agenzia di riscossione, sono comunque complessivamente redditizi. Inoltre, le banche scaricano parte del rischio subprime per gli investitori cartolarizzando questi prestiti con carta di credito subprime in titoli garantiti da attività. E gli investitori li adorano e li inseguono per il rendimento leggermente più elevato che offrono.

Quindi non sono preoccupato per le banche o gli investitori. Se prendono una sberla, così sia. Ma cosa ci dice dei consumatori?

Le 100 maggiori banche hanno un tasso di insolvenza di appena il 2,48%, che è basso per gli standard storici. Con il loro marketing sofisticato, inseguono in modo aggressivo i consumatori con punteggi di credito elevati e redditi elevati e, per ottenerli, le grandi banche offrono grandi vantaggi, e così è scoppiata una guerra di offerte per questi consumatori con punteggi di credito elevati, con "2 % di rimborso su ogni acquisto "e altri vantaggi che le piccole banche non possono offrire.

Queste grandi banche hanno la maggior parte dei clienti e la maggior parte dei saldi delle carte di credito (attività per le banche). Le loro offerte speciali aumentano la quota dei consumatori del leone con i migliori punteggi di credito. Inoltre rilasciano carte di credito ai consumatori con punteggi di credito subprime. Ma dal momento che queste grandi banche hanno la quota principale di clienti con rating elevato, i loro clienti subprime, quando sono inadempienti, non pesano molto nel mix.

Le banche più piccole non possono offrire gli stessi incentivi e non hanno le risorse di marketing delle grandi banche. Ma i clienti con rating subprime sono facili da consegnare una carta di credito che viene fornita con pochi incentivi e addebita un interesse del 30%. E quei saldi delle carte di credito, che producono un reddito da interessi del 30%, fanno miracoli per i profitti di una piccola banca. In proporzione, queste piccole banche finiscono con un numero maggiore di clienti subprime. E in questo modo, diventano un indicatore delle insolvenze delle carte di credito subprime.

Allora perché queste delinquenze stanno spuntando adesso? Non abbiamo visto milioni di persone licenziate. Questi sono i bei tempi.

È un segno della forte biforcazione dell'economia per i consumatori. Un gruppo di consumatori sta andando bene. Hanno entrate crescenti e possono permettersi l' aumento dei prezzi delle case, l'aumento dei costi sanitari e l'aumento dei prezzi dei nuovi veicoli. Tali aumenti di prezzo non si riflettono nelle misure di inflazione. Ad esempio, il prezzo di una Ford F-150 XLT è salito alle stelle del 163% dal 1990, mentre il CPI ufficiale per i nuovi veicoli nello stesso periodo è aumentato solo del 22% grazie a "aggiustamenti della qualità edonica" e altri aggiustamenti (ecco il mio camioncino grafico dell'indice dei prezzi che sovrappone entrambi).

Lo stesso vale per le auto usate. L'IPC ufficiale per le auto usate è diminuito dell'11% dal 1995, una straordinaria impresa di adeguamenti edonici della qualità, dal momento che i prezzi delle auto usate sono aumentati dal 1995.

Ci sono altri consumatori i cui redditi non sono cambiati molto - forse è aumentato in linea con l'IPC, ma l'IPC non riflette gli aumenti di prezzo effettivi di auto, case e altri oggetti. Tutto quello che stanno cercando di acquistare, noleggiare o usare è aumentato vertiginosamente: i veicoli nuovi e usati, le abitazioni, l'assistenza sanitaria, l'istruzione, ecc. E quei consumatori, anche se stanno lavorando duramente, vengono schiacciati. Questa è la biforcazione.

Queste sono le persone che vengono messe fuori combattimento. Hanno un lavoro ma vivono di stipendio per stipendio, e non perché stanno schizzando, ma perché, al loro livello di economia, i prezzi dei beni e dei servizi di base sono scappati da loro.

E questo può accadere da un giorno all'altro, ad esempio quando il proprietario aumenta l'affitto del 15%, o quando l'auto si trasforma in un mucchio senza speranza e deve essere sostituito, o quando il premio assicurativo salta del 25%, o quando il il bambino finisce al pronto soccorso. O una combinazione. E improvvisamente, non ci sono soldi per effettuare il pagamento minimo sulla carta di credito.

E questo accade mentre le persone lavorano. Questo sottogruppo di consumatori che viene schiacciato sta crescendo e i loro problemi stanno crescendo, e le loro insolvenze con carte di credito e insolvenze per prestiti automatici si stanno diffondendo nella stratosfera come mai prima - mentre molti altri consumatori hanno i migliori anni della loro vita, godendo con gusto l ' "energia speculativa" fuori controllo, i massimi vertiginosi nel mercato azionario e i prezzi in aumento delle loro case, case vacanza e proprietà di investimento. E questa è la biforcazione che stiamo vedendo nella tabella sopra.

Autore di Wolf Richter via WolfStreet.com

* * *

Salve signora signore

RispondiEliminaSono il rappresentante di un GRUPPO composto da operatori

economica. Questo gruppo è coinvolto in varie attività

come:

Fornire prestiti a tutti coloro che si trovano in difficoltà finanziarie

investire in progetti molto coerenti e redditizi

Per sicurezza, fiducia e trasparenza, ecco il

procedura da seguire

devi recarti nella nostra base per:

Contattare uno dei nostri rappresentanti e il nostro consulente

finanziario (un incontro e uno studio del tuo progetto)

Riconosci l'esistenza dei fondi che ti saranno resi disponibili

Redazione e firma del contratto con il notaio

Infine le formalità bancarie per il trasferimento di fondi

Questo processo richiede al massimo 72 ore per eseguire tutto

In caso di domande, siamo qui per rispondere

Grazie per la comprensione e rispondici rapidamente

Email: kemalllare@gmail.com