Il coronavirus potrebbe fungere da catalizzatore per una nuova crisi economica globale? Ha certamente quel potenziale - ma come procederebbe la crisi?

Nel numero di dicembre 2018 del nostro Q-Review, abbiamo delineato i probabili scenari di un collasso economico globale in avvicinamento. Ma, come la maggior parte delle cose nella vita, è improbabile che un evento così drammatico proceda in modo lineare. Ci saranno diverse fasi al suo interno.

Nel dicembre 2019 abbiamo delineato queste fasi, che sono probabilmente cinque: insorgenza, contrattacco, alluvione, calamità e ripresa . Qui, definiamo brevemente le caratteristiche di ciascuno.

L'inizio

Attualmente, sembrano esserci due possibili punti di accensione per il crollo: il mercato del credito e il settore bancario europeo.

Alla insorgenza , sottolinea che hanno costruito nei mercati del credito a partire dall'estate del 2019 esploderanno, riducendo, se non eliminando del tutto le uscite da molte parti di tale mercato. Il declassamento del debito societario negli Stati Uniti e del debito sovrano periferico nell'Eurozona spingerà i grandi investitori a reddito fisso, compresi i fondi pensione, in obbligazioni con rating più elevato, portando a vendite su larga scala di obbligazioni con rating inferiore, forzando spread più ampi e ancora di più vendita.

Il panico si svilupperà prima nel mercato delle obbligazioni spazzatura, poi nel mercato delle obbligazioni societarie "investment grade", e poi rapidamente metastatizzerà per inghiottire il mercato azionario. Inizierà un frenetico ritiro di beni "rifugio sicuro", tra cui titoli del Tesoro USA, Bund tedeschi e Gilts britannici, nonché contanti e metalli preziosi.

I problemi bancari a cascata in Europa avranno gli stessi effetti destabilizzanti sui mercati azionari e obbligazionari globali.

Il contrattacco

La seconda fase del crollo saranno gli sforzi disperati delle autorità per fermare la crisi con un contrattacco .

È probabile che questi includano il riavvio e l'accelerazione dei programmi di QE e di altri programmi di sostegno del mercato, il gigantesco stimolo fiscale, l'aumento del protezionismo commerciale e forse anche la richiesta di monetizzazione del debito diretto (vedi Q-Review 3/2019 per una spiegazione).

Tuttavia, il crollo dei rendimenti delle obbligazioni rifugio non renderà assolutamente inefficaci i programmi di QE riflessivi delle banche centrali, mentre qualsiasi programma di acquisto di titoli delle banche centrali fornirà un piccolo sollievo dagli investitori in preda al panico. Le banche centrali non saranno inoltre in grado di migliorare una massiccia riduzione della liquidità del mercato.

La maggior parte dei governi della zona euro è troppo indebitata per impegnarsi in qualsiasi stimolo significativo, soprattutto di fronte a problemi bancari a cascata ed eventuali fallimenti. La Cina proverà disperatamente a mettere in atto ancora più stimoli fiscali, ma a causa del crollo della domanda economica globale e della probabile implosione delle bolle immobiliari e del sistema finanziario in Cina, tali tentativi saranno del tutto inadeguati. L'economia cinese sbatterà sulla terra in un atterraggio duro.

L'alluvione

Il crollo dei mercati del credito e delle azioni sarà seguito da un diluvio di fallimenti societari.

Le cosiddette società "zombi" , di fronte al collasso della domanda economica e all'esplosione dei tassi di interesse - a causa della crisi bancaria e del crollo dei mercati del credito - falliranno su una scala mai vista da decenni. Il valore delle partecipazioni in fondi pensione, fondi di beneficenza, fondi fiduciari, conti variabili di compagnie assicurative e fondi comuni di investimento e titoli precipiterà in breve tempo. Anche i bassi fondi del mercato monetario possono essere a rischio, proprio come nella crisi finanziaria.

Se a questo punto il settore bancario europeo non si è "spezzato", questo tsunami di fallimenti societari lo supererà. Poiché l'Europa detiene la più grande concentrazione di banche globali sistemicamente importanti, o G-SIB, la crisi bancaria europea "diventerà globale" in un istante.

Seguirà una massiccia deflazione globale, guidata da una brutta catena di fallimenti bancari e societari. La liquidità globale crollerà . Seguirà un crollo economico totale.

La calamità

A causa del crollo dei mercati dei capitali e dei fallimenti del settore bancario, è probabile che esplodano disoccupazione e povertà. Allo stesso tempo, le entrate fiscali del governo crolleranno man mano che i redditi si ritirano e le plusvalenze evaporano. Mentre i governi spendono alle stelle in un'orgia di anticiclicità keynesiana, i deficit nazionali colpiranno i massimi di tutti i tempi sia su base assoluta che relativa.

I governi cercheranno di salvare banche di importanza fondamentale, che richiederanno finanziamenti su larga scala che molti paesi, come quelli della zona euro, non possono permettersi e non saranno in grado di finanziare in mercati dei capitali paralizzati. Questa realtà economica rende i salvataggi dei depositanti l'unica opzione, anche se politicamente sgradevole.

Di fronte a nuove e aspre realtà fiscali, le pensioni e altri programmi di sicurezza sociale rischiano di affrontare gravi tagli da parte di governi disperati. Una calamità economica insorge .

Il recupero

Prevediamo che la depressione globale durerà 4-5 anni. È probabile che il crollo iniziale si concluda entro tre anni.

Il percorso verso la ripresa dipenderà in modo decisivo da quanto è consentita la "pulizia" dell'economia, dei mercati e del settore finanziario. Se il settore bancario imploderà completamente, il deficit economico sarà naturalmente molto più profondo portando a una crisi sistemica .

Tuttavia, se le funzioni essenziali del settore bancario sono sostenute, soprattutto in Europa, eviteremmo il malessere più profondo. Inoltre, se le banche non sicure e le società "zombi" sono autorizzate a subire una crisi o sono sistematicamente abbattute, eliminerà gran parte dei cattivi investimenti dall'economia, creando le basi per una ripresa forte e sostenuta.

Quindi, se riusciamo a tornare ai principi dell'economia di mercato, incluso, soprattutto, un ritorno alla scoperta dei prezzi non distorta nei mercati dei capitali , probabilmente vedremo uno dei più potenti recuperi della storia economica globale. Sarebbe guidato dalla robotizzazione e dall'innovazione tecnologica generale, che i periodi economici difficili tendono a favorire.

Tuttavia, la monetizzazione del debito, la moderna teoria monetaria ("MMT") e altri schemi di evocazione di denaro corromperebbero ulteriormente l'economia rendendo impossibile una ripresa sostenuta (si veda di più da Q-Review 4/2019 ).

Inoltre, con i governi e le banche centrali che assumono un ruolo molto più grande nell'economia e nella società in questo scenario più oscuro, una qualche forma di fascismo (che è, per definizione, la fusione tra potere statale e corporativo) sarebbe il probabile risultato finale di questi sviluppi.

Non possiamo fare altro che sperare che una leadership politica saggia, coraggiosa e lungimirante ci risparmierà da quell'orribile destino.

Quando?

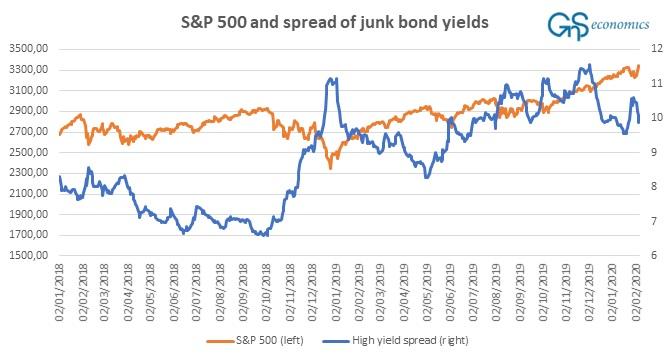

Dopo che la Fed ha lanciato le sue disperate operazioni di salvataggio dei mercati pronti contro termine a settembre e ottobre dello scorso anno, le tensioni sui mercati del credito si sono alleggerite e le borse si sono rialzate. In seguito allo scoppio del coronavirus, i rendimenti degli spread delle obbligazioni spazzatura sono aumentati, ma sono stati rapidamente domati dalle massicce operazioni di supporto lanciate, ancora una volta, dalle principali banche centrali (vedi Figura 1).

È davvero interessante vedere per quanto tempo la liquidità artificiale può tenere su i mercati azionari, quando l'economia rallenta.

Figura 1. Il valore di chiusura giornaliero dell'indice S&P 500 e lo spread aggiustato per opzione dell'indice ICE BofAML US C sulla curva del Tesoro spot. Fonte: GnS economicss, Fed St. Louis, Yahoo Finance

Ora, tutto dipende dalla Cina e dall'impatto del coronavirus. Quanto peggiorerà la situazione? Anticipiamo una pandemia globale, che a questo punto appare sempre più probabile? La Cina può ripristinare rapidamente la produzione, che al momento sembra diversa ?

Il virus è così pericoloso per l'economia cinese, perché il virus stesso e le misure draconiane adottate per contenerlo interrompono la produzione e il reddito di milioni di imprese e famiglie fortemente indebitate. Più a lungo continua questo ampio stress economico, maggiore è la probabilità di insolvenze e fallimenti aziendali.

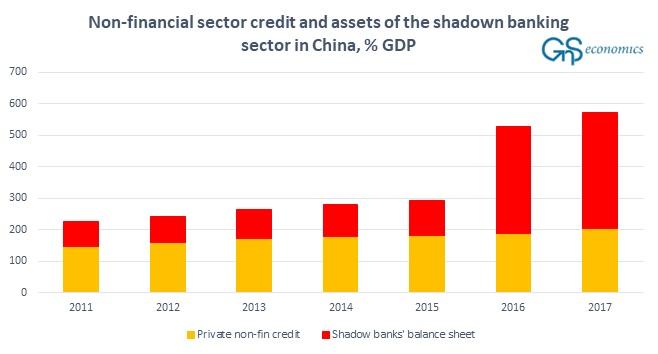

Il sistema bancario cinese è estremamente sfruttato (vedi figura 2). Come spiegato in Q-Review 4/2019 , il sistema bancario cinese non sarà in grado di far fronte a un ulteriore rallentamento della crescita, per non parlare di una recessione.

Inadempienze e fallimenti su larga scala causati dalle ragioni appena discusse colpirebbero particolarmente duramente il settore bancario cinese . In questo modo il virus può facilmente fungere da catalizzatore per una profonda e grave crisi bancaria in Cina. Garantirebbe una recessione globale.

Figura 2. Attività del settore bancario ombra e credito emesso per il settore non finanziario in Cina. Fonte: GnS Economics, PBoC, BIS, Fed St. Louis

Ancora più importante, se il coronavirus spinge l'Eurozona in una recessione entro i prossimi mesi, il che sembra molto probabile, è improbabile che il nostro settore bancario debole sia in grado di farcela (vedi Q-Review 4/2019 per una spiegazione dettagliata). E ciò implicherebbe l'inizio di una crisi bancaria globale, come spiegato sopra.

Questo per dire che entro l'estate, potremmo essere in o nrif.

Autore di Tumoas Malinen tramite GnS Economics

I grafici mostrano che l'economia cinese rimane completamente paralizzata

Nei nostri continui tentativi di raccogliere alcune informazioni oggettive su ciò che sta realmente accadendo "sul campo" nella notoriamente opaca Cina, la cui economia è stata martellata dall'epidemia di Coronavirus, la scorsa settimana abbiamo mostrato diversi indicatori economici "alternativi" come il tempo reale misurazioni dell'inquinamento atmosferico (un proxy per la produzione industriale), del consumo giornaliero di carbone (un proxy per l'utilizzo e la produzione di elettricità) e dei livelli di congestione del traffico (un proxy per il commercio e la mobilità), prima di concludere che l'economia cinese sembra essersi fermata. Queste osservazioni sono state successivamente riaffermate quando abbiamo dimostrato che la domanda di acciaio, le vendite di proprietà e il traffico passeggeri non erano riusciti a rimbalzare dalla "zona morta" colpita durante il letargo del capodanno cinese.

Nel frattempo, dato che ogni investitore cerca indizi per trovare il punto di flessione verso l'alto nella produzione economica della Cina che avrebbe almeno parzialmente convalidato l'euforia sfrenata del titolo - e, ironicamente, il mercato obbligazionario - abbiamo alcune notizie spiacevoli: più di una settimana dopo il nostro rapporto iniziale sugli indicatori "alternativi" ad alta frequenza (leggi giornalmente) nell'economia cinese, qualsiasi miglioramento tangibile nell'economia cinese deve ancora essere osservato.

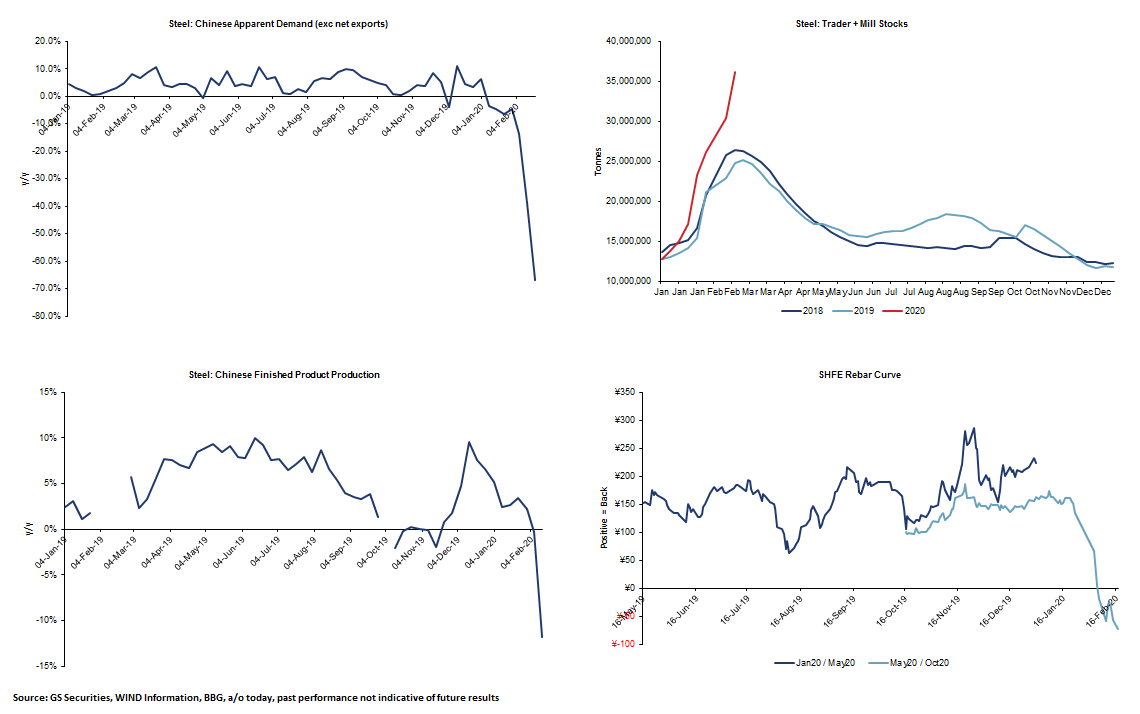

Iniziamo con alcune osservazioni sul mercato delle merci di base fornite da Goldman Sachs, che osservando i dati preliminari sulla domanda settimanale, rileva che:

- Produzione di prodotti finiti -7,4% p / p

- Scorte di mulino + 18% p / p

- Azioni dei trader -19% p / p

Secondo Adam Gillard di Goldman, quanto sopra implica che la domanda apparente per l'intero paese è scesa di un enorme -66% a / a.

Riprendendo da dove Goldman (e noi) ha interrotto, UBS scrive che mentre ci sono annunci ufficiali per ogni provincia o città per porre fine alle estese festività del Capodanno cinese (CNY), "la ripresa del lavoro effettivo deve affrontare molti vincoli ed è difficile da rintracciare. " E così, sulle spalle di ciò che Capital Economics ha fatto in precedenza , UBS ha costruito un China Daily Activity Tracker per valutare lo sviluppo in tempo reale, che copre molti degli stessi indicatori che abbiamo già notato in precedenza, tra cui:

- indice di congestione dei trasporti medio giornaliero per 100 città,

- consumo giornaliero di carbone di 6 grandi centrali elettriche indipendenti (IPP);

- vendite giornaliere di immobili in 30 città principali;

- volume giornaliero di passeggeri; e

- tassi di funzionamento settimanali della fornace di acciaio.

Purtroppo, come abbiamo notato in precedenza e come Goldman mostra sopra, gli indicatori di UBS mostrano che "le attività della Cina rimangono molto contenute rispetto allo stesso tempo dopo i precedenti CNY".

Ecco alcune delle osservazioni chiave della banca svizzera:

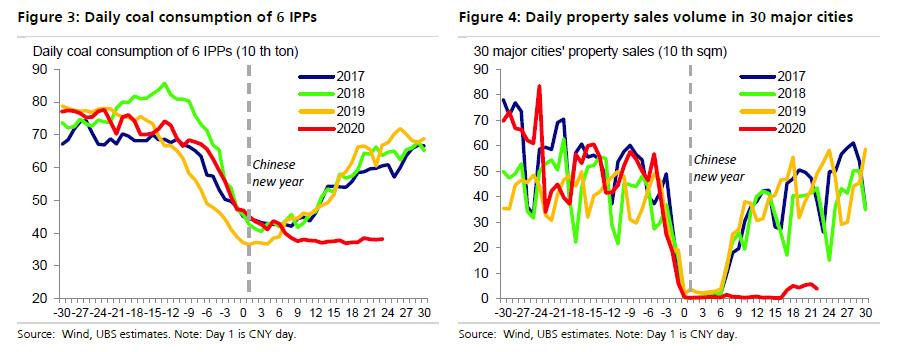

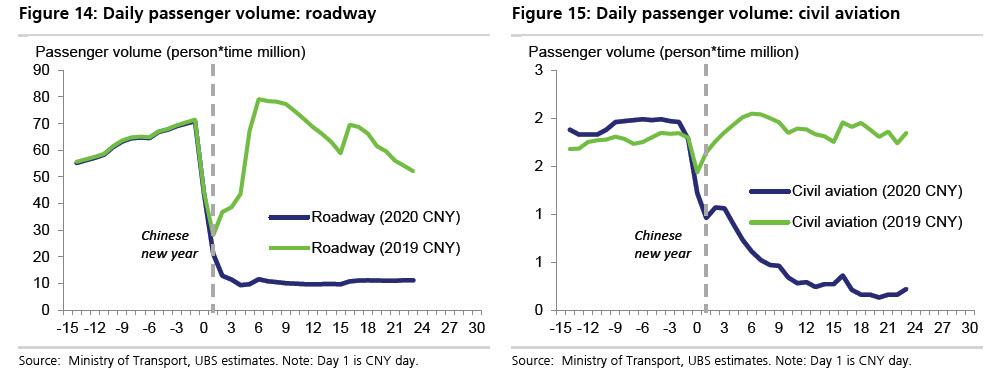

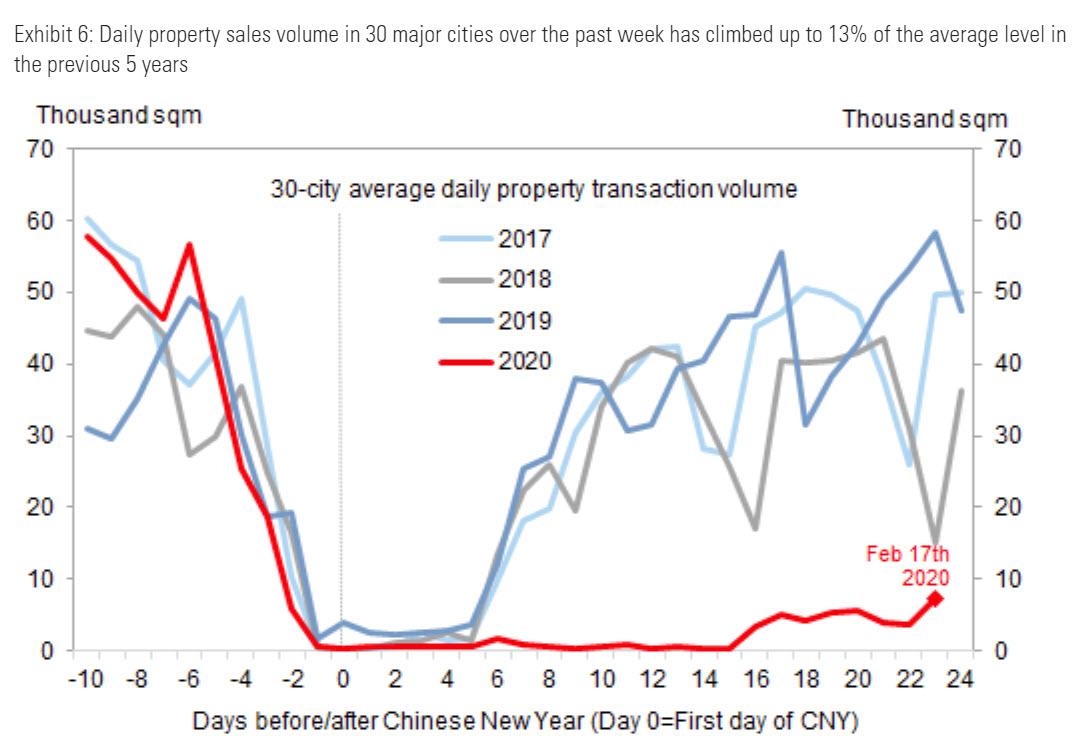

Consumo di carbone e vendite di immobili: il consumo giornaliero di carbone di 6 grandi IPP è stato solo il 60% del livello medio di quello nello stesso periodo nel 2017-2019 (Fig. 3). Il volume di vendite giornaliere di immobili di 30 città principali è attualmente solo circa il 10% della media 2017-2019, ma già in aumento rispetto a una settimana prima (Fig 4).

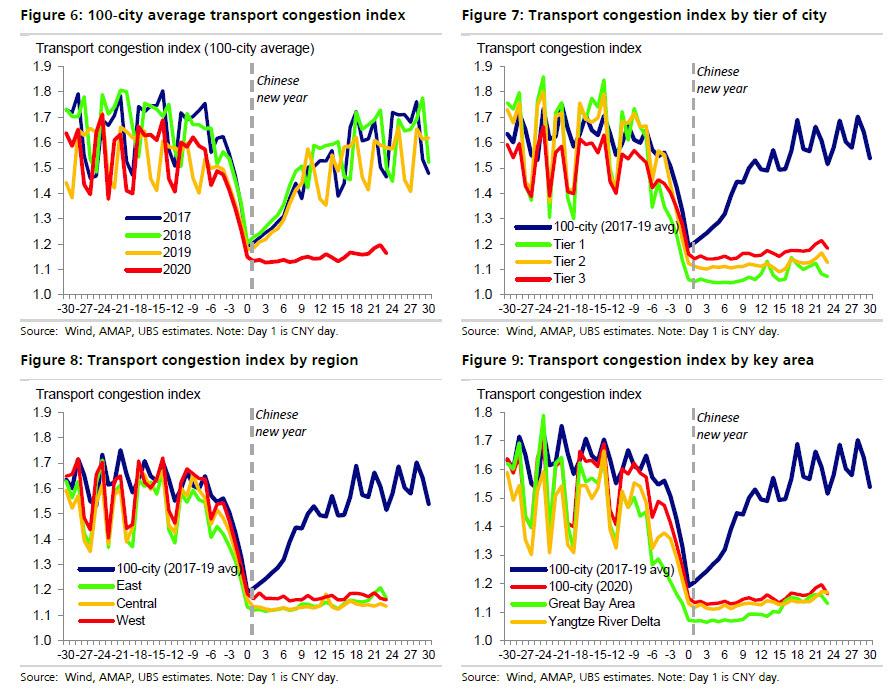

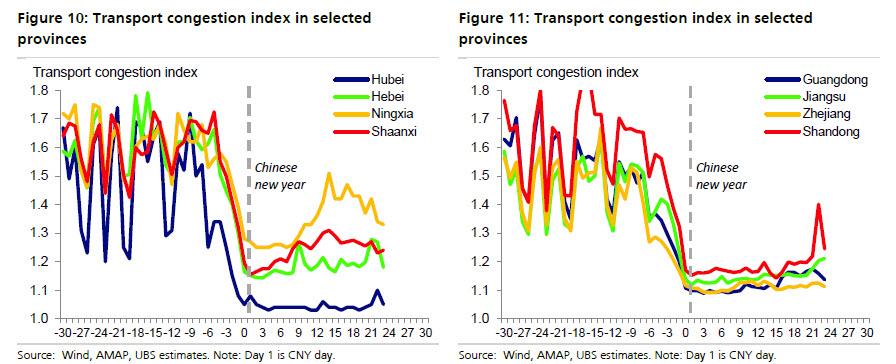

Indice di congestione del trasporto: l'indice viene misurato come tempo di trasporto effettivo rispetto al tempo teorico a velocità di flusso libero. L'indice di congestione del trasporto medio su 100 città è inferiore all'1,2 in ritardo, molto inferiore a circa 1,6 per lo stesso periodo del 2017-2019.

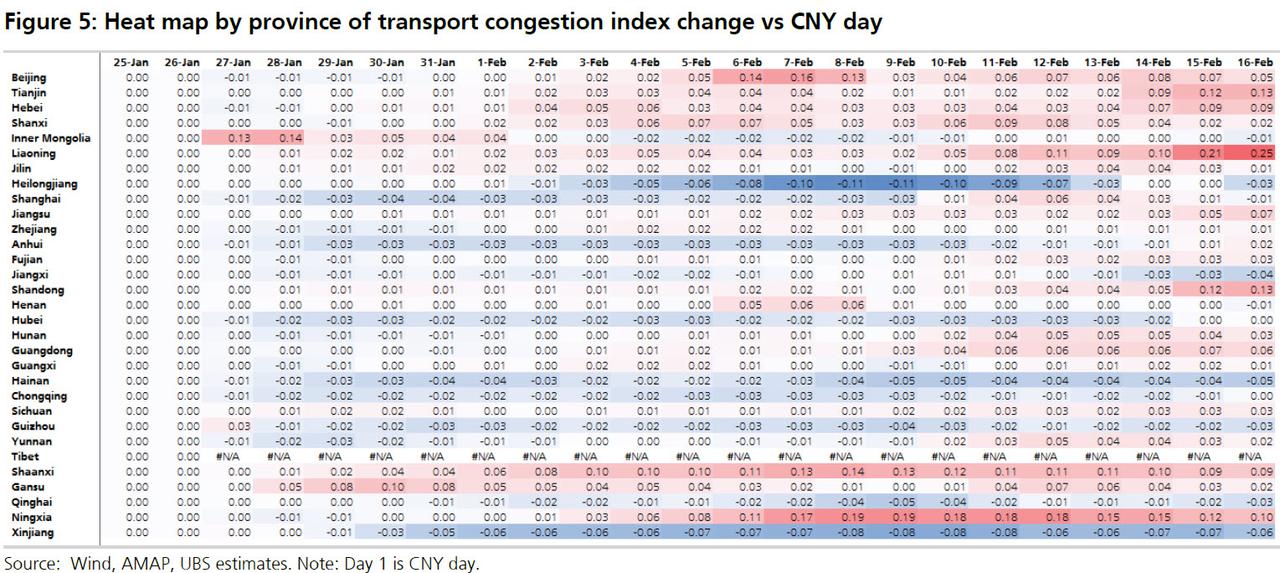

UBS costruisce anche una Heat Map per provincia nella Figura 5 per mostrare la variazione dell'indice di ciascuna provincia rispetto al minimo precedente del 25-26 gennaio (giorno CNY). Come ci si aspetterebbe, non vi è stato praticamente alcun rimbalzo per la stragrande maggioranza delle città .

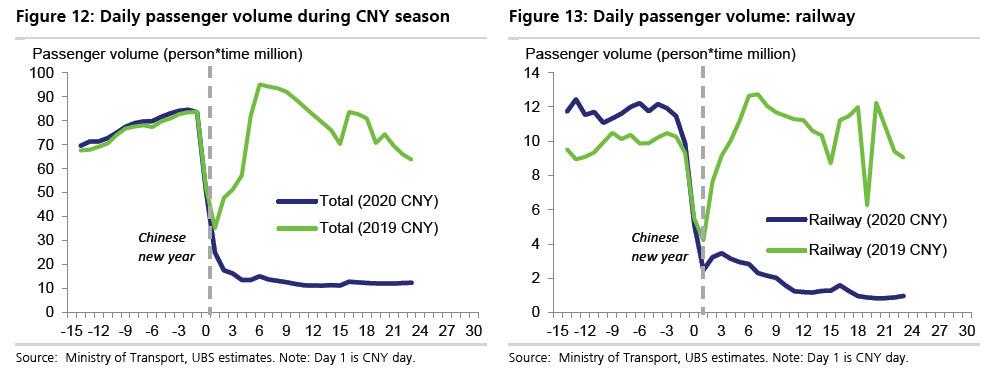

Volume passeggeri: l' ultimo volume giornaliero di passeggeri è solo il 19% di quello nello stesso periodo durante la stagione di viaggio CNY nel 2019 (Fig. 12). Complessivamente, il numero totale di passeggeri trasportati è stato di circa il 18%, o inferiore dell'82%, al livello del 2019!

Il volume di passeggeri accumulato dal giorno CNY è di 308 milioni di persone * volta, il 18% di 1,7 miliardi di persone * volta un anno fa. Mentre il calo è in parte dovuto a viaggi annullati, una grande parte è probabilmente dovuta a ritardi di ritorno dei lavoratori, che alla fine torneranno nelle prossime settimane, supponendo ovviamente che la Cina riesca a contenere il coronavirus e la popolazione crede che il governo comunista.

Passiamo quindi a un analizzatore di attività quotidiane simile, questa volta da Goldman che ha confermato la terrificante paralisi che l'economia cinese si trova in:

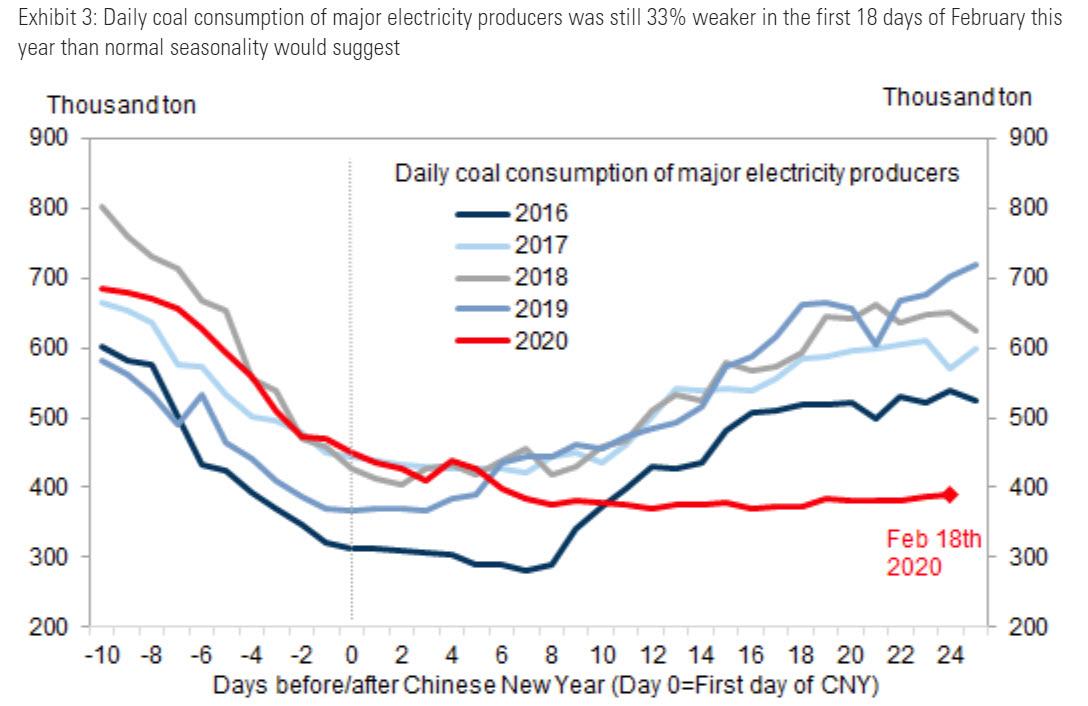

Il consumo giornaliero di carbone dei principali produttori di elettricità è stato ancora più debole del 33% nei primi 18 giorni di febbraio di quest'anno rispetto alla normale stagionalità. Inutile dire che non si può affermare che esiste anche una remota possibilità di un ritorno alla normalità se la produzione (e la domanda) di elettricità è quasi la metà rispetto a quella dell'anno scorso .

Il mercato immobiliare rimane congelato. Come osserva Goldman, il volume delle vendite giornaliere di immobili in 30 città principali nell'ultima settimana è salito fino al 13% del livello medio negli ultimi 5 anni. Era meglio dello 0% rispetto a gran parte della settimana precedente.

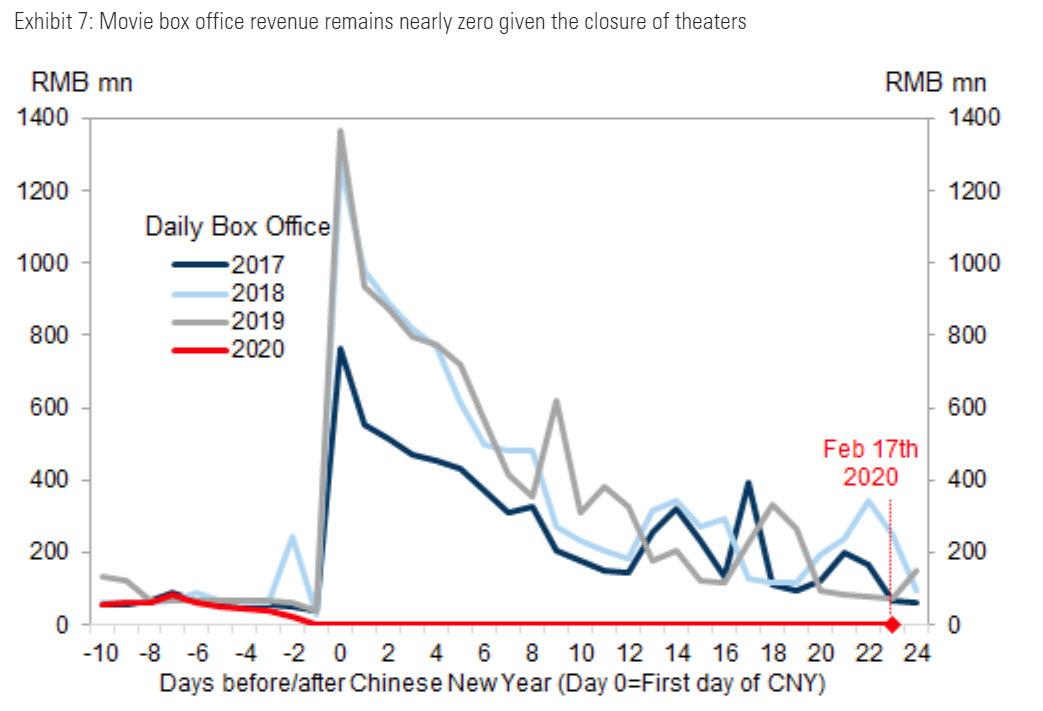

Ultimo ma non meno importante, mentre difficilmente arriva come una sorpresa, le entrate dei botteghini del cinema sono rimaste invariate nelle ultime tre settimane e rimangono congelate ... a zero !

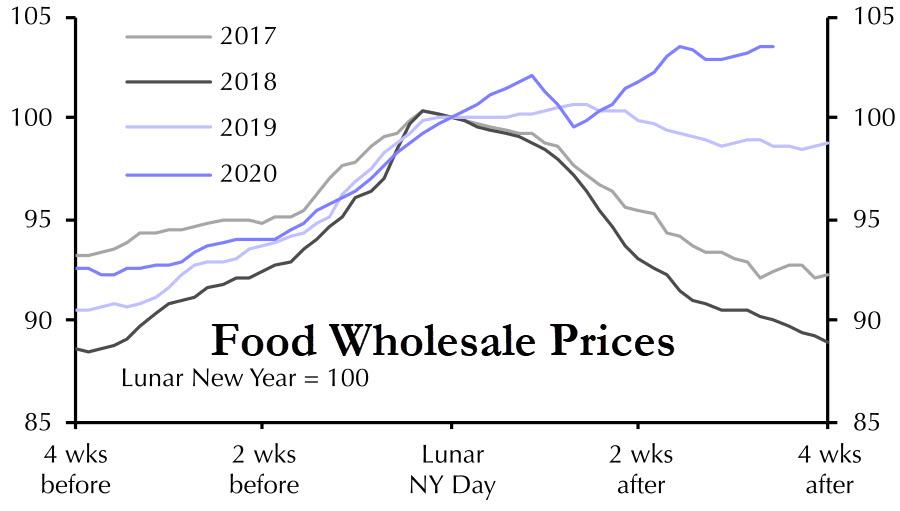

E, come abbiamo notato in precedenza, si può sostenere che il grafico più inquietante non è ciò che è congelato in Cina in questo momento - che è quasi tutto - ma ciò che sta salendo. Grazie a Capital Economics sappiamo cos'è: i prezzi dei prodotti alimentari.

Come abbiamo avvertito in precedenza, un'economia paralizzata, con 750 milioni di persone in qualche forma di blocco, in cui le persone si stanno sempre più arrabbiando per la propaganda di Pechino, ora apertamente, dove innumerevoli lavoratori saranno presto licenziati man mano che le aziende finiscono i fondi, e persino più aziende saranno presto in bancarotta a causa della mancanza di operazioni in corso, e dove il prezzo del cibo è in aumento rende possibile la combinazione più volatile possibile, che se non arrestata presto potrebbe portare a un climax molto violento.

* * *

Mettendo tutto insieme, ci si potrebbe chiedere perché le azioni globali non solo non stanno cadendo, ma in realtà stanno salendo per registrare i massimi? La risposta, come afferma esattamente Goldman, è che "nel modo giusto o sbagliato, non importa perché gli investitori continuano a sostenere la politica dei prezzi " .

Il sentimento del mercato è ancora attivo. La maggior parte dei clienti ha valutato il fatto che arriveranno ulteriori allentamenti in termini di liquidità e proprietà. Domani i dati LPR di febbraio verranno divulgati e il consenso verrà ridotto di 10 pb con la riduzione del tasso MLF. I futures del Tesoro potrebbero subire alcune correzioni a meno che i tagli dei tassi non siano maggiori. Ma il mio sondaggio mostra che il sentimento a breve termine non sarà danneggiato. Dal punto di vista della vendita al dettaglio, recentemente abbiamo assistito alla mania dell'abbonamento al dettaglio di fondi comuni di investimento e Foresight, una PFM all-star, ha raccolto 12 miliardi di rmb in 8 ore, il che ha fatto registrare il nuovo record nella storia.

In breve, non preoccuparti di nulla, la Fed ha capito.

Una volta abbiamo scherzato sul fatto che se il mondo si trova in una situazione apocalittica, le azioni potrebbero colpire "limitarsi" perché tutti i trader chiederanno quando la Fed inizierà a comprare azioni, come ha detto Janet Yellen la scorsa settimana probabilmente la banca centrale fare nella prossima crisi. Sfortunatamente, non è più uno scherzo.

Fonte: qui

Nessun commento:

Posta un commento