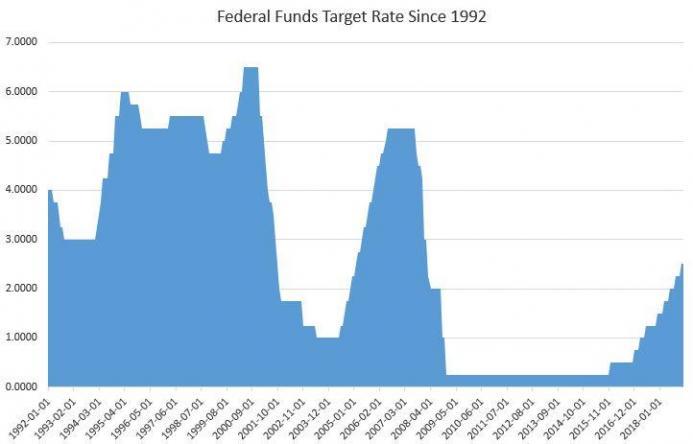

La Commissione federale del mercato aperto della Federal Reserve ha votato mercoledì all'unanimità per mantenere invariato il tasso dei fondi federali. Nel complesso, il FOMC ha segnalato di aver fatto una svolta accomodante rispetto alla promessa normalizzazione della politica monetaria, che la Fed ha promesso sarà implementata "un giorno" per un decennio. Sebbene la Fed abbia iniziato ad alzare lentamente i tassi a fine 2016 - dopo quasi un decennio di tassi vicini allo zero - il tasso obiettivo non è mai tornato nemmeno al tre percento, e quindi rimane ben al di sotto di quello che sarebbe stato un tasso più normale del tipo visto prima alla crisi finanziaria del 2008.

Gran parte della continua riluttanza ad aumentare i tassi della Fed deriva da crescenti preoccupazioni per la forza dell'economia. Sebbene i numeri di crescita occupazionale siano stati alti negli ultimi anni - e questo è stato presunto essere la prova di un'economia robusta - altri indicatori puntano a una minore forza. I numeri di partecipazione della forza lavoro, la crescita dei salari, il patrimonio netto, le insolvenze dei mutui auto e altri indicatori suggeriscono che molti americani si trovano in una posizione più precaria di quanto potrebbero suggerire i titoli.

Il rifiuto della Fed di seguire l'aumento dei tassi, tuttavia, ha messo in luce questa debolezza economica, e il titolo di oggi in prima pagina sul Wall Street Journal recita: "I timori per la crescita di tenere la Fed in attesa"

Abbandonare i piani per ridurre il bilancio

Per ragioni analoghe, la Fed ha anche segnalato che non farà molto per il suo enorme bilancio, che è salito a oltre quattro trilioni di dollari sulla scia della crisi finanziaria. Di fronte a enormi quantità di attività indesiderate come i titoli garantiti da ipoteca, la Fed ha iniziato ad acquistare queste attività sia per sostenere, sia per salvare, le banche e per produrre un prezzo artificialmente alto per debiti di ogni tipo.

Ciò ha mantenuto bassi i tassi di interesse del mercato aumentando l'inflazione delle attività cartacee, il che è ottimo sia per Wall Street che per il governo degli Stati Uniti che paga centinaia di miliardi di interessi sul debito federale.

Nella migliore delle ipotesi, " il bilancio totale si aggirerà intorno a $ 3,8 trilioni, giù da $ 4,5 trilioni al suo apice ". Inoltre , "la Fed sarà presto un acquirente netto di Treasury ancora una volta", hanno detto gli analisti, e alcuni stimano che "la Fed è sul punto di acquistare $ 200 miliardi di nuovi Treasury entro la seconda metà del 2020".

In parole povere: i giorni per il QE sono tornati, e non siamo ancora in recessione.

Alcuni osservatori potrebbero semplicemente rispondere con "un grosso problema, l'economia sta crescendo e, meglio ancora, la Fed ci ha dato sia crescita che poca inflazione".

Ma le cose non sono tutte così piacevoli come sembrano.

Problemi con la politica Easy Money

Innanzitutto, anche con le stesse misure della Fed, l' inflazione non è così contenuta come suggerisce il titolo "inflazione di fondo" o misura di CPI. Secondo " Underlying Inflation Gauge " della Fed, che ha una visione più ampia oltre il piccolo paniere di beni di consumo utilizzati per l'IPC, la crescita dell'inflazione nell'ultimo anno è tornata agli elevati livelli riscontrati nel 2005 e nel 2006.

Questo non è stato eccezionale per i consumatori, ed è stato particolarmente problematico se abbinato a tassi di interesse estremamente bassi. I bassi tassi di interesse sono un problema perché le persone di mezzi ordinari - cioè i non ricchi - non hanno la possibilità di accedere agli investimenti ad alto rendimento che fanno gli investitori più ricchi.

Crescente disuguaglianza

All'inizio di questa settimana, la ricercatrice delle finanze Karen Petrou ha spiegato il problema che deriva da tassi ultra-bassi che portano a cedere al rendimento per i ricchi:

Quando i tassi di interesse sono estremamente bassi, famiglie facoltose con gestori patrimoniali che agiscono per conto loro possono giocare sul mercato azionario per battere rendimenti pari a zero o addirittura negativi. In molti post recenti abbiamo mostrato quanto sia ampio il divario di disuguaglianza nella ricchezza e in che modo le fonti di ricchezza disparate contribuiscano a renderlo tale. Tuttavia, anche nel caso in cui le famiglie con reddito basso e moderato possano entrare nel mercato, i loro consulenti per gli investimenti non dovrebbero e spesso non possono inseguire i rendimenti. Di conseguenza, i tassi ultra-bassi significano un rendimento trascurabile o addirittura negativo.

Pertanto, la gente comune si trova di fronte a un aumento dei prezzi delle attività cartacee - guidato in parte dagli acquisti di bilancio della Fed - e allo stesso tempo si trova incapace di risparmiare in modo da tenere il passo con l'inflazione.

Nel frattempo, i ricchi raccolgono i maggiori benefici dalla politica della Fed, poiché sono in grado di impegnarsi più efficacemente nella caccia al rendimento.

Le persone ordinarie ottengono la parte bassa del bastone dalla politica della Fed in altri modi. Petrou continua:

Storicamente, i fondi pensione e le compagnie di assicurazione hanno investito solo nelle attività più sicure. Ora sono scarseggiati, in gran parte a causa del QE e di programmi analoghi da parte delle banche centrali di tutto il mondo. I piani pensionistici e le compagnie di assicurazione sulla vita hanno sempre due scelte terribili: giocare in modo sicuro e diventare sempre più incapaci di onorare le obbligazioni o fare grandi scommesse e sperare per il meglio. I piani pensionistici sottofinanziati sono così preoccupanti negli Stati Uniti che l'agenzia creata per proteggere i pensionati da questo rischio, la Pension Benefit Guaranty Corporation, deve affrontare le proprie sfide finanziarie . Gli assicuratori sulla vita che perseguono il rendimento sono anche una fonte primaria di potenziale rischio sistemico .

Le persone della classe media a cui è stato detto per decenni di fare affidamento sulle pensioni sono ora messe in pericolo anche dalla politica della Fed.

Non sorprendentemente, questo ha portato a una crescente disparità di reddito. Mentre alcuni sostenitori del libero mercato tendono a liquidare la disuguaglianza come una metrica non importante, questo non è un buon approccio quando parliamo di politiche pubbliche. La politica della Fed e la conseguente disuguaglianza non riflettono le tendenze naturali derivanti dalle transazioni di mercato. La politica monetaria è qualcosa imposta dai mercati dai politici. E questo è ciò che sta accadendo quando assistiamo alla crescente disuguaglianza dovuta alla politica monetaria della Fed.

Ciò è avvenuto dalla fine degli anni '80, quando Alan Greenspan ha aperto implacabilmente il rubinetto facile per stimolare la crescita economica negli anni '90. Ma ci sono stati problemi, come notato da Daniell DiMartino-Booth:

La conferenza annuale della National Association for Business Economics, il professore di economia dell'Università della California, Berkeley, Gabriel Zucman, ha presentato i suoi risultati sull'ampliamento del divario tra "haves" e "have nots" negli Stati Uniti. La sua conclusione: "Sia i sondaggi che i dati fiscali mostrano che la disuguaglianza di ricchezza è aumentata drammaticamente dal 1980, con una quota di ricchezza dell'1% superiore al 40% nel 2016 rispetto al 25-30% negli anni '80. "Zucman ha anche osservato che l'aumento della concentrazione di ricchezza è diventato un fenomeno globale, anche se uno che è più difficile da monitorare data la globalizzazione e la maggiore opacità del sistema finanziario.

I difensori della politica ultra-bassa tendono a rivendicare bassi tassi non sono il vero colpevole qui perché anche gli acquirenti della classe media possono trarre vantaggio dai guadagni facili.

Ma l'esperienza suggerisce che questo non è sostanzialmente vero. Parte del problema è che i regolamenti bancari trasmessi dalla Fed e da altri regolatori federali rendono meno attraente il prestito alle piccole imprese e alle famiglie a basso reddito. Scrive Petrou:

Ma non c'è stata un'esplosione di rifinanziamenti ipotecari a tasso più basso che ha permesso alle famiglie di ridurre il loro debito e quindi accumulare ricchezza? Le basse percentuali consentono alle famiglie a più alto rischio di ridurre almeno il loro debito ipotecario attraverso i rifinanziamenti? Ancora una volta, le famiglie a basso e medio reddito sono state lasciate indietro. Hanno continuato a cercare refi dopo che la crisi finanziaria è diminuita, ma i mutuatari dei mutui subprime sui loro prestiti, a prescindere dal rapporto prestito-valore (LTV), erano meno propensi dei mutuatari primari o superprime a ricevere prestiti di refi anche se i mutuatari con rating più elevato potrebbero o potrebbe non essere stato attuale e tassi più bassi migliorare il potenziale di rimborso.

L'effetto complessivo suggerisce che l'accelerazione del ricorso all'allentamento quantitativo e ai tassi di interesse prossimi allo zero è stata grande per alcuni gestori di hedge fund di Wall Street - ma per coloro che sono alla base dell'apparato di prestito e risparmio, le cose sono ancora più limitanti che mai. È difficile ottenere un prestito ed è anche difficile da salvare.

Ma almeno i numeri aggregati sono fantastici, giusto?

Bene, la Fed non può vantarsi nemmeno di questo. Una politica che favorisce i miliardari potrebbe funzionare su carta, naturalmente, purché i numeri aggregati puntino a una crescita considerevole. Ma anche quei numeri sono così incerti da suscitare timori di crescita al FOMC e assicurare che la Fed metta fine alle sue promesse di rimandare la politica a qualcosa che potrebbe essere definito normale.

Così com'è, sembra che dovremmo aspettarci una continuazione delle politiche che hanno coinciso sia con un'economia insignificante sia con l'aumento della disuguaglianza.

Se questo non è la prova del fallimento della Fed, è difficile immaginare cosa sia.

22 Marzo 2019

Nessun commento:

Posta un commento