Eventi che devastano finanziariamente la maggioranza arricchiscono notevolmente i pochi che scommettono su dinamiche non lineari.

Vedo la stessa domanda nei forum, nei thread, negli articoli e nelle e-mail: cosa posso fare per proteggere me stesso e la mia famiglia da tutto ciò che ci aspetta?

Date le incertezze e gli estremi così evidenti, riconoscere il rischio è un utile primo passo, un riconoscimento decisamente fuori moda. Se diamo uno sguardo ai grafici del debito a margine (prestiti presi contro il proprio portafoglio azionario) che è ai massimi storici ...

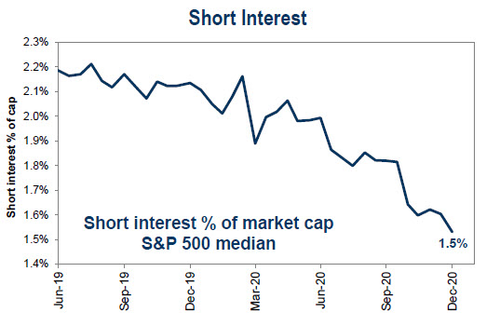

... e short interest (scommette che le azioni scenderanno) che è ai minimi record ...

..., sembra che il rischio principale nelle menti degli investitori sia FOMO (paura di perdere) di tutti i guadagni garantiti grassi e succosi appena avanti.

Per i pochi che ancora chiedono la fonte del rischio, la risposta generale prende una delle due strade: l' inflazione che porta all'iperinflazione o un crollo deflazionistico dei default e scoppiare bolle di asset.

È facile trovare esperti che discutono a favore dell'uno o dell'altro, ma abbiamo le condizioni iniziali, le variabili e le funzioni di cui abbiamo bisogno per risolvere questo problema e ottenere una risposta chiara, inflazione o deflazione?

Considera due variabili che sono raramente visibili negli argomenti degli esperti:

1) A cosa gioveranno le banche?

2) Cosa gioverà al posto della nazione nella gerarchia geopolitica?

Il campo inflazionistico sostiene che l'impennata del debito, pubblico e privato, può essere ripagata solo se i redditi si gonfiano in modo che famiglie, aziende e governi abbiano entrate sufficienti per effettuare i pagamenti dei loro debiti in aumento.

Poiché questa è una spirale che si auto-rinforza - più inflazione porta a più inflazione - le banche centrali saranno costrette a stampare le loro valute nell'oblio, cioè iperinflazione.

Se mai smetteranno di stampare, il castello di carte (debito in aumento) crollerà.

Questa logica sembra abbastanza solida, ma una volta che l'iperinflazione decolla e le persone guadagnano $ 250.000 al mese e una pagnotta di pane costa $ 250, in che modo le banche trarranno profitto dalle famiglie che pagano il loro stupendo mutuo (che richiedeva 30 anni di pagamenti mensili per pay off) con un solo mese di paga?

L'iperinflazione distruggerà non solo la valuta, ma l'intero settore bancario, che è politicamente potente. Le banche staranno semplicemente a guardare passivamente la loro ricchezza e il loro reddito distrutti dall'inflazione elevata? Si sospetta che useranno il loro potere politico per evitare di essere ridotti in polvere dall'iperinflazione.

Le banche preferirebbero di gran lunga le insolvenze da trasferire al governo (tramite salvataggi) e la deflazione, dove ogni pagamento mensile con carta di credito / mutuo ha un potere d'acquisto maggiore rispetto al mese precedente.

Quindi, considera le conseguenze dell'iperinflazione sulla valuta della nazione: perde praticamente tutto il suo valore in termini di acquisto di cibo, petrolio, semiconduttori, automobili, ecc. Da altre nazioni. Nessuno vorrà scambiare beni reali con dollari senza valore. Le importazioni pagate in dollari precipiteranno a zero con l'iperinflazione.

In termini di potere economico di una nazione, la sua valuta è il fondamento, perché se la valuta precipita quasi a zero, anche tutto ciò che è denominato in quella valuta perde valore sulla scena globale.

Una valuta di riserva - una valuta nazionale ampiamente detenuta a livello globale perché ci si aspetta che mantenga il suo valore e il mercato per tutto ciò che è denominato in quella valuta è estremamente ampio e liquido - è il gioiello della corona di qualsiasi nazione (o entità, in il caso dell'UE) lo rilascia.

Chi trarrebbe vantaggio dalla distruzione della valuta di riserva di una nazione? Praticamente nessuno. La nazione sarebbe impoverita. Allora perché l'iperinflazione - la distruzione della valuta - è così ampiamente accettata come inevitabile?

È anche ampiamente ipotizzato che la Federal Reserve e altre banche centrali controllino tutte le variabili nella determinazione dei rendimenti obbligazionari, dei tassi di interesse e dell'inflazione. Ma cosa succede se alcune variabili sono fuori dal controllo della Fed? E se la loro pretesa di controllare tutte le variabili fosse mera PR?

Inoltre non sappiamo quale funzione possa manifestare l'inflazione o la deflazione. Sarà aritmetico - 1 + 1 = 2 + 1 = 3, ecc. - o geometrico - 1 + 1 = 2 + 2 = 4 + 4 = 8 + 8 = 16?

Questo fa un'enorme differenza: l'inflazione aritmetica è prevedibile - 5% all'anno, per esempio - ma aumenti geometrici portano all'iperinflazione e alla completa destabilizzazione dell'economia e della società.

Pochissimi esperti ritengono che le banche centrali e i governi sceglieranno il default e la deflazione perché saranno dolorosi, ma cosa potrebbe esserci di più doloroso che cancellare il valore della valuta?

Se la ricca élite possiede metalli preziosi, terreni agricoli, industrie manifatturiere, titoli di stato, ecc., Quindi il default delle famiglie e delle società zombi (gli zombi definiti come entità che devono prendere in prestito di più per rimanere tra i vivi), allora perché dovrebbero preoccuparsene? Gli obbligazionisti societari e gli istituti di credito marginali sarebbero distrutti, ma ancora una volta, i ricchi devono solo evitare di possedere un debito marginale per evitare la debacle delle perdite di insolvenza.

Le élite politicamente potenti hanno il loro asso nella manica: possono chiedere ai politici (che hanno bisogno dei loro contributi per finanziare le loro campagne di rielezione) di salvare le banche, trasferendo le perdite derivanti dalle insolvenze delle banche private al settore pubblico, esattamente quello che è successo a 2008-09.

Ma ancora una volta, le élite e il governo hanno il pieno controllo di tutte le variabili, o potrebbero assumere funzioni aritmetiche quando le funzioni geometriche potrebbero effettivamente manifestarsi? Le insolvenze deflazionistiche possono distruggere le attività bancarie con la stessa rapidità con cui l'iperinflazione, poiché una volta che gli acquirenti svaniscono (i mercati diventano senza offerte), il valore delle attività impegnate come garanzia precipita a livelli che nessuno crede possibili.

Interi grattacieli vengono venduti per il valore del sistema di ascensore. Sì, è successo durante la Grande Depressione.

Un po 'di inflazione o deflazione è una buona cosa, gestibile dal governo e dall'élite, ma l'inflazione o la deflazione geometrica mina l'intero sistema finanziario, comprese le finanze dei governi e delle élite.

Come si calcolano la probabilità e l'intensità potenziale di un disordine sociale destabilizzante? È opinione diffusa che gli Stati Uniti non potrebbero mai sperimentare il tipo di disordine sociale massiccio e diffuso che si verifica nelle nazioni del mondo in via di sviluppo durante le crisi. Ma gli esseri umani sono esseri umani, e quando sono messi sotto pressione da un'elevata inflazione / deflazione e da un declino della prosperità, le persone rispondono in modi che possono sfuggire molto rapidamente al controllo delle autorità.

Sta nascendo una rivoluzione culturale in America?

Se le variabili e le funzioni consequenziali non sono misurabili, disturbi apparentemente piccoli possono diffondersi in tutta la società o nella catena di approvvigionamento.

Dove ci lascia tutto questo? Sappiamo dagli studi di psicologia umana che gli esseri umani non si sentono a proprio agio con l'incertezza e cercano un'oasi di certezza il più rapidamente possibile. Si aggrapperanno a credenze ancorate di fronte a prove contrastanti e rafforzeranno il loro attaccamento alle convinzioni quando vengono sfidate. Siamo programmati per un impegno decisivo per una struttura di credenze.

L'indecisione e l'ambiguità sostenute sono scomode. Vogliamo una risposta, e se non ce n'è una, allora ne inventeremo una o ci impegneremo per una risposta proposta da un esperto, anche se quella persona non ha una conoscenza migliore delle condizioni, delle variabili e delle funzioni iniziali di chiunque altro.

In alternativa, se non possiamo rispondere alla domanda su cosa accadrà dopo, dobbiamo accettare che le incertezze di questa era potrebbero non essere risolvibili.

Questa è un'intuizione estremamente preziosa, come se abbracciamo questa incertezza, possiamo evitare di cadere in una falsa certezza rigida e fragile che può portarci fuori strada solo se gli eventi non seguono il percorso che ci siamo impegnati.

In altre parole, vogliamo tutti certezza, ma questo non è possibile perché 1) le variabili sono invisibili 2) le funzioni sono sconosciute e 3) la "soluzione" (percorso previsto) dipende interamente dalle condizioni iniziali, in cui piccoli cambiamenti cambiare completamente il risultato.

Di fronte alla consapevolezza che il cosiddetto rischio di coda grassa (cioè una funzione geometrica che sostituisce una funzione aritmetica, e piccoli eventi che innescano grandi conseguenze, cioè dinamiche non lineari) è reale ma imprevedibile, allora siamo costretti a riflettere su questi presunti bassi -la probabilità rischia di elaborare una risposta che possiamo attuare perché l'abbiamo già pensata.

Questa è la differenza tra avere una risposta pre-pianificata e il panico.

La memorabile citazione di Mike Tyson offre una visione approfondita del rischio e dell'incertezza: "Tutti hanno un piano finché non vengono presi a pugni in bocca".

La persona media considera le probabilità di ricevere un pugno in faccia molto basse. Lo studente di arti marziali non segue la linea di pensiero che, poiché le probabilità sembrano basse, non è necessario imparare l'autodifesa. Piuttosto, essere pronti a difendersi è uno stato di prontezza permanente, forse arrugginito e imperfetto, ma comunque lì.

Eventi che devastano finanziariamente la maggioranza arricchiscono notevolmente i pochi che scommettono su dinamiche non lineari. Questo profilo del 2002 di Nassim Taleb di Malcolm Gladwell offre una prospettiva illuminante su questo approccio.

Pochissimi di noi possono perseguire le strategie matematicamente sofisticate di Taleb. Ma ciò non significa che non possiamo abbracciare l'incertezza e i rischi fat-tail e pensare in anticipo alle risposte e pianificare una strategia di copertura che tenga conto delle possibilità da 1) nulla cambia a 2) tutto cambia.

Non dobbiamo rispondere perfettamente per avere successo. Abbiamo semplicemente bisogno di avere risposte preparate per gli imprevisti da qualsiasi cosa consideriamo più probabile a ciò che consideriamo molto improbabile ma ancora possibile.

Il punto qui è che abbracciare l'incertezza significa accettare che il mercato potrebbe ancora darci un pugno in faccia, e potremmo commettere errori o non riuscire a comportarci come speravamo, ma il processo di pianificazione dei livelli di risposta potrebbe aiutarci a proteggerci da perdite irreversibili e decisioni sbagliate prese nel caos della paura e del panico.

* * *

Scritto da Charles Hugh Smith tramite il blog OfTwoMinds

Se hai trovato valore in questo contenuto, unisciti a me nella ricerca di soluzioni diventando un mecenate di $ 1 / mese del mio lavoro tramite patreon.com .

* * *

I miei libri recenti:

A Hacker Teleology: Sharing the Wealth of Our Shrinking Planet (Kindle $ 8,95, stampa $ 20, audiolibro $ 17,46) Leggi la prima sezione gratuitamente (PDF) .

Sarai più ricco o più povero ?: Profitto, potere e intelligenza artificiale in un mondo traumatizzato (Kindle $ 5, stampa $ 10, audiolibro) Leggi la prima sezione gratuitamente (PDF) .

Pathfinding our Destiny: Preventing the Final Fall of Our Democratic Republic ($ 5 (Kindle), $ 10 (stampa), ( audiolibro ): leggi la prima sezione gratuitamente (PDF) .

The Adventures of the Consulting Philosopher: The Disappearance of Drake $ 1,29 (Kindle), $ 8,95 (stampa); leggi gratuitamente i primi capitoli (PDF)

Money and Work Unchained $ 6,95 (Kindle), $ 15 (stampa) Leggi gratuitamente la prima sezione (PDF).

Nessun commento:

Posta un commento