È raro che gli analisti di Wall Street rompano la camera dell'eco della resistenza intellettuale di Trump - dopo tutto, "L' uomo arancione è pazzo, i suoi tweet non hanno senso" rimane di gran moda tra coloro che pagano 7 cifre per la loro (principalmente sbagliata) intuizione economica; non sarebbe bello se Trump, sfondando le barriere della correttezza politica e dell'offuscamento, esponesse verità "profonde" economiche e finanziarie su Twitter. Gratuito.

Una persona che non ha paura di sfidare la convenzione di Wall Street è anche uno dei suoi più grandi orsi (che riguarda le azioni, e l'opposto per le obbligazioni), Albert Edwards di SocGen, che nella sua ultima lettera attira l'attenzione sulla raffica di recenti i tweet del presidente Trump che indicano che "la sua tolleranza per il dollaro forte è quasi esaurita ".

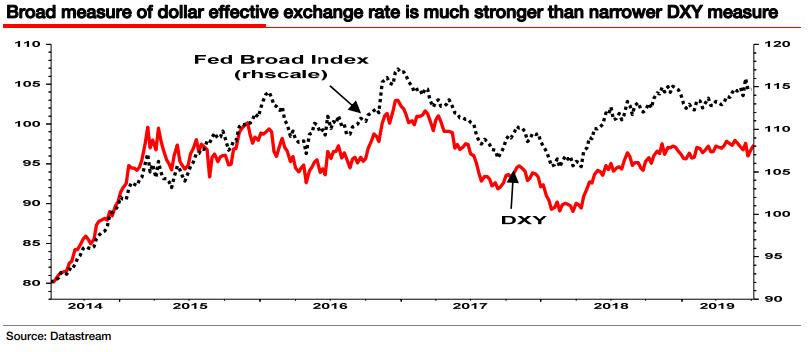

Come abbiamo osservato circa due settimane fa, il dollaro ha ripreso il suo rialzo anche prima del rapporto stellare dei salari, in gran parte dovuto alla prospettiva dell'ennesimo round di Draghi "qualunque cosa serva", e ancora più facile politica della BCE - inviare i rendimenti dei bond dell'eurozona a registrare i minimi.

Così come l'economia globale si avvicina sempre di più alla deflazione, Edwards prevede che "la guerra valutaria globale esploderà in vita, i paesi combatteranno per evitare la deflazione nella prossima recessione e la svalutazione competitiva sarà lo strumento di scelta". In effetti questa è stata la soluzione che Ben Bernanke ha suggerito nel suo famoso discorso del 2002 su come evitare di finire come il Giappone, con:

"Sebbene una politica di intervento per influenzare il valore di scambio del dollaro non sia in nessun momento all'orizzonte (vale a dire 2002), vale la pena notare che ci sono stati momenti in cui la politica del cambio è stata un'arma efficace contro la deflazione. Un esempio eclatante della storia degli Stati Uniti è la svalutazione del 40% del dollaro contro l'oro da parte di Franklin Roosevelt nel 1933-34, imposto da un programma di acquisti di oro e di creazione di moneta nazionale. La svalutazione e il rapido aumento dell'offerta di moneta consentita hanno messo fine rapidamente alla deflazione degli Stati Uniti. Infatti, l'inflazione dei prezzi al consumo negli Stati Uniti, anno dopo anno, è passata dal -10,3% nel 1932 al -5,1% nel 1933 al + 3,4% nel 1934. L'economia è cresciuta fortemente e, a proposito, il 1934 è stato uno dei migliori anni del secolo per il mercato azionario. Se non altro, l'episodio dimostra che le azioni monetarie possono avere effetti potenti sull'economia, anche quando il tasso di interesse nominale è prossimo allo zero, come accadeva al momento della svalutazione di Roosevelt ".

Mentre Edwards non è il primo analista a suggerire che gli Stati Uniti intervengano direttamente nella svalutazione del dollaro - BofA lo ha fatto tre settimane fa - lo stratega SocGen è certamente quello che presenta il caso più completo perché quello che potrebbe essere l'ultimo giro in gara al fondo valutario è appena iniziata.

In particolare, Edwards inizia sottolineando che, mentre l'obiettivo principale della guerra commerciale di Trump era tradizionalmente la Cina, dovrebbe concentrarsi sul Giappone, e forse ancor più sull'Europa, e in particolare sulla Germania. Come scrive lo stratega SocGen, " non sarebbe sfuggito all'attenzione del presidente Trump che mentre gli Stati Uniti hanno registrato un deficit commerciale complessivo di 625 miliardi di dollari nel 2018, la zona euro ha avuto un enorme surplus di $ 600 miliardi (oltre il 4% del PIL). Cina e Giappone hanno registrato eccedenze di soli $ 100 miliardi e $ 10 miliardi rispettivamente. "

In altre parole, " quando si tratta di squilibri commerciali globali, la Cina e il Giappone non sono il problema " - secondo Edwards, è l'Eurozona.

Il che non vuol dire che Trump abbia perso ciò che l'Europa sta facendo; al contrario, e si sta arrabbiando piuttosto con la BCE: "Lo hanno fatto per anni, insieme alla Cina e ad altri, Trump ha detto in un tweet, notare che un euro più debole renderebbe ingiustamente più facile per loro competere contro gli Stati Uniti. "

In questo contesto, la risposta di Trump a qualsiasi ulteriore allentamento della BCE probabilmente "causerà un'esplosione di rabbia". E, come controverso da Edwards, " sai cosa? Penso che Trump abbia un buon punto".

Ovviamente, Trump stava reagendo all'indebolimento dell'euro in risposta al presidente della BCE Mario Draghi mentre tentava ancora un allentamento monetario. In risposta al tweet di Trump, Draghi ha respinto l'idea che la BCE stesse indebolendo deliberatamente il tasso di cambio. Ha detto al pubblico al forum annuale della BCE a Sintra, in Portogallo, " Abbiamo il nostro mandato, abbiamo il nostro mandato. Il nostro mandato è la stabilità dei prezzi definita come un tasso di inflazione prossimo al 2% ma inferiore al medio termine. "Ha anche ribadito che la banca centrale dell'eurozona è" pronta a utilizzare tutti gli strumenti necessari per adempiere a questo mandato. E non miriamo al tasso di cambio ", ha detto, tra gli applausi della folla.

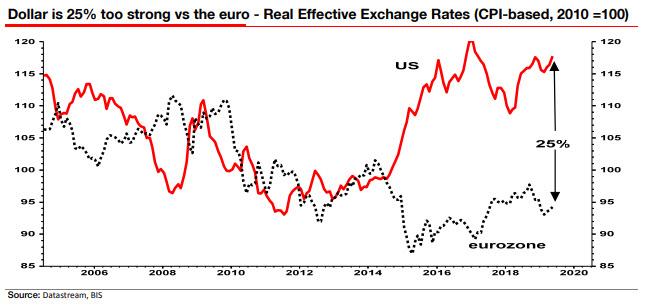

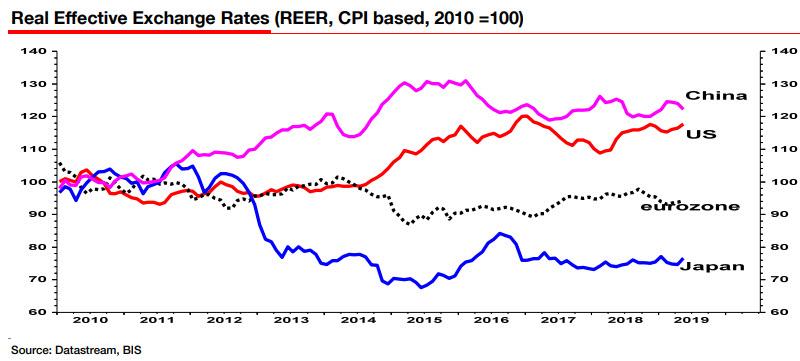

L'applauso è stato tuttavia di breve durata e potrebbe presto trasformarsi in lacrime, e non solo in Europa, ma anche in Giappone: come spiega Edwards, "non c'è dubbio che il dollaro è sopravvalutato, non solo contro l'euro ma contro un paniere di le valute, ma lo è anche il renminbi cinese (anche se il divario rispetto agli Stati Uniti si è ristretto dato che i cinesi hanno permesso che il tasso bilaterale scenda verso $ 7,0 / Rmb). Ma se vuoi davvero vedere una valuta importante a buon mercato, è lo yen e non l'euro che si distingue come anomalo sottovalutato (vedi tabella sotto). "

Quindi perché, domanda Edwards, è la debolezza dell'euro che è particolarmente irritante per il presidente Trump al momento? Beh, per prima cosa, mentre il surplus delle partite correnti della Cina è quasi scomparso, crollando da $ 300 miliardi nel 2015, si prevede che quest'anno ci sarà un deficit di $ 20 miliardi, mentre il Giappone dovrebbe registrare un deficit di $ 30 miliardi, è l'Eurozona che collettivamente pubblicherà un surplus di $ 600BN.

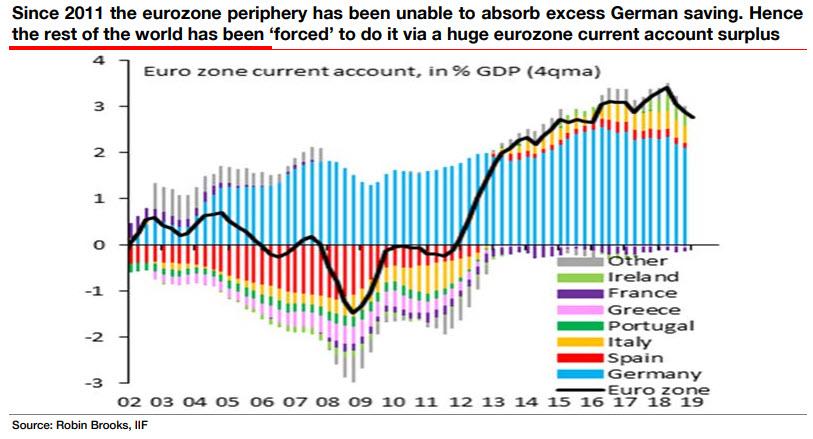

Quando parliamo del fiorente surplus esterno dell'eurozona, sappiamo tutti che è una scorciatoia per la Germania - e lo stesso vale per il presidente Trump. L'avanzo complessivo della bilancia delle partite correnti della Germania domina il surplus della zona euro e ha recentemente superato di gran lunga l'8% del suo stesso PIL (sebbene l'OECD abbia previsto un calo del PIL del 7,3% quest'anno). Per essere sicuri che altri paesi europei registrino eccedenze maggiori, rispettivamente, l'Olanda e la Svizzera hanno rispettivamente l'11% e il 10% del proprio PIL. Ma questi sono piccoli paesi e nessuno si preoccupa veramente di loro in termini di squilibri macro globali. Si preoccupano però della Germania.

Inoltre, con uno squilibrio esterno che ha superato di recente l'8% del PIL, "la Germania ora gestisce il maggiore surplus di dollari e il commercio di banconote in dollari nel mondo". Ma lo squilibrio macro esterno della Germania è stato insolitamente grande dal 2004. Cosa è cambiato? Perché solo negli ultimi anni ha attirato un'attenzione così aggressiva e non solo dall'attuale amministrazione Trump, ma all'interno della stessa UE? (Come ci ricorda Edwards, la CE ha già avviato indagini sul danno macro che sta causando lo squilibrio esterno della Germania.)

La risposta è che per molti anni, il gigantesco surplus esterno della Germania è stato più o meno dato un passo indietro fino alla crisi della zona euro del 2011. Che, come osserva Edwards, era perché la periferia della zona euro era l'immagine speculare della Germania ?? s enorme surplus di conto corrente (vedi tabella sotto). La politica monetaria impropriamente allentata è stata appioppata alla periferia dalla politica monetaria unica per tutti e ha provocato bolle di credito in quelle economie. La periferia si è indebitata pesantemente con una Germania premurosa che ha riciclato il proprio avanzo di risparmio interno nelle mani dei consumatori periferici domestici. La periferia fungeva da spugna, assorbendo il risparmio in eccesso tedesco - e la zona euro complessiva, nel complesso, rimaneva sostanzialmente in equilibrio con il resto del mondo. L'enorme surplus della Germania non era la preoccupazione di nessuno, ma l'eurozona.

Ora è cambiato, e il problema per il resto del mondo ora è che sotto la rigorosa austerità della crisi post-eurozona, la spugna della periferia dell'eurozona è stata completamente schiacciata e il resto del mondo è ora costretto a prendere il sopravvento sul risparmio tedesco (cioè l'immagine speculare del surplus del conto corrente). La periferia della zona euro potrebbe anche essere pensata come un gigantesco cerotto economico, che in precedenza copriva una ferita. Ora l'intonaco è stato strappato via e la ferita ora scorre copiosamente e affoga il resto del mondo in risparmi in eccesso.

Quindi cosa succede dopo?

Poiché non ci sono nuove leggi economiche sotto il sole, la soluzione a questo problema dal punto di vista della correzione dello squilibrio esterno della zona euro è una politica fiscale sostanzialmente più libera e una politica monetaria un po 'più stretta.

Ma come SocGen sottolinea correttamente, "mentre i falchi fiscali dominano ancora il pensiero all'interno dell'eurozona, nulla può cambiare". Per essere sicuri che la nomina di Christine Lagarde come nuovo presidente della BCE possa segnare un cambiamento nel modo di pensare, ma Edwards non riesce a vedere una Commissione europea (CE) abbandonare il suo dogma. In effetti, il recente incontro della CE con l'Italia dimostra la sua inflessibilità ideologica.

* * *

Quindi cosa c'entra tutto questo con la guerra valutaria globale?

Semplice: secondo Edwards, il problema è che " non sarà solo il Giappone e la zona euro che cercheranno di svalutare la loro strada lontano dal pantano della deflazione, ma anche dagli Stati Uniti " . In particolare, le autorità statunitensi sotto la guida di Il presidente Trump accoglierà il consiglio di Ben Bernanke del 2002 di una svalutazione competitiva simile a quella vista nel 1933/4 come un amico perduto (forse Trump cercherà di ribadire Bernanke se ha bisogno di un presidente della Fed per il round finale di svalutazione della moneta).

A questo punto, Edwards conduce un esperimento mentale:

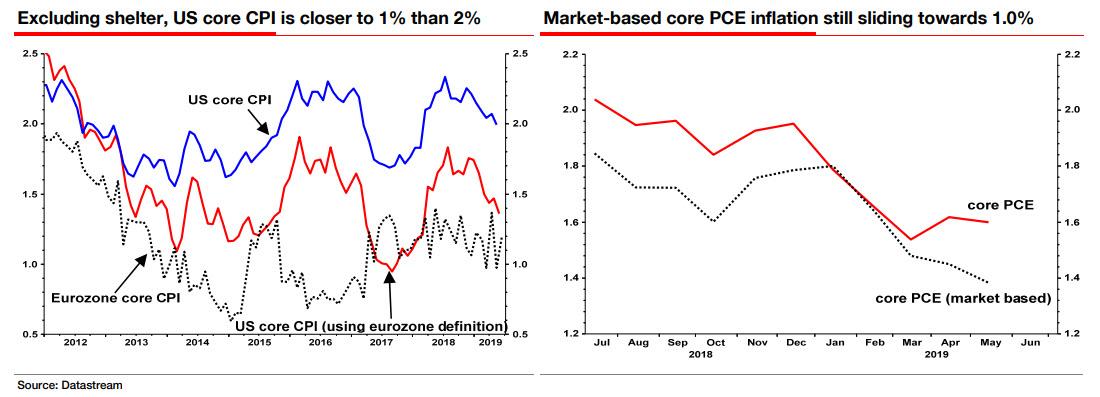

Immaginiamo per un momento che gli Stati Uniti scivolino verso una vera e propria recessione entro la fine del 2020 come credono molti commentatori. Abbiamo evidenziato in precedenza come l'inflazione dei prezzi al consumo sia al di sotto del 2% suggerita dall'IPC core o dall'1,6% del deflatore core PCE (core definito qui come ex cibo ed energia). Monitoriamo da vicino l'IPC core degli Stati Uniti escludendo la maggior parte del componente rifugio (escludendo l'affitto equivalente proprietario ma non l'affitto effettivo). Ciò pone l'IPC core degli Stati Uniti sulla stessa base del CPI core dell'eurozona. Entrambe le serie corrono attualmente tra l'1-1½%, ma la misura USA sta decelerando bruscamente (vedi grafico a sinistra qui sotto). Allo stesso modo, la misura obiettivo preferita dalla Fed di inflazione dei prezzi al consumo, vale a dire il core deflator PCE (Personal Consumption Expenditure) sta decelerando bruscamente se si considerano solo gli elementi che possono essere misurati esplicitamente (piuttosto che stimati) nel core basato sul mercato Misura PCE.

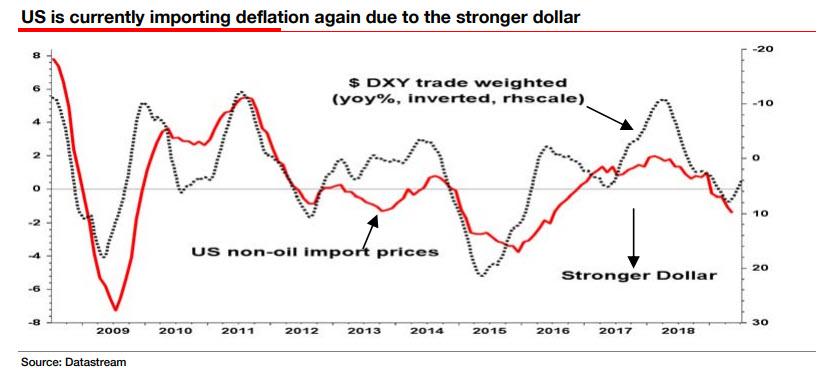

Un altro effetto collaterale dell'economia convenzionale - e un dollaro forte - è che i prezzi delle importazioni non petrolifere statunitensi stanno nuovamente diminuendo, e come entrambi, Edwards, abbiamo fatto notare diverse settimane fa, "gli Stati Uniti stanno importando la deflazione di altri paesi. . "

Il che ci riporta al punto di discussione preferito di Edwards: prevedere l'oscurità a breve termine, e abbastanza sicuro ...

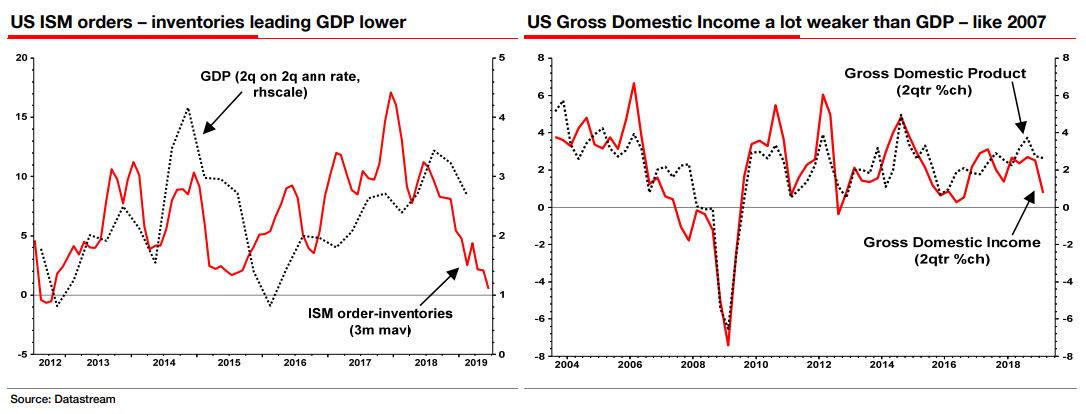

Una recessione degli Stati Uniti e una deflazione totale potrebbero essere più vicini di quanto molti suppongano. Il recente slittamento dell'ISM statunitense che produce nuovi ordini relativi alle scorte ci mette in guardia da un brusco e imminente rallentamento del PIL, così come la recente debolezza del reddito nazionale lordo. La NY Fed Nowcast si attesta solo all'1,5% per il secondo trimestre e all'1,7% per il terzo trimestre. L'economia degli Stati Uniti è a una velocità di stallo e potrebbe addirittura già scivolare verso la recessione e la deflazione totale.

Che poi ci porta negli Stati Uniti "funzione di reazione", e la convinzione Edwards' che " gli Stati Uniti saranno presto costretti dagli eventi di aderire alla zona euro e in Giappone nel combattere in modo aggressivo la deflazione. Mi aspetto che, oltre al presidente Trump sulla base di tariffe auto come arma nell'intensificarsi della guerra valutaria contro la zona euro (Germania), istruirà il Tesoro degli Stati Uniti (attraverso la New York Fed) ad intervenire direttamente e unilateralmente per spingere il dollaro più in basso, molto più in basso ".

Proprio come Bank of America ha predetto diverse settimane fa.

Infatti, Edwards scrive di essere sorpreso che gli Stati Uniti "non l'abbiano già fatto, ma qualsiasi ulteriore allentamento della BCE sarà sicuramente la goccia che farà traboccare il vaso. E a differenza della zona euro, è assolutamente chiaro e non ambiguo negli Stati Uniti che hanno la chiamata sull'intervento FX: è l'Amministrazione e non la Federal Reserve di Washington ".

Ma aspettate, c'è di più, perché oltre agli Stati Uniti che intervengono direttamente sui mercati FX, un ultimo strumento politico che SocGen crede sarà messo a fuoco sono i Fed Funds negativi:

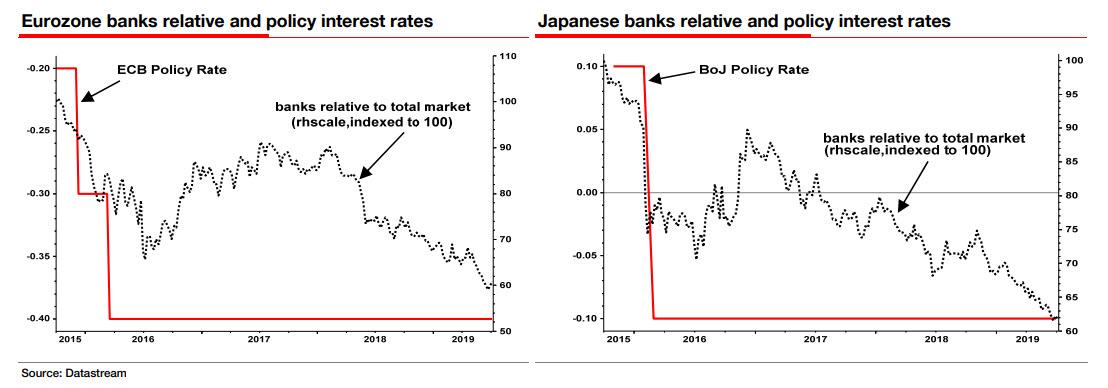

Con entrambi i tassi ufficiali della BCE e della BoJ già negativi, sarebbe una follia per l'amministrazione americana non combattere la guerra valutaria globale su questo campo di battaglia, oltre a tutti gli altri.

Aspetta, non è contrario al mandato della Fed di perseguire tassi negativi? Sì ... ma quando ha fermato una banca centrale (vedi la BCE). Come sostiene Edwards, una delle principali argomentazioni contro la Fed che prende i Fed Funds profondamente negativa è l'impatto dannoso che avrebbe sui margini del settore bancario. Sicuramente sia nell'eurozona che in Giappone c'è stata un'enorme contraccolpo iniziale per i titoli bancari dato che sono stati annunciati tassi di interesse negativi. Ma poi, come aggiunge lo stratega SocGen, dopo una ripresa nel settore, con la speranza che le banche centrali non portino avanti questa politica, " la spinta è ripresa mentre la crescita è fallita e la prospettiva di tassi ancora più negativi diventa una realtà spaventosa. "

Detto questo, questa volta sarà diverso, e la risposta di Edwards alle preoccupazioni sul danno negativo dei Fed Funds avrebbe sui margini delle banche USA è che "questo è il 2019, non il 2007/8, anche se la comunità degli investitori non ha previsto la profondità del Dopo la prossima recessione globale e il crollo del mercato azionario, non mi aspetto che le banche siano al centro della crisi in corso che probabilmente si concentrerà sui titolari di carta corporate statunitense, soprattutto investment grade e azioni. "

Ci è stato detto che, a differenza del 2007, né gli investimenti né le banche commerciali immagazzinano l'inventario di questi strumenti. Sicuramente ci saranno molti soldi da perdere dalle banche nel souring di prestiti a leva, prestiti commerciali ordinari e prestiti immobiliari, ma non credo che le banche saranno l'apice della prossima crisi come lo erano nel 2007/8. Quindi non saranno la priorità per i responsabili politici.

Per una volta una dose di ottimismo da parte di Edwards? Beh, forse no, come lui propone che "le banche negli Stati Uniti potrebbero presto assomigliare molto di più a quelle europee". Invece, una priorità molto più grande nella prossima crisi economica globale saranno i politici statunitensi che combattono la deflazione anziché mantenere la redditività delle banche USA:

una delle lezioni del Giappone negli anni '90 e la zona euro più recentemente è che sono la stagnazione economica e la deflazione vera e propria che portano a problemi nel settore bancario, e non viceversa. E sì, l'utilizzo dei tassi di interesse negativi non è sicuramente una buona notizia per le banche, ma è meglio che permettere alla deflazione totale di dispiegarsi con il PIL nominale negativo, i profitti delle imprese e la crescita del reddito delle famiglie che creano scompiglio nei bilanci delle banche come debitori eccessivi vedere i loro carichi di debito reale esplodere .

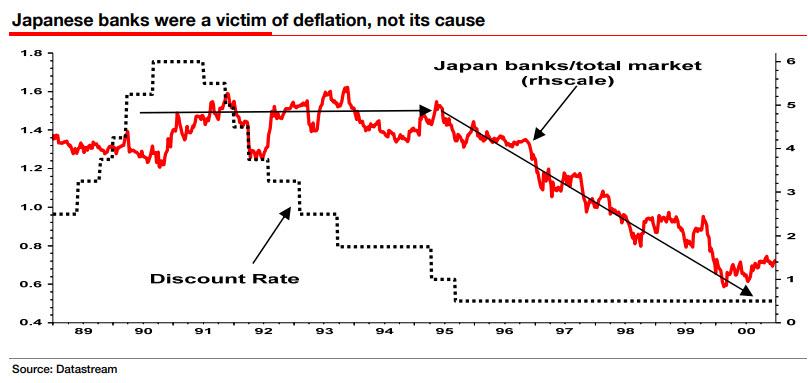

Per confermare questo punto, Socgen sottolinea che "le banche giapponesi non hanno iniziato a sottoperformare il mercato azionario complessivo fino a ben oltre il decennio perduto degli anni '90, e solo dopo che il Giappone si è effettivamente

trasformato in una vera e propria deflazione" . In effetti, le banche giapponesi non erano il problema: " erano un sintomo del problema, che era l'economia che scivolava nella totale deflazione".

Infine, Edwards ricorda agli osservatori del Giappone che il catalizzatore che ha trasformato il paese in vera e propria deflazione negli anni '90 è stato uno yen persistentemente forte , e prosegue puntualizzando che "il presidente Trump non sta per commettere lo stesso errore. ha sopportato che la BCE vincesse il gioco della svalutazione competitiva per così tanto tempo e si aspettasse che il dollaro scendesse.

La sua cupa - cos'altro - conclusione: " La BCE ha appena sparato la pistola iniziale, che diventerà cattiva " .

11 Luglio 2019

Fonte: qui

La guerra commerciale spinge il più grande spostamento di de-globalizzazione dalla guerra fredda

Da un ufficio a Tijuana, in Messico, Roberto Durazo ha capitalizzato uno dei più grandi cambiamenti nel commercio globale dalla fine della guerra fredda.

La sua azienda, Ivemsa, ha aiutato dozzine di aziende a spostare le loro fabbriche fuori dalla Cina e da altre parti dell'Asia e in Messico per fabbricare beni da vendere sul mercato interno e negli Stati Uniti. Operando in quella che è nota come "industria degli shelter", aziende come Ivemsa aiutano le società internazionali a operare in Messico senza dover mantenere un'entità legale.

"Abbiamo parlato con molte aziende asiatiche che sono interessate al Messico come piattaforma per fabbricare e inviare i loro prodotti a nord degli Stati Uniti - questo è veramente il mercato", ha detto Durazo."Un sacco di case automobilistiche stanno facendo affari qui, ad esempio Kia Motors dalla Corea del Sud ha aperto un grande stabilimento in Messico. E trasferirono almeno 30 dei loro fornitori dall'Asia in Messico. I loro principali fornitori li hanno seguiti perché, se non lo facessero, potrebbero perdere l'attività ".

Questo esempio illustra un movimento più ampio che precede la guerra commerciale tra la Cina e gli Stati Uniti, ma che gli esperti dicono ora è irreversibile. Dopo decenni in cui la globalizzazione sembrava essere una forza inarrestabile, la guerra commerciale sta accelerando una completa trasformazione del commercio globale verso un modello più frammentato, e Durazo opera a ground zero.

La tendenza post-1990 alla globalizzazione è stata guidata dall'integrazione della manodopera a basso costo da paesi emergenti come la Cina, l'India e le ex nazioni del blocco sovietico nell'economia mondiale. Questo vantaggio è stato eroso dal momento che questi hub a basso costo sono stati sviluppati e gli operai delle fabbriche hanno chiesto un risarcimento migliore.

Uno studio del McKinsey Global Institute, pubblicato quest'anno, ha rilevato che "il lavoro a bassa capacità sta diventando meno importante come fattore di produzione. Contrariamente alla percezione popolare, solo circa il 18% del commercio globale di beni è ora guidato dall'arbitraggio sul costo del lavoro ".

Nella "prima fase della globalizzazione, l'era della produzione di massa", ha affermato Seong, le aziende potrebbero spedire più prodotti sfusi da A a B, ma i clienti ora hanno richieste più sofisticate per prodotti come l'abbigliamento e l'elettronica. L'aumento di prodotti altamente personalizzati ha significato che, se i produttori vogliono reagire rapidamente ai cambiamenti nella domanda dei consumatori, una catena di approvvigionamento più corta è indispensabile.

I rischi politici e i costi finanziari della guerra commerciale nell'ultimo anno hanno solo accentuato quello che alcuni esperti chiamano una "balcanizzazione" o "deglobalizzazione" delle catene di approvvigionamento, con le aziende che cercano di produrre più vicino ai loro mercati di consumo per evitare l'incertezza il mutevole contesto commerciale, nonché per mitigare i costi delle tariffe.

"Le aziende di tutto il mondo hanno osservato una tendenza del regionalismo. Quindi stai investendo nell'Europa dell'Est per rifornire [l'Unione Europea] e gli investimenti in Messico per essere vicini agli Stati Uniti ", ha dichiarato John Evans, amministratore delegato di Tractus Asia, che lavora anche con le imprese che si trasferiscono dalla Cina.

Allo stesso tempo, i luoghi che prima erano focolai di produzione a basso costo stanno diventando mercati di consumo vivaci. Mentre milioni di persone si uniscono ai ceti medi della Cina, dell'India e del Sud-Est asiatico, molte aziende scelgono di avere catene di distribuzione localizzate per il loro servizio.

In Cina, mentre i produttori hanno lasciato le loro menti, coloro che desiderano continuare a servire il mercato di 1,4 miliardi di consumatori stanno mantenendo la loro produzione vicino a casa. Questo è evidente quando si guarda al mercato automobilistico, dove aziende come Changan Ford producono enormi quantità in Cina per soddisfare la domanda interna.Tuttavia, queste piante esportano molto poco negli Stati Uniti, ad esempio.

"Le automobili che [precedentemente erano] esportate in Cina sono sempre più prodotte all'interno del paese per evitare le tariffe. Le tariffe fanno sì che le aziende non importino veicoli sul mercato, ma producano sul mercato interno ", ha affermato Bill Russo, fondatore della società di consulenza Automobility con sede a Shanghai.

Lakshman Achuthan, co-fondatore dell'Economic Research Institute (ECRI), indica il calo delle esportazioni in proporzione del prodotto interno lordo (PIL) in Cina e in India, che potrebbero costituire i principali motori della crescita globale nel prossimi decenni ", in parte a causa dell'aumento del consumatore domestico, nonché della crescente importanza del settore non manifatturiero".

"In effetti, la quota del PIL delle esportazioni è scesa da oltre il 37 percento alla fine del 2006 a meno del 20 percento oggi in Cina, e da circa il 29 percento sette anni fa a circa il 20 percento in India. Queste tendenze non cambieranno presto rotta ", ha detto. Ne beneficeranno gli hub regionali, come nel caso del Messico e del Vietnam, che vengono spesso definiti i "vincitori" del primo anno della guerra commerciale.

Le cifre pubblicate di recente dall'United Census Bureau hanno mostrato quanto la base manifatturiera messicana stia venendo gonfiata dalla guerra commerciale. A maggio, il deficit commerciale degli Stati Uniti con il Messico è stato il più alto tasso di lettura mensile registrato, pari a 9,6 miliardi di dollari, con importazioni dal suo vicino meridionale che hanno superato i 32 miliardi di dollari USA nel corso del mese. Nel frattempo, la crescita del PIL dichiarata dal Vietnam per la prima metà dell'anno era del 6,8%, trainata in gran parte dalle esportazioni manifatturiere.

Tuttavia, il caso a breve termine del Vietnam differisce dalla sua traiettoria a lungo termine. Molto è stato fatto della migrazione della produzione dalla Cina e in Vietnam, e dall'inizio di quest'anno le sue esportazioni verso gli Stati Uniti sono aumentate di quasi il 40%. Questo dimostra che molte aziende stanno usando il Vietnam come mezzo per evitare le tariffe, ma questa non è una soluzione sostenibile, dato che la capacità del Vietnam di sostenere la produzione è già a un punto di rottura, con prezzi della terra e del lavoro in rapido aumento.

Invece, il Vietnam e l'Indonesia sono visti come una logica base manifatturiera a lungo termine per le imprese che servono il mercato sud-est asiatico, in particolare con il presidente degli Stati Uniti Donald Trump che appende la minaccia delle tariffe americane sul Vietnam.

Nel frattempo, mentre la tecnologia continua a svilupparsi, la deglobalizzazione diventerà più radicata. Con la produzione intelligente e la robotica avanzata, diventa meno importante sfruttare manodopera a basso costo in angoli remoti del mondo.

"È probabile che questa tendenza continui, ma i posti di lavoro potrebbero essere molto meno numerosi, richiedendo livelli di istruzione e abilità molto più elevati", ha affermato Achuthan dell'ECRI. Ciò significa che se Trump riuscisse a riportare la produzione nel paese, le prospettive di creazione di posti di lavoro saranno notevolmente ridotte.

Altre innovazioni ridurranno ulteriormente e ridurranno la catena di approvvigionamento. I veicoli elettrici, ad esempio, richiedono meno componenti rispetto ai loro omologhi tradizionali, quindi condensano la catena di approvvigionamento. Con l'avvento della stampa 3D, le fabbriche potrebbero teoricamente stampare ciò di cui hanno bisogno localmente, riducendo così il volume degli scambi e approfondendo le linee di balcanizzazione.

Ma per ora la ristrutturazione è ancora in corso e aziende come Ivemsa e Tractus Asia ne stanno beneficiando.

La Durazo di Ivemsa, tuttavia, parla come un uomo che ha già intravisto il futuro con gli occhi dei clienti esigenti

"Alcune ore oltre il confine non sono nulla rispetto a poche settimane dall'Asia", ha detto."Ma puoi immaginare che per i clienti, c'è sempre la prossima cosa. Se lo fai in poche ore, lo vuoi solo in pochi minuti. Lo fai pochi minuti, lo vogliono in pochi secondi. Quindi questo è ciò che stiamo affrontando, giusto? "

Attraverso l'Economic Cycle Research Institute (ECRI)

Nessun commento:

Posta un commento