Nel corso delle ultime due settimane, ho presentato il caso rialzista e ribassista per l' S & P 500 che sale a 3300 e il caso per la Fed di ridurre i tassi. In sintesi, il driver di base della "tesi del mercato rialzista" è essenzialmente ricaduto sulla politica della Banca centrale.

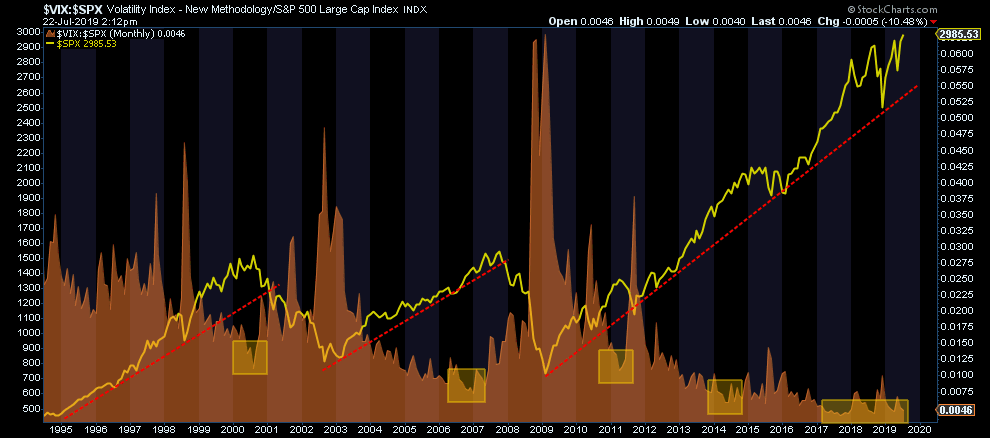

Questa dipendenza dalla Fed ha portato a un marcato aumento della "compiacenza" da parte degli investitori nelle ultime settimane, nonostante un elenco fiorente di questioni. Come mostrato nel grafico seguente, il rapporto dell ' "indice di volatilità" rispetto all'indice S&P 500 è vicino al livello più basso del record che risale al 1995.

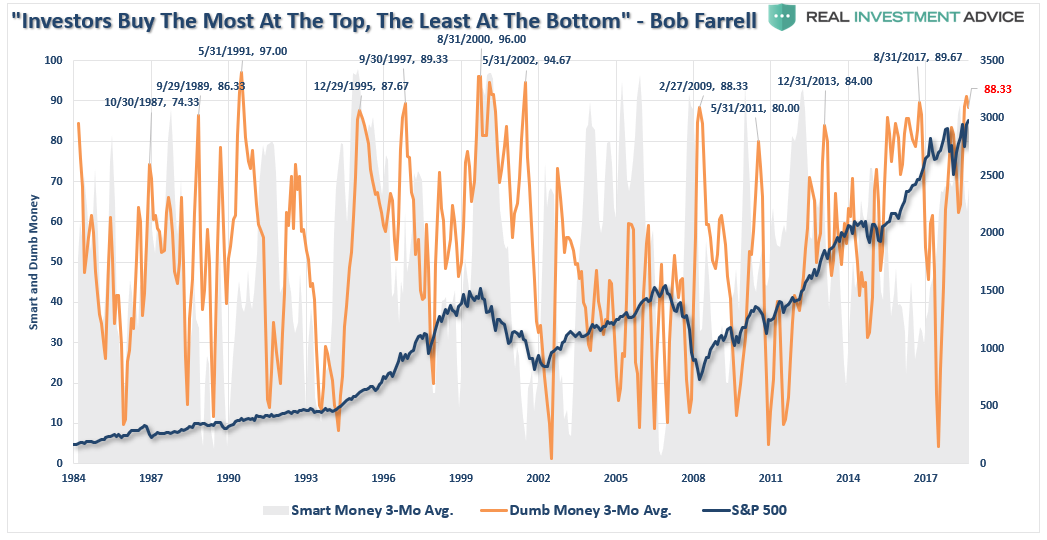

Combinalo con gli investitori ora completamente tornati sul mercato e avrai gli ingredienti per una correzione decente a breve termine nelle prossime settimane.

Combinalo con gli investitori ora completamente tornati sul mercato e avrai gli ingredienti per una correzione decente a breve termine nelle prossime settimane.

In altre parole, gli investitori sono "all in" in base alle speranze che la Fed taglierà i tassi. Tuttavia, è improbabile che i tagli dei tassi invertano le macro pressioni che si presentano attualmente ai mercati. Ad esempio:

- L'economia globale sta rallentando.

- I tassi di interesse sono diminuiti, con quasi 1/3 delle obbligazioni sovrane che ora mostrano rendimenti negativi.

- La Cina, che rappresenta il 30% della crescita del PIL globale, ha rallentato notevolmente.

- Il PIL interno dovrebbe aumentare solo dell'1,50% nel secondo trimestre, con una brusca inversione rispetto allo scorso anno.

- La guerra commerciale con la Cina, e in misura minore con l'Europa, non è stata risolta e potrebbe accelerare su un Tweet.

- Non sorprende che dieci anni di espansione, mercati ai massimi storici, disoccupazione vicino ai minimi di 50 anni e inflazione vicino all'obiettivo della Fed. Tuttavia, la Fed sta parlando di tagliare i tassi alla fine del mese. Cosa sa la Fed che non lo facciamo?

- Il potenziale per una Brexit dura è ancora prevalente.

- Le aspettative di guadagno sono notevolmente diminuite insieme ai guadagni e ai ricavi effettivi.

C'è molto di più, ma hai l'idea.

Gli investitori stanno attualmente scommettendo molto su una mano "debole" mentre ignorano il "rischio".

Che cos'è il rischio?

La parola "RISCHIO" non è normalmente associata a risultati positivi. Per esempio:

- Camminare sul filo del rasoio senza una rete di sicurezza.

- Guidare con una benda sugli occhi.

- Appeso fuori dal bordo dei grattacieli

Sì, i professionisti fanno queste cose e sopravvivono. Ma per la persona media, potrebbe significare lesioni gravi o addirittura la morte.

La stessa idea di "rischio" si applica agli investimenti.

Molte persone si convincono che per guadagnare più denaro, devono assumersi più "rischi". La correlazione, a breve termine, può effettivamente sembrare positiva quando i mercati sono in rialzo.

Tuttavia, la realtà è abbastanza diversa. Il "rischio" in un portafoglio può essere direttamente correlato alla quantità di perdita (distruzione del capitale) che si verifica quando qualcosa inevitabilmente va storto.

L'analogia del poker

La scorsa settimana, stavo visitando un nuovo cliente che si era appena trasferito da una delle società finanziarie "big box" . Ovviamente, come al solito, ha iniziato a rigurgitare i miti guidati dai media su come fosse un investitore "a lungo termine" , come fosse diversificata, e poiché era un investitore "aggressivo" con una "tolleranza al rischio elevato" , era disposto a cavalcare le "oscillazioni" sul mercato.

Ci vogliono solo un paio di domande per far deragliare questi miti.

- Cosa hai fatto nel 2001-2002 e / o nel 2008?

- Come ti sei sentito?

- Sei disposto a farlo di nuovo?

Dal momento che il busto di "dot.com" , quando ho iniziato a porre quelle domande, non ho MAI avuto nessuno che mi dicesse:

- Ho venduto vicino alla cima e comprato vicino alla base. (Vendi in alto / Acquista in basso)

- È stata un'esperienza davvero fantastica vedere la metà dei miei soldi sparire.

- Assolutamente, dimmi solo quando posso prendere dei popcorn.

In questo caso particolare, le è capitato di essere un'avida "giocatrice di poker" e si è divertita ad andare a Las Vegas per "poche mani" ai tavoli. Il poker è un semplice confronto con l'investimento poiché ad entrambi si applicano le regole generali di gestione del rischio. La conversazione è stata rapida.

"Vai" all in "su ogni mano che ti viene data?""Certo che no" rispose lei."Perchè no?""Perché perderò tutti i miei soldi", ha detto.“Lo dici con certezza. Perché?""Beh, non vincerò tutte le mani, quindi se scommetto tutto, perderò sicuramente tutto", ha dichiarato."Corretta. Allora perché investi in quel modo? ""………….Silenzio…………………."

La questione del "rischio", come indicato sopra, sia nei mercati finanziari sia in una mano di poker, è la stessa. È semplicemente quanti soldi perdi quando la "scommessa" che hai fatto va storto.

Nel poker, la maggior parte delle persone non può calcolare le probabilità di pescare una mano vincente. Tuttavia, mentre potrebbero non sapere che le probabilità di pescare un "full" in una mano di poker a 7 carte sono solo del 2,6%, sanno che le probabilità di "vincere" con una mano del genere sono piuttosto alte. Pertanto, si sentono a proprio agio nel puntare più pesante su quella particolare mano.

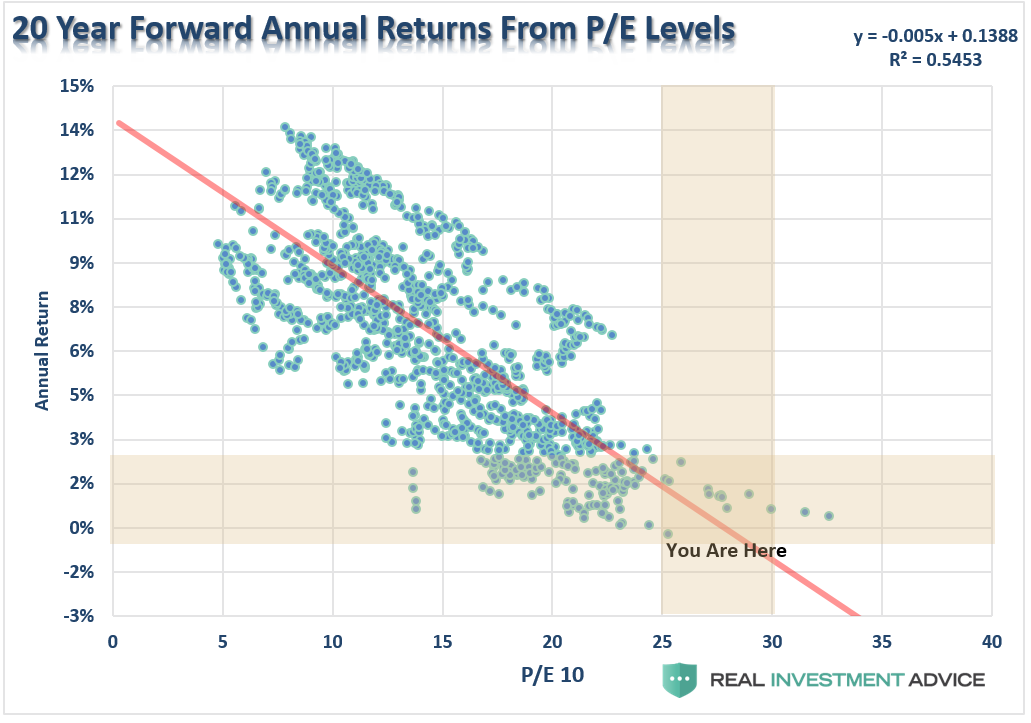

Quando si tratta di investire, si sentono a proprio agio nel scommettere i loro risparmi in pensione su un mercato che, ai livelli di valutazione attuali, ha una lunga storia di risultati non ottimali. Ti ho mostrato la seguente tabella prima, e statisticamente parlando, le probabilità non sono a tuo favore.

Nonostante questa semplice realtà, gli investitori continuano a inseguire le azioni come se i rendimenti futuri nei prossimi 10 anni fossero redditizi come negli ultimi 10 anni. Questo molto probabilmente non sarà il caso.

Per chiarire questo aspetto, equipariamo i fondamentali del mercato alle mani di poker.

Se agli individui venisse presentata la seguente "mano", piuttosto che la retorica dei media, pensi che metterebbero rapidamente tutti i loro risparmi in pensione sui mercati.?

Certo, si potrebbe assolutamente vincere con una "mano alta" supponendo che tutti gli altri al tavolo siano esattamente nella stessa posizione senza un "Asso". Ma quali sono le "probabilità" di questo caso?

Tuttavia, questo è il mercato come esiste oggi e i media ti stanno dicendo di "essere all in" in quanto è una proposta "non perdere" .

Siete tutti dentro?

Scommetto che lo sei e il tuo ragionamento è completamente logico: "Il mercato sta salendo".

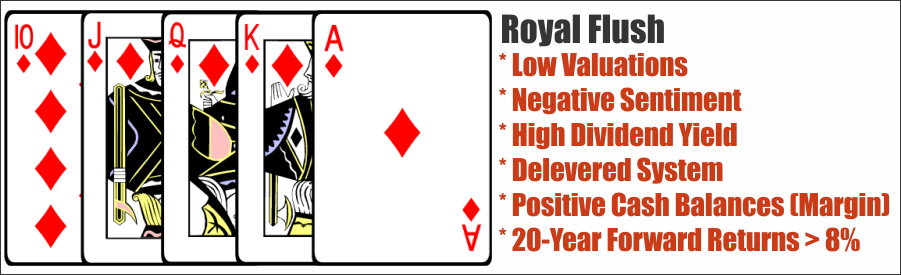

E se ti fosse stata data la mano seguente?

Sei "all-in" ora?

Dovresti esserlo, ma non lo sarai.

Perché? Perché questo è ciò che sembrano i mercati a seguito di eventi importanti, che significano il ritorno degli eventi. È a questo punto che gli individui hanno imparato la lezione del "rischio" e non vogliono più avere nulla a che fare con i "mercati finanziari".

Se eri in giro nel 2009, ricordi.

La questione della comprensione del rischio / rendimento è l'aspetto più prezioso della gestione di un portafoglio. Inseguire le prestazioni a breve termine può sembrare un'impresa redditizia, proprio come se colpire una "serie positiva" giocando a poker può sembrare una proposta "non perdere" .

Ma alla fine, la "casa vince sempre" a meno che tu non rispetti le regole.

8 regole del poker:

1) Hai bisogno di un vantaggio

Come affermava Peter Lynch:

"Investire senza ricerca è come giocare a poker e non guardare mai le carte".

Esiste un chiaro parallelo tra il funzionamento dei giocatori di poker di successo e quelli che sono generalmente meno sobri, più emotivi e meno esperti. I mercati finanziari non sono altro che un tavolo da poker molto grande in cui il tuo lavoro è trarre vantaggio da coloro che consentono alle emozioni di guidare le loro decisioni e da coloro che "scommettono incautamente" sulla base di "speranza" e "intuizione".

2) Sviluppare una competenza in più di un'area

La differenza tra vincere occasionalmente e vincere costantemente nei mercati finanziari è riuscire ad adattarsi ai mutevoli contesti di mercato. Non esiste uno stile di investimento a favore di ogni singolo anno, motivo per cui quelli che inseguono le "mani calde" dell'anno scorso sono generalmente gli investitori di minor successo in un periodo di 10 e 20 anni.

Come disse una volta il grande Wayne Gretzky:

"Pattino dove sarà il disco, non dove è stato."

3) Scopri perché le persone scommettono contro di te.

"Non sappiamo nulla per certo". La gestione di un portafoglio per "ciò che non sappiamo" è la parte più difficile degli investimenti. Con le azioni, dobbiamo sempre ricordare che c'è sempre qualcuno dall'altra parte del commercio. Ogni volta che un gestore di fondi in televisione ti incoraggia a "comprare", qualcun altro deve essere disposto a venderti quelle azioni. Perché stanno vendendo? Cosa sanno che non sai?

3) Non dare per scontato di essere la persona più intelligente al tavolo.

Quando un investimento soddisfa i tuoi obiettivi, sii disposto a prendere dei profitti. Quando inizia a guastarsi, proteggi il rischio. Quando i motivi dell'acquisto sono cambiati, sii disposto a "chiamarlo un giorno e allontanarti dal tavolo".

4) Spesso paga passare, e 5) Sapere quando uscire e incassare le fiche

Kenny Rogers lo ha riassunto meglio:

“Devi sapere quando tenerli. Sapere quando impiegarli. Sapere quando andarsene. Sapere quando correre. ”

Tutti i grandi investitori sviluppano una filosofia di gestione del rischio (una disciplina di vendita) e la combinano con una serie di strumenti per attuare tale strategia. Ciò aumenta le probabilità di successo rimuovendo i pregiudizi emotivi che interferiscono con le decisioni di investimento. Proprio come un giocatore di poker professionista è disciplinato con la sua arte, una strategia disciplinata consente la navigazione di successo di un panorama di investimenti fluido. Una strategia disciplinata non solo ti dice quando devi "fare una scommessa", ma anche quando "andartene".

6) Conosci i tuoi punti di forza E i tuoi punti deboli

7) Quando non puoi concentrarti al 100% sull'attività da svolgere, fai una pausa.

Il due volte vincitore delle World Series of Poker Doyle Brunson ha scherzato un po 'sul suo libro con il quale aveva gettato due idee alternative per i titoli prima di andare con " Super / Sistema". Il primo è stato " Come ho guadagnato oltre $ 1,000,000 giocando a Poker", e la seconda idea altrettanto precisa era: " Come ho perso oltre $ 1,000,000 giocando a golf".

Il punto più grande qui è che invariabilmente ci saranno cose nella vita in cui sei bravo, e ci sono cose in cui stai fermo pervhè è molto meglio pagare qualcun altro per farlo.

8) Sii paziente

La pazienza è dura. La maggior parte degli investitori desidera una gratificazione immediata quando effettua un investimento. Tuttavia, investimenti reali possono richiedere anni per produrre i loro risultati reali, a volte anche decenni. Ancora più importante, come nel giocare a poker, non vincerai ogni mano e ci saranno volte in cui nulla sembra "andare per la tua strada". Ma questa è la natura dell'investimento; nessuna disciplina di investimento funziona tutto il tempo. Tuttavia, è fedele alla tua disciplina e al rimanere paziente, a condizione che sia una buona disciplina per iniziare, che alla fine porterà a un successo a lungo termine.

Queste sono le regole. Gioca con loro e hai maggiori possibilità di vincere. Non lo fai? E probabilmente perderai più di quanto tu possa immaginare. Come dice il vecchio detto:

"Se ti guardi intorno al tavolo da poker e non riesci a individuare il pollo, probabilmente sei tu."

Autore di Lance Roberts tramite RealInvestmentAdvice.com

Nessun commento:

Posta un commento