Nell'ottobre 2011, il presidente della banca si è setacciato per la caratterizzazione. La sua non sarebbe stata una "cattiva banca" come molti media finanziari avevano detto. Pierre Mariani, amministratore delegato della belga Dexia, preferì invece chiamarla "banca residua".

Indipendentemente dall'etichetta, l'azienda era stata salvata per la seconda volta dal governo belga in combinazione con le autorità francesi. Qualsiasi attività che potrebbe essere venduta a un prezzo ragionevole (che significa non terribile). C'erano già investitori in fila per i pezzi del bilancio di Dexia liberi dalla sua stupidità.

È sempre una storia complessa con queste cose; in questo caso un po 'meno, almeno da una visione d'insieme. Ciò che qualcuno potrebbe definire "raggiungere il rendimento" negli anni successivi, le banche di tutta Europa non solo Dexia sono uscite dal 2008 cercando di tornare alla gloria. La combinazione di un peso a rischio zero sul debito sovrano, applicata in quel momento anche alle obbligazioni emesse da Grecia, Portogallo o Italia, oltre a rendimenti più elevati, ha portato queste aziende già in difficoltà come le falene in fiamme.

I gestori di desk in loro sapevano che queste esposizioni erano rischiose e quindi dovevano essere coperte. Non era quella la parte stupida. No, la parte davvero sconvolgente della storia è stata come: Dexia, in particolare, ha usato derivati a più lungo termine. Chiamata total return swap, la banca ha cercato essenzialmente di vendere allo scoperto i Bund tedeschi (come benchmark swap) come protezione contro un aumento dei tassi di interesse.

Molte volte sono contrassegnati e valutati in base al valore di cambio del dollaro USA, che dovrebbe sempre cadere nella maggior parte dei modelli di recupero di base.

Gli strateghi della banca (leggi: modelli econometrici) non hanno mai concepito o almeno minimizzato lo scenario in cui le obbligazioni greche sarebbero crollate nel prezzo, lo scenario che avrebbe richiesto le coperture, ma che i Bund tedeschi sarebbero andati nella direzione opposta. Sicuramente la BCE quasi onnisciente e onnipotente non avrebbe mai "permesso" che ciò accadesse (di nuovo, in realtà).

I rischi principali, come quasi tutti li hanno visti, sono stati come se i tassi di interesse salissero (e i prezzi delle obbligazioni scendessero) sarebbe a causa della ripresa economica, in combinazione con una maggiore inflazione e infine tassi a breve termine poiché il mondo si sarebbe sicuramente normalizzato seguendo il Global Crisi finanziaria.

In tal caso, la copertura dello swap avrebbe funzionato perfettamente.

Ma non è quello che è successo, ovviamente. Pertanto, quelli che erano derivati a lungo termine positivi per il flusso di cassa contrassegnati in-the-money diventarono improvvisamente pozzi di denaro. Una volta che la banca è stata declassata nel marzo 2011, a causa delle sue partecipazioni PIIGS, i problemi di finanziamento sono stati notevolmente amplificati da queste "coperture" che si sono messe contro la banca nel peggior momento possibile.

Non sono mai le perdite che ti uccidono. È la liquidità o la sua mancanza. Una volta che le chiamate collaterali si accumulano, il gioco è fatto. A meno che il buffer o il margine non siano enormi, non è possibile arrestare la spirale discendente. All'inizio del 2011, Dexia deteneva solo € 21,8 miliardi in obbligazioni PIIGS, principalmente italiane. Non importava.

Nonostante abbia ridotto il proprio bilancio dopo il 2008, nonostante abbia ridotto la sua dipendenza dai finanziamenti all'ingrosso a breve termine (molti in dollari, ovviamente) dopo il suo primo salvataggio, è stato costretto a pubblicare ulteriori € 15 miliardi di margine e garanzie fino a Ottobre 2011 sui suoi total return swap. Più i rendimenti tedeschi sono precipitati, più le garanzie collaterali si avvicinano alla fine.

La "banca residua" del sig. Mariani consisterebbe in gran parte di tali obblighi. Non è che gli investimenti si siano rivelati cattivi, necessariamente; in parole povere a causa del modo in cui sono stati strutturati, costano più da finanziare di quanto non abbiano prodotto rendimenti. Questo è ciò che la volatilità e / o l'incertezza modellata faranno ai prezzi

Va sottolineato il ruolo della contabilità in conto capitale qui; gli utili di tali operazioni sono contabilizzati all'inizio, lasciando che la banca annulli, se necessario, eventuali oneri diversi da quelli temporanei se i prezzi di mercato o le ipotesi modellate cambiano sostanzialmente. Questo è uno dei motivi per cui la volatilità è un tale killer in termini di finanziamento; un commercio redditizio prenotato anni prima richiede improvvisamente miliardi di garanzie e una probabilità sempre più sconosciuta di svalutazioni.

Questo è anche il motivo per cui la "bad bank". Sposta quell'incertezza, i finanziamenti e i prezzi in un bilancio relativamente sano che può resistere a quelle enormi pressioni negative. Nel caso di Dexia, il bilancio pessimo della banca arrivò troppo tardi e consisteva in tutto ciò che restava di Dexia dopo che tutto il resto era stato venduto - questa banca residua sostenuta dai suoi azionisti esistenti, a quel tempo principalmente governi in Belgio e Francia.

La situazione con Deutsche Bank nel 2019 è un po 'diversa, forse anche totalmente diversa. Non sappiamo perché nessuno dirà molto. Ciò di cui possiamo speculare, tuttavia, è una situazione con contorni simili, forse proporzioni.

Per essere perfettamente chiari, non sto usando Dexia come modello né sto dicendo che DB seguirà le sue orribili orme. Ciò che è simile è principalmente la situazione; quello che sappiamo finora su come questa "cattiva banca" successiva si sta formando.

Ancora più importante, perché adesso?

Ciò che il management di DB ha detto a questo punto è che le attività contrassegnate per la "bad bank" sono derivati a più lunga scadenza che sono (attualmente) positivi per il flusso di cassa e i cui profitti sono stati anch'essi contabilizzati anticipatamente (utili sulla vendita). Bandiere rosse già.

Innanzitutto, la stima rivista di 74 miliardi di euro destinata alla bad bank è solo il livello di attività ponderate per il rischio . Ciò solleva la questione di quanto nozionale sia coinvolto qui; se tutte le attività sono RWA al 100%, la banca farebbe semplicemente riferimento all'importo lordo delle attività anziché ai loro calcoli ponderati per il rischio combinati. In altre parole, la banca sta intenzionalmente minimizzando l'entità del suo problema (iniziato a € 50 miliardi di RWA solo poche settimane fa).

Altre due cose che sappiamo : in primo luogo, DB ha iniziato nel 2013, ma proprio nel 2014 (nel peggior momento possibile) ha iniziato a investire intenzionalmente in uno scenario di recupero. Questo non era un segreto, la presentazione degli investimenti della banca del maggio 2014 ha spiegato esattamente il corso previsto. Come Dexia, DB intendeva risalire allo status di colosso scommettendo sulle capacità di negoziazione del denaro e sugli investimenti nei mercati dei mercati emergenti, prestiti o spazzatura in dollari USA e simili. Roba rischiosa che avrebbe ripagato (profumatamente) se l'economia globale si fosse normalizzata nel 2015 e oltre come tutti (Janet Yellen e Mario Draghi) hanno detto che avrebbe fatto.

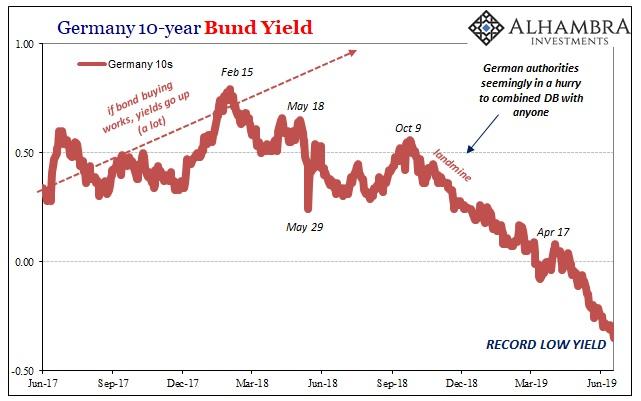

Non l'ha mai fatto; e nonostante l'isteria dell'inflazione del 2017, mentre il 2019 si consuma non sembra che lo farà mai.

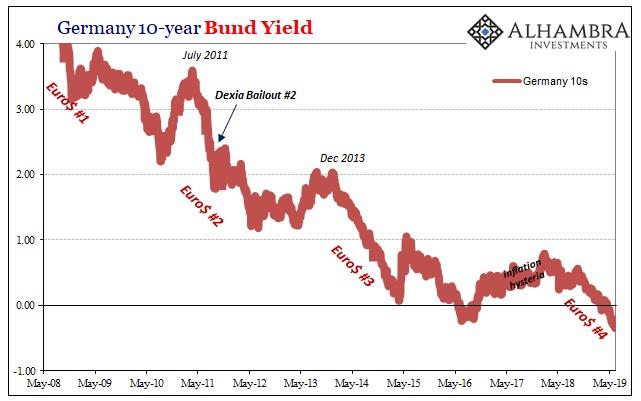

Il che ci porta al secondo fatto: i rendimenti obbligazionari, in particolare quelli dei Bund tedeschi, sono scesi precipitosamente dallo scorso ottobre. In altre parole, non sappiamo come DB abbia coperto (o in che modo avrebbe potuto aumentare le sue coperture dopo il 2015) le sue esposizioni 2013-2012 sulla Riflazione n. 2 - ma possiamo sicuramente indovinare in base alla tempistica di tutto ciò.

Pertanto, le attività rischiose che ripagano in uno scenario di recupero probabilmente sono coperte da strumenti che seguono quel corso atteso (leggi: modellato) solo per affrontare invece un altro evento guidato dalla liquidità che cancella la finestra dei profitti e lascia la banca esposta, in quanto i rendimenti di sicurezza crollano ancora una volta.

Quello che sappiamo sulle risorse effettive è molto poco, ma comunque istruttivo :

La banca tedesca ritiene di poter cedere le attività senza riscuotere grandi profitti in termini di profitto o capitale poiché i derivati su tassi di interesse di lunga data non sono tossici e hanno un piano di deflusso predefinito, ha affermato una delle persone.

È l'ultima parte che dovrebbe attirare la tua attenzione. A partire da ora, la banca sta dicendo che la sua roba da "bad bank" quasi sicuramente in modo eccedente rispetto ai 74 miliardi di RWA dichiarati è positiva in termini di liquidità ma ad alta intensità di capitale a seguito di un piano di deflusso predefinito ; questa è la parola chiave qui.

Ad eccezione, le condizioni e le probabilità finanziarie mondiali si stanno muovendo molto duramente rispetto a quel piano di deflusso predefinito. Non solo ciò potrebbe mettere in pericolo la situazione di finanziamento per le attività specifiche, e quindi aumentare la tensione sulla banca, ma anche causare problemi di credito e rischi poiché le valutazioni (modellate) devono cambiare per incorporare condizioni effettive - desiderabili o meno.

Per semplificare eccessivamente, maggiori sono i rendimenti di sicurezza, maggiore è la probabilità che questi derivati a lunga scadenza si allontanino dal loro piano di deflusso predefinito e quindi diventino "tossici" in un modo simile a quello che avevamo osservato all'interno di quella banca in difficoltà in Belgio.

Ciò che ritengo sia alla base di tutto è come i gestori di DB e le autorità governative possano essere preoccupati per le probabilità che cambino così sfavorevolmente. Che quelle che sono siepi ad alta intensità di capitale ma stabili iniziano a diventare qualcosa di più nefasto mentre le cose continuano ad andare nella direzione sbagliata. Non tossicità ma potenziale di tossicità. Maggiore è il calo dei rendimenti obbligazionari, maggiore è il potenziale di tossicità (definito anche in termini di liquidità sotto forma di richieste di garanzie e simili).

Ciò potrebbe spiegare il motivo per cui le autorità tedesche erano in tale corsa (e quando si sono precipitate) per combinare DB con qualsiasi altro bilancio che sono riusciti a trovare. E spiegherebbe simultaneamente perché non c'erano acquirenti .

Senza un altro bilancio per assorbire questi rischi attraverso la combinazione, DB è lasciato solo per isolare le attività problematiche attraverso una "banca cattiva" nella speranza che chiunque alla fine li assorba (con assistenza?) Può essere in grado di smaltirli in un modo che Deutsche non può , non da solo.

In un certo senso DB non può . Penso che sia un pezzo di ciò che sta rovinando i mercati di finanziamento in questo momento. Non solo significa che i rischi sistemici sono percepiti come maggiori, quindi aumentando le pressioni di liquidità molto di più in un circuito di feedback, quanti altri problemi minori con un simile (e allo stesso modo crescente) potenziale di "tossicità" ci sono? La "bad bank" rende reali queste cose, una conferma di ciò che si potrebbe semplicemente sospettare.

Deutsche Bank non sarà stata l'unica, soprattutto nel 2017, a caricare e coprire solo per una crescita sincronizzata a livello globale - per trovare invece Euro $ in attesa del retro coperto in una recessione sincronizzata a livello globale.

L'ultima morte di Dexia non fu la sua stessa stupidità. Questo è comune, purtroppo. Mentre la maggior parte era venuta a patti con la lezione di Bear Stearns , alcuni banchieri non si erano completamente arresi nei giorni buoni (assumendo grandi rischi e credendo di poter essere gestiti in modo completo ed efficace soprattutto tramite derivati), molto disponibili (come ci è stato insegnato) a dare ai banchieri centrali e alle loro politiche monetarie il beneficio del dubbio.

In questo fragile sistema monetario, non c'è molto spazio per il margine, anche se oggi la banca afferma diversamente:

Ora che la banca è seduta su 260 miliardi di euro di liquidità e titoli allo stesso modo liquidi, non fa più affidamento su queste attività per il flusso di cassa e può tentare di ridurle o venderle ad altre banche con costi di finanziamento e pressioni di capitale inferiori, o al private equity gli investitori desiderosi di raccoglierli con uno sconto, ha detto una delle persone.

DB ha tonnellate di margine di liquidità e non ha bisogno di questi asset. OK, allora perché il piano casuale messo insieme all'ultimo minuto al posto di DB è stato venduto del tutto? Crediamo davvero che gli investitori in private equity stiano sbavando per queste attività?

Potrebbero esserlo, se lo sconto fosse abbastanza grande . Questo, in poche parole, è ciò che è probabilmente cambiato e sarebbe direttamente correlato alle stesse mutevoli probabilità che una volta Dexia doveva affrontare. La differenza chiave tra loro può ancora essere: spostarli dal bilancio di DB prima che lo sconto richiesto diventi troppo grande.

Ciò che forse unisce Dexia e DB non è un potenziale fallimento, è questa lezione: non scommettere su economisti e banchieri centrali. Non hanno davvero idea di cosa stiano facendo . Non porta da nessuna parte bene.

Autore di Jeffrey Snider via Alhambra InvestmentsUna banca con 49 trilioni di $ di esposizione in derivati si sta sciogliendo davanti ai nostri occhi

Potrebbe essere possibile che siamo sull'orlo del prossimo "momento di Lehman Brothers"?

Deutsche Bank è la banca più importante in tutta Europa, ha un'esposizione a derivati di 49 trilioni di dollari e la maggior parte delle più grandi banche "troppo grandi per fallire" negli Stati Uniti ha connessioni finanziarie molto profonde con la banca. In altre parole, il sistema finanziario globale non può semplicemente permettersi il fallimento di Deutsche Bank, e in questo momento si sta letteralmente sciogliendo proprio davanti ai nostri occhi. Per anni ho avvertito che questo giorno sarebbe arrivato, e anche se è stato colpito da uno scandalo dopo uno scandalo, in qualche modo Deutsche Bank è stata in grado di sopravvivere fino ad ora. Ma dopo ciò a cui abbiamo assistito in questi giorni, molti ora credono che la fine sia vicina a Deutsche Bank. Il 7 luglio, hanno davvero scosso gli investitori di tutto il mondo quando hanno licenziato 18.000 dipendenti e hanno annunciato che sarebbero usciti completamente dalla loro attività di trading di azioni globali ...

Ci vuole molto a scuotere Wall Street.

Ma Deutsche Bank è riuscita a farlo. Il gigante tedesco assediato ha annunciato il 7 luglio che sta licenziando 18.000 dipendenti - circa un quinto della sua forza lavoro globale - e perseguendo un vasto piano di ristrutturazione che comprende in particolare la chiusura della sua attività di trading di azioni globali.Sebbene la Bloody Sunday di Deutsche sembri venuta fuori dal nulla, in realtà è il culmine di una discesa lunga anni - alcuni direbbero decenni - nell'invalidità e nello scandalo per la banca, che all'inizio degli anni '90 si prefiggeva di trasformarsi in un centrale bancaria universale per competere con i colossi di Wall Street.

Queste mosse potrebbero ritardare l'inesorabile marcia verso l'oblio di Deutsche Bank, ma non di molto.

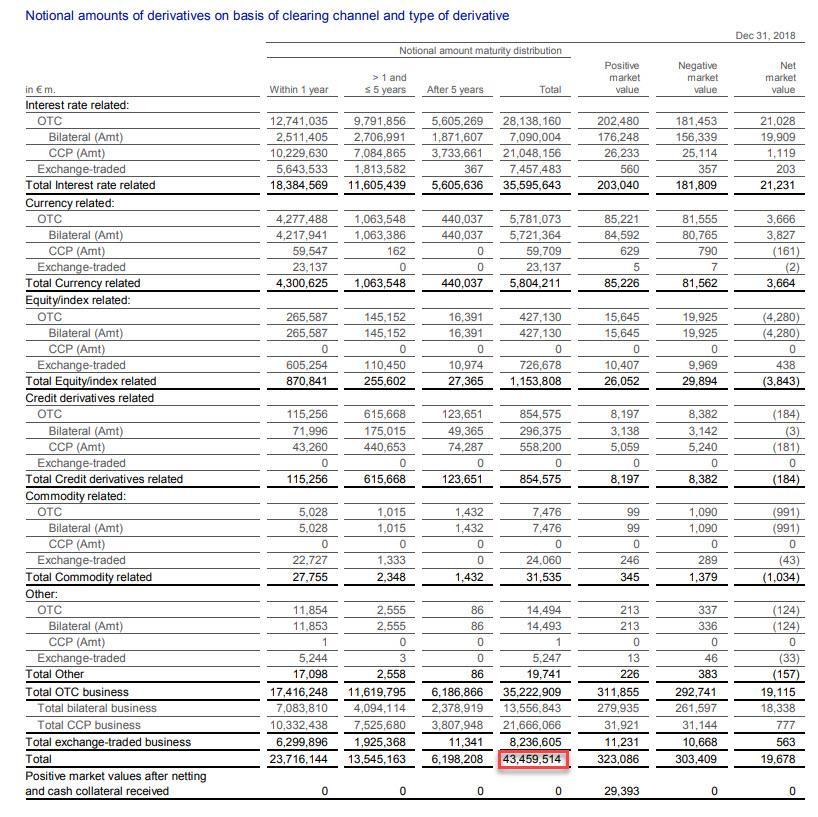

E con il collasso di Deutsche Bank, potrebbero essere necessarie molte altre allo stesso tempo. Secondo Wall Street On Parade , la banca aveva 49 trilioni di dollari di esposizione a derivati alla fine dello scorso anno ...

Nel corso del 2018, la Deutsche Bank in difficoltà - che ha ancora una vasta presenza di derivati negli Stati Uniti come controparte di alcune delle maggiori banche di Wall Street - ha ridotto la sua esposizione ai derivati da un nozionale di 48.266 migliaia di euro a un nozionale di 43.459 trilioni di euro (49 trilioni di dollari USA) secondo il suo rapporto annuale 2018. Un libro di derivati di $ 49 trilioni nozionali colloca Deutsche Bank nella stessa lega delle società di partecipazione bancaria dei soci statunitensi JPMorgan Chase, Citigroup e Goldman Sachs, che hanno registrato rispettivamente $ 48 trilioni, $ 47 trilioni e $ 42 trilioni, alla fine di dicembre 2018 secondo l'Ufficio del controllore della valuta (OCC). (Vedi la Tabella 2 nell'Appendice a questo link .)

Sì, il rischio di credito effettivo per Deutsche Bank è molto, molto inferiore al valore nozionale dei suoi contratti derivati, ma stiamo ancora parlando di un osceno ammontare di esposizione.

E questo è particolarmente vero se si considera lo stato del bilancio di Deutsche Bank. Secondo Nasdaq.com , alla fine dello scorso anno la banca aveva un totale attivo di 1.541 trilioni di dollari e passività totali di 1.469 trilioni di dollari.

In altre parole, alla fine di dicembre non vi era molta equità e da allora le cose si sono deteriorate rapidamente. In effetti, è stato riferito che un miliardo di dollari al giorno viene estratto dalla banca a questo punto.

So che alla maggior parte degli americani non importa davvero se Deutsche Bank vive o muore, ma come ha sottolineato il New York Post , il fallimento di Deutsche Bank potrebbe rapidamente diventare una grave crisi per l'intero sistema finanziario globale ...

Ma il fatto importante da ricordare è che Deutsche Bank ha negoziato questi derivati con altre società finanziarie. Quindi, si tratterà di un'altra situazione Lehman Brothers in cui i problemi di una banca diventano problemi di altre banche?Presta molta attenzione a questo.Se la situazione sfugge di mano, la Federal Reserve e le altre banche centrali non avranno altra scelta che tagliare i tassi di interesse anche se non è la cosa migliore per le economie mondiali.

In particolare, alcune delle più grandi banche "troppo grandi per fallire" negli Stati Uniti sono "fortemente interconnesse finanziariamente" con Deutsche Bank. Quanto segue proviene da Wall Street On Parade ...

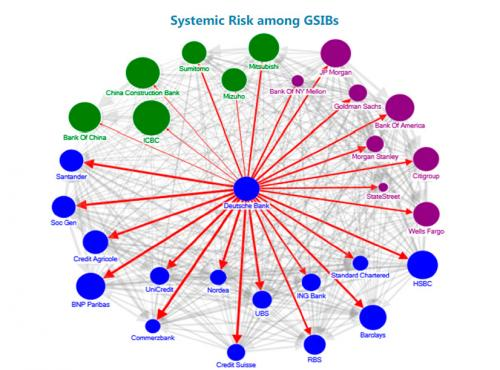

Sappiamo che i tentacoli sui derivati di Deutsche Bank si estendono nella maggior parte delle principali banche di Wall Street. Secondo un rapporto del 2016 del Fondo monetario internazionale (FMI), Deutsche Bank è fortemente interconnessa finanziariamente con JPMorgan Chase, Citigroup, Goldman Sachs, Morgan Stanley e Bank of America, nonché con altre mega banche in Europa. Il FMI ha concluso che Deutsche Bank rappresentava una maggiore minaccia alla stabilità finanziaria globale rispetto a qualsiasi altra banca a seguito di queste interconnessioni - e fu allora che la sua capitalizzazione di mercato era di decine di miliardi di dollari più grande di oggi.Fino a quando queste mega banche non saranno distrutte, fino a quando la Fed non sarà sostituita da un regolatore competente e serio delle società di partecipazione bancaria, e fino a quando i derivati non saranno limitati a quelli che negoziano in uno scambio trasparente, il prossimo epico crollo finanziario è solo uno scoppio della controparte.

Finché lo faccio, ho avvertito i miei lettori di guardare il mercato globale dei derivati . Ha avuto un ruolo da protagonista durante l'ultima crisi finanziaria e avrà un ruolo da protagonista anche nel prossimo.

I problemi strutturali fondamentali che sono stati esposti nel 2008 e nel 2009 non sono mai stati risolti. In effetti, molti sosterrebbero che il sistema finanziario globale è ancora più vulnerabile oggi di quanto non fosse in quel periodo.

E ora sembra che il prossimo "momento di Lehman Brothers" potrebbe suonare proprio davanti ai nostri occhi.

Ora più che mai, tieni d'occhio Deutsche Bank, perché sembra che potrebbero essere i primi domino davvero grandi a cadere.

Nessun commento:

Posta un commento