... avvertendo anche che ci saranno ancora altre perdite per il crollo di Archegos e tagliando l'unità di hedge fund al centro di quel particolare fiasco, mentre l'amministratore delegato Thomas Gottstein cerca di riprendersi da uno dei periodi più turbolenti nella storia recente della banca.

La banca ha affermato che le obbligazioni convertibili sono state vendute ad azionisti core, investitori istituzionali e persone con un patrimonio netto elevato e contribuiranno a portare il coefficiente CET1 della banca più vicino al suo obiettivo del 13%. Quel numero era sceso al 12,2% alla fine del primo trimestre. Oltre al procedimento di esecuzione, il Credit Suisse ha affermato che l'autorità di regolamentazione svizzera le ha detto di detenere più capitale per proteggersi dalle perdite assumendo una visione più conservativa del proprio rischio. La banca ha aumentato le proprie attività ponderate in base al rischio sia per Archegos che per Greensill. Ma mentre l'aumento di capitale è avvenuto dopo che Finma ha aumentato i requisiti patrimoniali della banca, Gottstein ha affermato che la decisione è stata presa dalla banca ... perché chiaramente Credit Suisse è in cima a tutta la gestione interna del rischio.

"Questa non è stata una reazione a qualsiasi richiesta da parte di Finma o di qualsiasi altro regolatore", ha detto Gottstein in una chiamata con gli analisti. "Era nostra opinione proattiva che, insieme al consiglio, abbiamo deciso di emettere questi due mandati e questo ci aiuterà davvero anche contro ogni possibile debolezza del mercato nei prossimi mesi".

Inoltre, Credit Suisse, che ha dichiarato di essere uscito da circa il 97% della sua esposizione ad Archegos - ma è quel 3% che rimane problematico poiché il valore nominale della sua esposizione ad Archegos continua a salire e la scorsa notte ha raggiunto $ 20 miliardi - ha detto di aspettarsi un Perdita di 600 milioni di franchi ($ 654 milioni) nel secondo trimestre, portando le perdite complessive dal crollo a circa $ 5,5 miliardi. In risposta, sta tagliando circa un terzo della sua esposizione nel settore delle prime attività rivolte ai clienti di hedge fund, rafforzando nel contempo il capitale con la vendita di note convertite in azioni.

L'amministratore delegato ha rivelato che la banca ha "una buona visibilità per gran parte delle posizioni rimanenti" e che ci sono " altre tre posizioni distinte su cui lavoreremo nei prossimi mesi e trimestri. Non abbiamo in programma di fare alcuna forma di step-in. Siamo molto chiaramente concentrati sul riavere il denaro ai nostri investitori ".

Non è chiaro quali azioni rappresentino queste tre posizioni .

Per il CEO Gottstein, che sta lottando per salvare il suo breve mandato come amministratore delegato dopo che Credit Suisse è stato colpito più duramente di qualsiasi altro concorrente dal crollo di Archegos poche settimane dopo che anche la banca si è trovata al centro dello scandalo Greensill, il doppio smacco ha spazzato via un anno di profitti e ha lasciato Gottstein a lottare per dimostrare al presidente entrante Antonio Horta-Osorio che è del coraggio giusto per portare la banca attraverso la volatilità che ha lasciato gli investitori a nutrire perdite e mettere in discussione la sua strategia e controlli.

Eppure, mentre Gottstein rimane, la maggior parte dei suoi luogotenenti è fuori: se ne sono andati il capo dell'investment banking Brian Chin e il Chief Risk Officer Lara Warner, insieme a una serie di altri dirigenti senior tra cui il capo delle azioni Paul Galietto ei co-capi del business di prime brokerage. Anche il responsabile della gestione patrimoniale Eric Varvel verrà sostituito in questo ruolo dall'ex veterano di UBS Group AG Ulrich Koerner.

Come parte della sua speranza di preservare il suo lavoro, il CEO prevede di ridurre il rischio presso la banca di investimento, compreso il taglio di circa $ 35 miliardi di esposizione alla leva finanziaria presso l'unità di prime brokerage - che serve i suoi clienti di hedge fund, ha detto Gottstein in un'intervista a Bloomberg Televisione. Si tratta di circa un terzo della sua esposizione totale, sebbene non fosse chiaro su quanti clienti la mossa influenzerà e se gli hedge fund saranno costretti a chiudere le posizioni.

Ecco i punti salienti dell'intervista di Gottstein con Francine Lacqua di Bloomberg.

- Il collocamento di obbligazioni convertibili obbligatorie da parte di Credit Suisse Group AG ha raccolto quasi $ 2 miliardi e ha contribuito a "togliere la discussione sul capitale dal tavolo",

- “Abbiamo capitale condizionale; questo è il modo migliore per noi per aumentare il capitale con una breve scadenza di 6 mesi. Per noi era importante arrivare al 13% di CET1 ratio che su base pro-forma abbiamo ora ".

- “Con Archegos siamo scesi all'ultimo 3%; Abbiamo abbandonato le posizioni in larga misura. "

- "Abbiamo preso provvedimenti nella nostra organizzazione del rischio, abbiamo apportato modifiche alla gestione, quindi abbiamo fatto molto, ancora del lavoro da fare nel secondo e terzo trimestre, ma abbiamo preso molte misure".

- Nel settore del prime brokerage Gottstein afferma che "il nostro piano è ridurre l'esposizione alla leva di $ 35 miliardi entro la fine del secondo trimestre".

- Con Greensill, "Abbiamo recuperato 5,4 miliardi di dollari in termini di liquidità rispetto ai 10 miliardi di dollari originari, abbiamo una buona visibilità per gran parte delle posizioni rimanenti. Ci sono altre 3 posizioni distinte su cui lavoreremo nei prossimi mesi e trimestri. Non abbiamo intenzione di fare alcuna forma di intervento. Siamo molto chiaramente concentrati sul riavere il denaro ai nostri investitori ".

- "Se si guarda al nostro accantonamento per perdite su crediti, è stato un periodo di 10-11 anni molto forte, quindi non credo che abbiamo un problema di DNA in termini di rischio".

- "Abbiamo preso provvedimenti nella nostra organizzazione del rischio, abbiamo apportato modifiche alla gestione, quindi abbiamo fatto molto, ancora del lavoro da fare nel secondo e terzo trimestre, ma abbiamo preso molte misure".

Per riassumere, ecco cinque punti chiave dei guadagni del primo trimestre del Credit Suisse da Goldman ...

- Archegos: la perdita è aumentata fino a 5 miliardi di dollari (precedente: 4,4 miliardi di dollari) e rimane una posizione residua del 3%.

- Fondi di finanziamento della catena di approvvigionamento: dei 10 miliardi di dollari di fondi, detenuti dai clienti CS: ~ 54c / $ è stato recuperato da CS, con ~ 48c / $ rimborsati agli investitori. CS si aspetta che questo numero aumenti in modo significativo e ha indicato di non vedere ricorso al suo capitale.

- IB: (1) RWA per IB rimarrà invariato nel quarto trimestre del 2020 (primo trimestre del 21: 99 miliardi di dollari, quarto trimestre del 20: 88 miliardi di dollari), il che implica un taglio di 11 miliardi di dollari; (2) Taglio dell'esposizione alla leva finanziaria di 35 miliardi di dollari, guidato principalmente dal taglio dei saldi PB di 1/3; (3) è in corso un'ampia revisione delle operazioni di IB e dovrebbe continuare fino al 2021.

- Revisione strategica: è in corso una revisione completa in tutto il gruppo, ma con particolare attenzione alle operazioni di prime brokerage. Il presidente entrante (che inizierà il 1 ° maggio) dovrebbe guidare la revisione.

- Prospettive: l' aspettativa per il 2Q-21 è per un rallentamento in IB e un impatto da Archegos. Le imprese WM dovrebbero beneficiare di commissioni e commissioni ricorrenti migliori che riflettono gli AuM più elevati, mentre NII dovrebbe essere stabile. La banca non ha registrato flussi significativi dall'inizio del trimestre.

... e Bloomberg:

- I numeri della performance sono passati in secondo piano quando gli investitori hanno avuto la sorpresa di una raccolta di capitale di $ 2 miliardi per compensare il crollo del fondo speculativo Archegos. Le azioni sono scese fino al 6%

- L'amministratore delegato Thomas Gottstein ha affermato che era la cosa giusta da fare, eliminare la preoccupazione per il capitale come un problema, anche se il livello dei prezzi non era particolarmente allettante

- Gottstein si è trattenuto sui dettagli della revisione della gestione del rischio della banca, dicendo che vuole aspettare fino al completamento delle indagini da parte delle autorità di regolamentazione. Ha indicato la divulgazione per i family office e i limiti assoluti della banca per i clienti come aree che devono essere esaminate

- Anche l'istituto di credito svizzero è stato cauto sulle prospettive per la banca d'investimento, poiché si aspetta una minore attività di mercato e punta a ridurre la sua divisione di prime brokerage

- Sull'altra questione in sospeso, i fondi Greensill, la banca ha detto che è necessario più tempo per determinare quanti soldi possono

"Anche se il capitale è stato principalmente affrontato, vediamo ancora che rimangono domande in termini di strategia e gestione del rischio", hanno scritto gli analisti di JPMorgan Chase & Co. in una nota agli investitori. "Il capitale è stato chiaramente l'obiettivo principale." Gli analisti di JPMorgan Kian Abouhossein e Amit Ranjan avevano precedentemente affermato che l'impatto totale per il Credit Suisse di Archegos e Greensill potrebbe arrivare a 8,7 miliardi di dollari.

Fonte: qui

E l'innovazione di rischio dell'anno (che ci crediate o no) va al Credit Suisse

È una lettura di grande ironia;

"Risk Awards 2021: il nuovo trattino di analisi ha aiutato la banca a superare le violazioni del rischio operativo durante la crisi di Covid"

Alcuni estratti dall'articolo di Risk.net di febbraio sono quasi una parodia, dato ciò che CS ha vissuto nelle ultime settimane (articolo completo qui );

"... basato sul monitoraggio dei controlli in tempo reale e sulla riduzione del ritardo nel rispondere e arrestare gli incidenti operativi prima che si trasformino in potenziali eventi di perdita."

"Avevi persone a tutti i livelli dell'organizzazione - il nostro CEO, il nostro consiglio di amministrazione, il nostro consiglio di amministrazione - tutti desiderosi di informazioni in tempo reale durante tutto il corso di questo processo. Questo strumento ci ha permesso di metterlo insieme molto rapidamente - e questo era solo perché l'abbiamo costruito in modo tale da poter sfruttare quelle capacità analitiche e le piattaforme di dati [sottostanti] ",

"Sono stati in grado di spostarsi fino a una scrivania specifica", aggiunge Barkley. "In alcuni casi, hanno ricevuto chiamate due o tre volte al giorno per determinare come stavano facendo quei controlli".

La gestione del rischio è un'area complessa della finanza e del trading. La maggior parte delle banche dispone di modelli sofisticati per monitorare il rischio e il sistema DNA di CS (il nuovo dashboard dei rischi) è probabilmente ottimo, ma il problema con la posizione di Archegos ha poco a che fare con l'identificazione dei rischi, ma è tutto su come gestisci il rischio praticamente.

Non sono necessari modelli avanzati per monitorare i rischi come lo era l'esposizione ad Archegos. Per questo hai bisogno di un semplice foglio Excel che chiunque possa seguire. Il problema sorge quando non agisci in tempo.

Pensa al rischio Archegos come fondamentalmente qualcuno che "prenota" alcune operazioni enormi nel tuo libro e devi gestire quella posizione.

Chiunque abbia lavorato / gestito un banco di creazione di oggetti di scena / mercato sa che è necessario assumersi questo rischio al più presto. Puoi avere tutti i modelli di correlazione che desideri, ma quando qualcuno ti colpisce in dimensioni con nomi come "cestino Hwang" devi agire immediatamente. Questo non ha nulla a che fare con i sistemi di gestione del rischio falliti, ma la mancanza di azione.

Ovviamente, all'improvviso ti rendi conto che questa roba è illiquida e ciò che la maggior parte delle persone tende a fare è iniziare a sperare nel rimbalzo invece di uscire meccanicamente dalla posizione.

Uno stop loss fa male, ma questa è la definizione di stop loss. Mantenere la posizione e sperare in un rimbalzo non è gestione del rischio, soprattutto perché hai già identificato il rischio.

Probabilmente non avremo mai il quadro completo di ciò che è accaduto a CS, ma non saremmo sorpresi se parte della strategia fosse "lascia che le azioni rimbalzino e ne venderemo un po'". Nessuno credeva che il canestro di Hwang potesse implodere come ha fatto, ma non è questo il punto.

La vera gestione del rischio richiede azione e non speranza.

Ironia della sorte, l'assegnazione del rischio a CS è stata probabilmente una buona scelta, ma se hai modelli che le persone non seguono, prima o poi finirai nei guai.

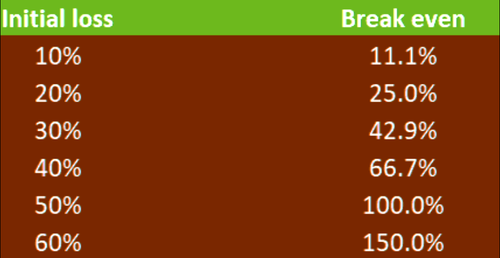

A volte è necessario mantenerlo semplice, anche nella gestione del rischio. Abbiamo mostrato la tabella alcune volte, ma le persone tendono a trascurare il principio più basilare della gestione del rischio e si concentrano invece su modelli fantasiosi.

È facile perdere il 50%, ma è molto difficile "recuperare" il 100% necessario per andare in pareggio ...

Fonte; TME

Full The Market Ear si nutre esclusivamente di ZH premium qui .

Fonte: qui

Nessun commento:

Posta un commento