Probabilmente ben pochi di Voi hanno afferrato quello che è successo la scorsa settimana, quello che in realtà hanno detto i due governatori delle più importanti banche centrali mondiali, Mario Draghi e Jerome Powell…

Ora sedetevi comodi in poltrona, prendete i popcorn e gustatevi queste parole…

“… Si sono concentrati su molte questioni poste dalla bassa inflazione e, in particolare, su quali strumenti non convenzionali una banca centrale potrebbe utilizzare per sostenere l’economia se i tassi di interesse cadessero in quello che ora chiamiamo il limite inferiore effettivo (ELB) . Anche se la Banca del Giappone era già alle prese con l’ELB durante la conferenza, il problema sembrava remoto per gli Stati Uniti.”

Prima dichiarazione, quello che è successo in Giappone, sta per accadere anche in America.

Prima di proseguire, vorrei ricordare a tutti coloro che ci seguono da tempo immemorabile e anche a coloro che sono saliti a bordo solo ora che mentre i mercati sognavano inflazione e chissà quali rialzi dei tassi, noi abbiamo prospettato tassi negativi per l’America e un nuovo QE4.

Possiamo tranquillamente dire di aver vinto la nostra scommessa. Ricordo a tutti che in soli otto mesi i bond trentennali americani insieme con il dollaro hanno messo a segno una performance del 20 % e siamo solo all’inizio.

Ora i future scontano almeno tre tagli di tassi entro dicembre…

Tornando a noi le ultime dichiarazioni dei banchieri centrali sono davvero esplosive.

La prossima volta che i tassi ufficiali colpiscono l’ELB – e ci sarà una prossima volta – non sarà una sorpresa. Ora siamo ben consapevoli delle sfide che l’ELB presenta e abbiamo la dolorosa esperienza della crisi finanziaria globale e le sue conseguenze per guidarci. Il nostro obbligo nei confronti del pubblico che serviamo è di adottare tali misure ora che ci metteranno nella migliore posizione rispetto al nostro prossimo incontro con l’ELB. E con l’economia in crescita, la disoccupazione bassa e l’inflazione bassa e stabile, questo è il momento giusto per coinvolgere ampiamente il pubblico su questi temi.«In breve, la vicinanza dei tassi di interesse all’ElB è diventata la principale sfida della politica monetaria del nostro tempo, contaminando tutti i tipi di problemi con il rischio ELB e imbevendo molte vecchie sfide con maggiore significato», ha affermato Powell.

Poi è arrivato Mario Draghi, il quale ha completamente fallito l’unico compito assegnato alla BCE dal suo statuto, la stabilità dei prezzi…

BERLINO – Mario Draghi corre ai ripari. A pochi mesi dalla fine del suo mandato, il presidente della Bce ha impresso una forte virata al timone dell’euro e ha sostanzialmente commissariato le politiche monetarie fino alla metà dell’anno prossimo.(…) E non a caso, il banchiere centrale italiano ha fornito un’indicazione molto più precisa del solito dell’armamentario che torna a disposizione della Bce, se il quadro dovesse precipitare.Draghi ha raccontato, con dovizia rara di particolari, che al consiglio direttivo alcuni banchieri centrali avrebbero voluto tagliare i tassi, altri riavviare il Qe, il piano di acquisto dei titoli privati e pubblici concluso qualche mese fa, altri ancora allungare la cosiddetta forward guidance. Il risultato è, intanto, che il costo del denaro rimarrà allo stato attuale fino “alla metà del 2020”. E che la Bce “è pronta ad agire”.

Direi che si tratta di un’inversione spettacolare, ma ciò che conta è che nei prossimi dieci anni, il mercato dei bond o meglio ciò che resta, volerà verso traguardi infiniti.

La fiducia in questi dotti, medici e sapienti è ormai ai minimi termini, come più volte sottolineato una volta che prevale la sfiducia, l’oro torna di moda…

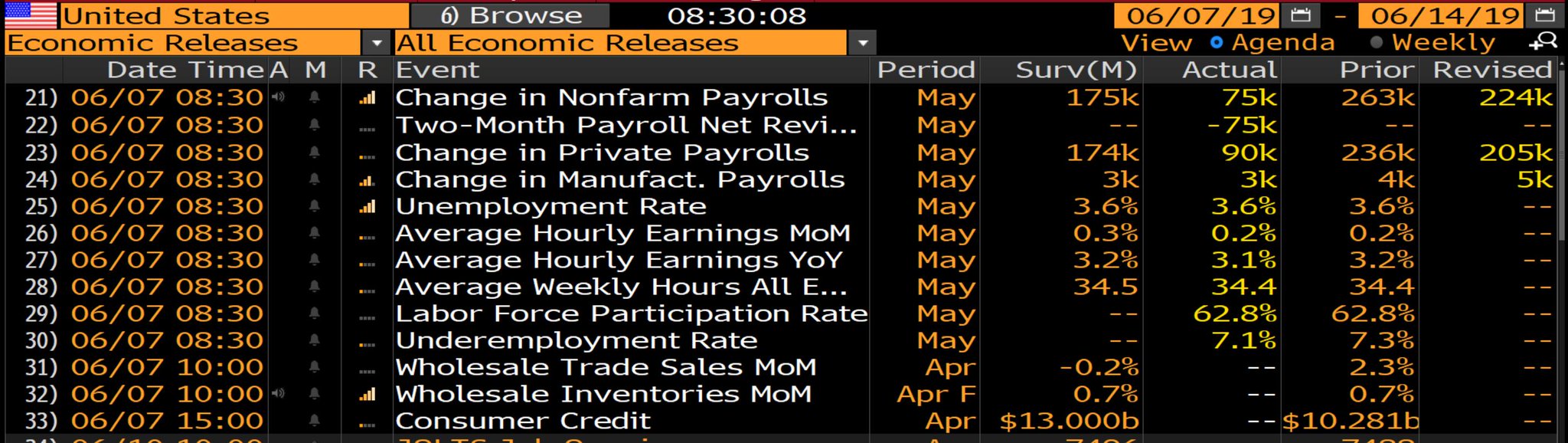

Ma veniamo al dunque, un omaggio per quelli che in questi mesi hanno descritto il mercato del lavoro americano in forma smagliante, come preannunciato la Fed aveva bisogno di un pessimo dato per giustificare il taglio dei tassi a giugno e un pessimo dato è uscito…

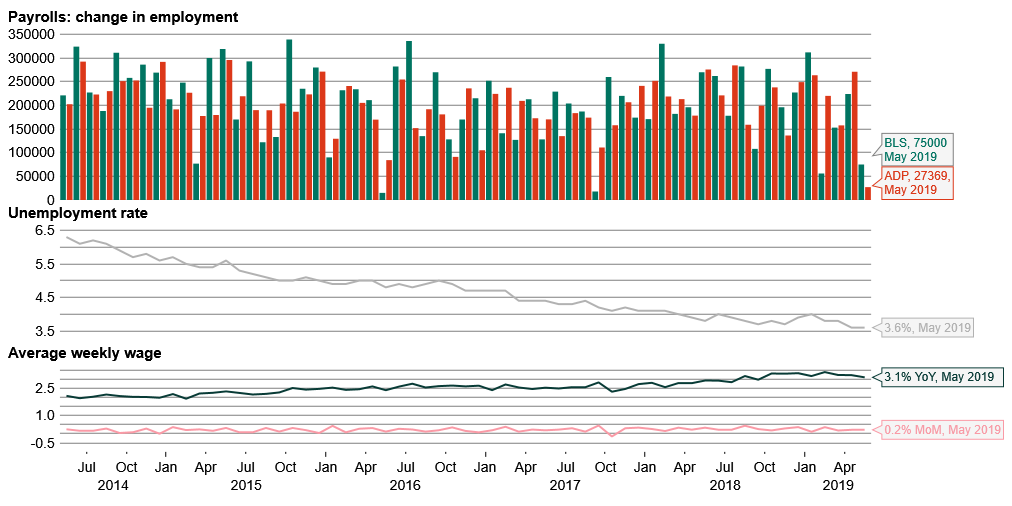

Venerdì scorso il BLS ha consegnato un rapporto sull’occupazione deludente per il mese di maggio, le dinamiche nascoste di questo dato ci dicono che molte revisioni negative nei prossimi mesi sono in arrivo.

Come se non bastasse, i mesi precedenti sono stati rivisti al ribasso di 75.000 posti, trascinando la media trimestrale a 151.000 posti di lavoro, la media annuale è in lento e costante declino.

Con queste revisioni diventa evidente che la crescita dell’occupazione è notevolmente rallentata negli ultimi quattro mesi. Non solo pure la crescita dei salari è rallentata, i salari reali ricordano il periodo precedente alla grande Recessione del 2008.

Un sistema di rilevazione che considera occupato chi lavora un’ora a settimana, se hai più lavori a part-time di qualche ora, sei dipendente a tempo pieno o addirittura il BLS considera che sono tre posti di lavoro singoli, non è un buon sistema, ma questo sono 12 anni che ve lo raccontiamo, quando i numeri fanno comodo, si continua a gonfiarli, quando poi la realtà arriva allora le revisioni negative fioccano.

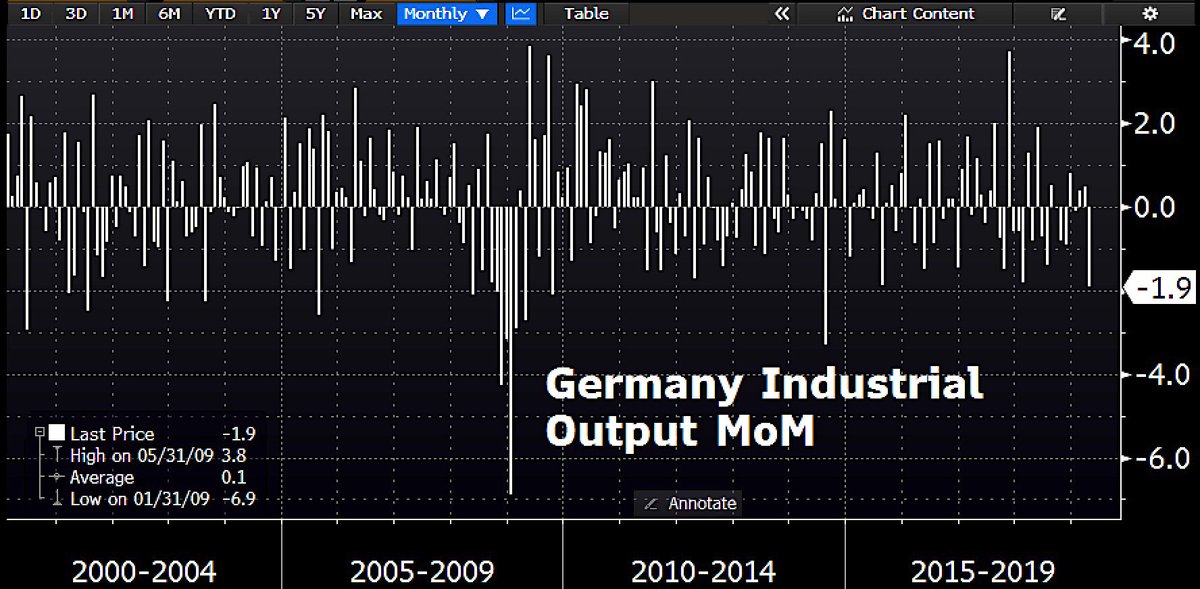

In Germania i dati sono ancora più brutti, lo suggeriscono anche alcuni miei clienti, l’economia reale, non i mercati, è stagnante ad essere buoni…

Ormai il bund sta surclassando il Giappone, il decennale tedesco si sta disintegrando, andando nella direzione da noi prevista, tassi negativi per i prossimi dieci anni. Nuovo minimo storico e la BCE non sta comprando bund, i rendimenti non sono in alcuna maniera dipendenti da ciò che fa la BCE in Germania, ormai solo le banche comprano bund tedeschi, le banche e i fessi.

Banche che hanno un disperato bisogno di strumenti liquidi a qualunque prezzo. Pertanto, i rischi di liquidità sistemica irrisolti rimangono a prescindere dal livello delle riserve bancarie.

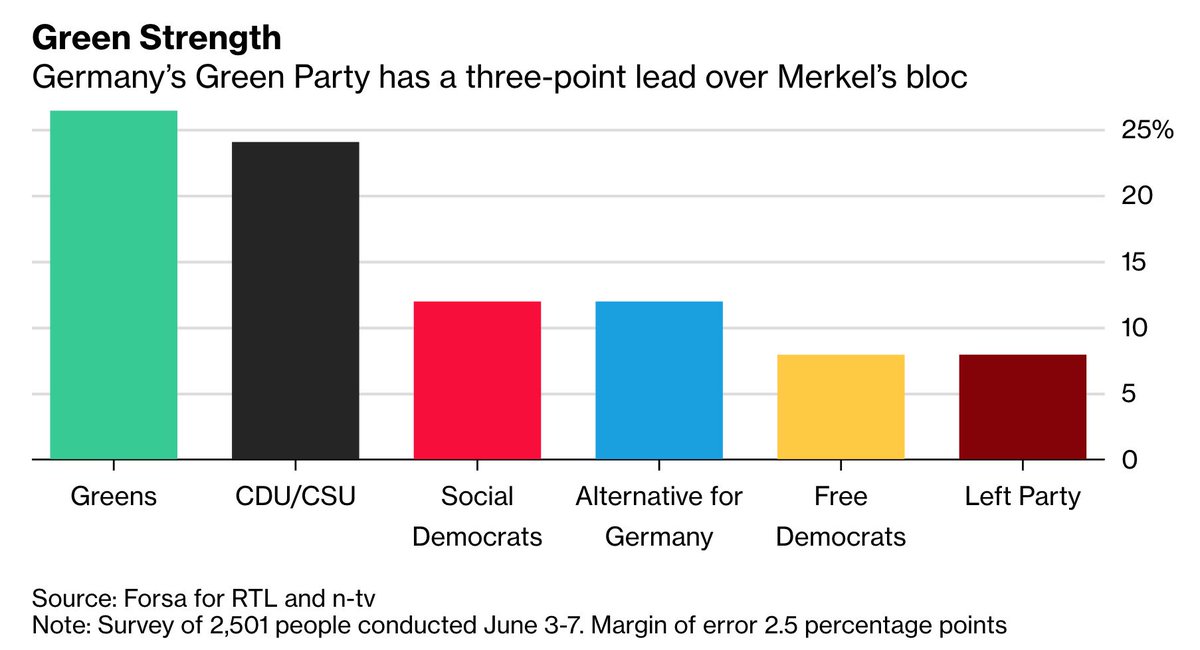

Lo scenario politico è radicalmente cambiato, la Merkel ormai è un due di picche!

Ci aspetta una settimana davvero interessante, con l’indice dei prezzi alla produzione martedì, l’indice dei prezzi al consumo il mercoledì e i prezzi delle importazioni il giovedì.

Venerdì con il rapporto sulle vendite al dettaglio il clou, con aspettative davvero molto alte, un rimbalzo dello 0,7%, a seguire i dati sulla produzione industriale che dovrebbe aumentare dello 0,2% dopo l’ennesimo calo in aprile.

Per quanto riguarda la sospensione dei dazi con il Messico, prosegue la solita commedia americana, noi siamo più che certi che torneremo a sentire parlare di dazi, non bastano 6 mila poliziotti in più al confine per fermare l’immigrazione, Trump tornerà a breve ad attaccare prima il Messico e poi l’Europa.

Come ha scritto nel fine settimana Jeffrey Snider sta diventando sempre più difficile spiegare il livello di stupidità di un banchiere centrale, il suo livello di ridicolaggine, il QE ha fallito negli ultimi anni e fallirà inesorabilmente anche nei prossimi anni.

La sensazione è che all’interno della Fed non certo della BCE, inizia a far capolino, il dubbio che il QE sia estremamente inefficace e che si inizi seriamente a pensare a cosa potrebbe accadere con tassi estremamente negativi, il famigerato ormai ELB, EFFECTIVE LOWER BOUND… LIMITE INFERIORE EFFETTIVO.

Ora non resta che attendere a che livello arriverà la follia di una banca centrale, noi siamo pronti, la strategia è una unica, meno gente ci crede ancora e meglio è per imbarcare più gente possibile sulla nostra Arca di Noè!

Fonte: qui

Nessun commento:

Posta un commento