"Durante l'ultimo anno, la Federal Reserve ha lasciato intendere che il periodo di" politica monetaria ultra accomodante "stava volgendo al termine. La Fed ha avviato questo processo lo scorso ottobre chiudendo l'ultimo programma di "Quantitative Easing", che ha indotto enormi quantità di liquidità nei mercati finanziari. Successivamente, la Fed ha spostato la propria attenzione verso il livello quasi ZERO del tasso "Fed Funds". - 6 luglio 2015

Sembra un'eternità fa adesso, ma ho avvertito che la Fed era troppo tardi nel ciclo per inasprire la politica monetaria a causa dell'impatto che tassi più alti hanno sulla crescita economica.

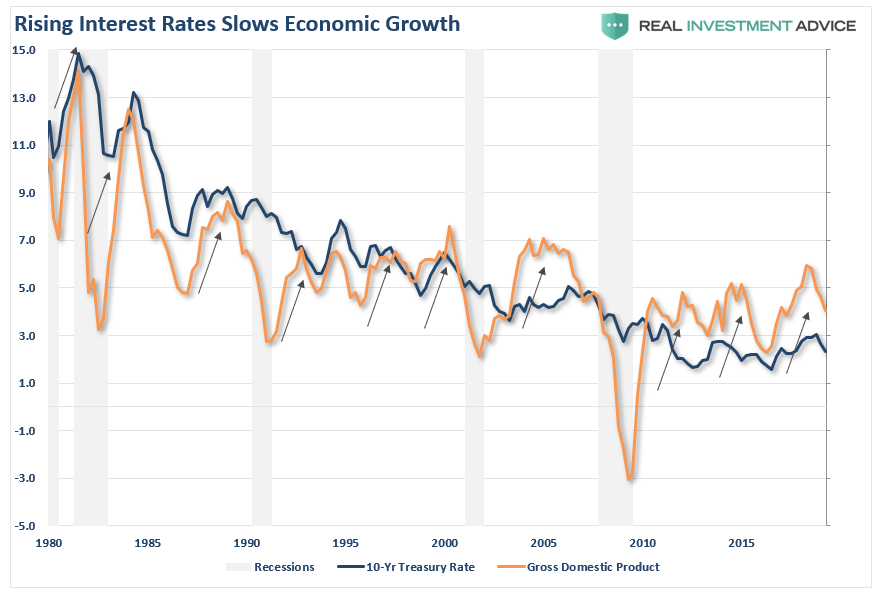

“Mentre la Federal Reserve spera di poter effettivamente aumentare i tassi di interesse senza incrinare la crescita economica, il problema è che il mercato obbligazionario potrebbe averli già battuti a pugni.Mentre non mi aspetto che i tassi del Tesoro aumentino molto, l'aumento dei costi di indebitamento in un contesto economico già debole ha un impatto quasi immediato. Il grafico seguente mostra i periodi nella storia in cui i tassi del Tesoro sono aumentati e l'impatto dei successivi tassi di crescita economica. "

Come abbiamo suggerito, l'aumento dei tassi al 3,25% era tutto ciò che l'economia poteva sopportare in quel momento.

Ho seguito quella precedente analisi nell'ottobre 2015, suggerendo che la Fed aveva perso la finestra per aumentare i tassi. Per dire:

“Il problema per la Federal Reserve è che rimanere intrappolati in una trappola della liquidità non è stato un risultato imprevisto della politica monetaria , ma piuttosto una conclusione inevitabile. Gli attuali bassi livelli di inflazione, tassi di interesse e crescita economica sono il risultato di oltre 30 anni di politiche monetarie sbagliate che hanno portato a una continua errata allocazione del capitale. "

"Dal nostro punto di vista ciclico, siamo stati a lungo consapevoli del principio che" le recessioni uccidono l'inflazione ". Pertanto, quando arriverà la prossima recessione, è più probabile che spinga l'inflazione sotto lo zero in un momento in cui la Fed non ha una risposta politica ovvia. La deflazione che ne deriverà sarà materia di incubi politici. "

Perché te lo sto ricordando?

È sempre più chiaro da una varietà di input che le pressioni deflazionistiche stanno crescendo nell'economia. I recenti cali della produzione e i rapporti sulla produzione, insieme al crollo dei prezzi delle materie prime, suggeriscono che qualcosa non va nel lato della produzione dell'economia.

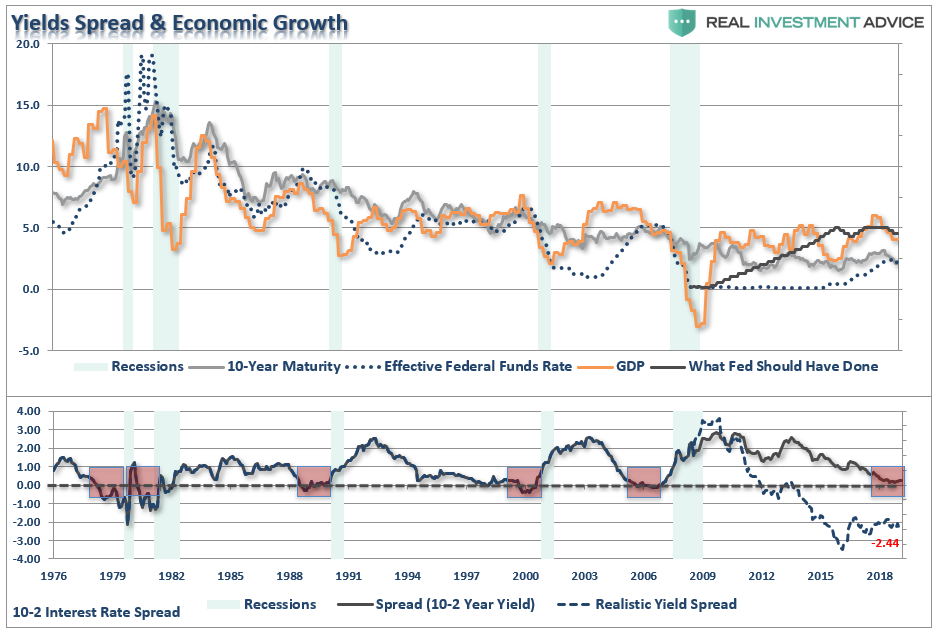

Come mostrato nella tabella seguente, la Fed avrebbe dovuto iniziare ad alzare i tassi poiché il picco della crescita economica si è verificato nel 2010-2011 quando sia la Fed che il governo hanno inondato l'economia di liquidità. Mentre i tassi delle escursioni avrebbero rallentato l'avanzamento dei mercati finanziari, l'eccesso di liquidità che si è abbattuto sul sistema avrebbe compensato una politica monetaria più stretta.

Se avessero aumentato rapidamente i tassi, i tassi di interesse a breve termine sarebbero aumentati fornendo alla Fed uno strumento politico per combattere la debolezza economica in futuro. Tuttavia, ipotizzando una risposta storicamente normale ai recuperi economici, la curva dei rendimenti è stata negativa per un bel po 'di tempo. Ciò spiega perché le "condizioni finanziarie" rimangono su livelli storicamente bassi, nonostante tassi più elevati di Fed Funds.

Il grafico sopra spiega anche il ritardo nella "curva dei rendimenti" che diventa negativo all'inizio di questo ciclo.

- Come mostrato nella tabella sopra, il Treasury a 2 anni ha una relazione molto stretta con l'Effective Fed Funds Rate. Storicamente, la Federal Reserve ha iniziato ad alzare i tassi poco dopo che la crescita economica è aumentata. Dopo il 2000 la Fed è rimasta indietro nell'aumentare i tassi che hanno portato alla bolla immobiliare / crisi finanziaria. Dal 2009, la Fed ha mantenuto i tassi al livello più basso della storia sopprimendo artificialmente la parte corta della curva.

- La soppressione artificiale dei tassi a breve termine ha distorto l'efficacia della curva dei rendimenti come indicatore di recessione.

- Infine, gli spread negativi sui rendimenti si sono storicamente verificati ben prima dell'inizio di una recessione. Nonostante i loro primi avvertimenti, i partecipanti al mercato, Wall Street e persino la Fed hanno escogitato ogni volta delle scuse sul perché "era diverso". Storicamente, non è mai stato così.

Tuttavia, la Fed è ora intrappolata in una posizione difficile e sta commettendo di nuovo un "errore politico" .

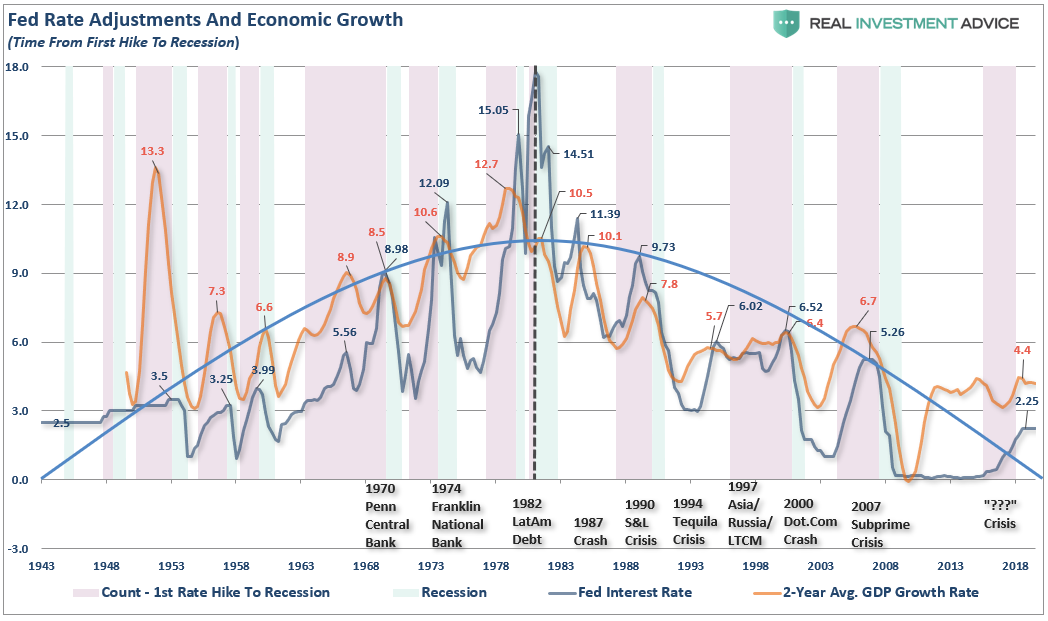

Dato che la Fed in attesa da così tanto tempo nel ciclo economico per aumentare i tassi, non sono stati in grado di guadagnare molto spread prima che l'economia fosse influenzata negativamente. Ci sono stati tempi assolutamente ZERO nella storia in cui la Federal Reserve ha iniziato una campagna di escursioni sui tassi di interesse che alla fine non ha portato a un risultato negativo. Per dire:

Mentre la Federal Reserve chiaramente non dovrebbe aumentare i tassi nell'attuale contesto, esiste la possibilità che lo facciano, indipendentemente dal risultato.La Fed capisce che i cicli economici non durano per sempre e siamo più vicini alla prossima recessione che no. Mentre aumentare i tassi probabilmente accelererebbe un potenziale rallentamento e una significativa correzione del mercato, dal punto di vista della Fed, potrebbe essere il "minore dei due mali. Essere scoperti allo "zero limite" all'inizio di una recessione lascia poche opzioni alla Federal Reserve per stabilizzare un declino economico ".

Il problema per la Fed è che il mercato obbligazionario non è stato MAI preoccupato per l'inflazione.

Solo la Fed ha visto un "mostro dell'inflazione sotto il letto". Tutto il mercato obbligazionario necessario era che la Fed venisse fuori e indicasse uno "spostamento" nella loro posizione di preoccuparsi della "deflazione" per sigillare l'affare.

Nonostante le molte argomentazioni contrarie, abbiamo ripetutamente affermato che l'aumento dei tassi di interesse è stato un fenomeno temporaneo poiché "i tassi hanno un impatto sull'attività economica reale".

L' "economia reale", a causa di un'impennata dell'attività finanziata dal debito, non era abbastanza forte da resistere a tassi sostanzialmente più elevati. Naturalmente, questo è diventato facilmente evidente nei recenti dati sulle abitazioni e sulle vendite di auto. Di conseguenza, la Fed non è stata in grado di ottenere molto spazio tra l'attuale livello dei tassi e il "limite zero".

L'ingenuità di Navarro

Martedì, Peter Navarro, che è il consulente commerciale della Casa Bianca, ha invitato la Federal Reserve a ridurre i tassi.

“La Federal Reserve entro la fine dell'anno deve abbassare i tassi di interesse di almeno altri 75 punti base o 100 punti base per allineare i tassi di interesse qui in America con il resto del mondo. Abbiamo uno spread troppo grande tra le nostre tariffe e questo ci costa posti di lavoro ".

Mentre Peter e il presidente Trump vogliono entrambi un "ciclo aggressivo di riduzione dei tassi" per sostenere la crescita economica mentre combatte una "guerra commerciale" inarrestabile , la realtà è che i tagli dei tassi e persino misure aggiuntive di allentamento quantitativo, o QE, sono probabilmente avrà un effetto silenziato. Come ho spiegato in precedenza, l'efficacia del QE e dei tassi di interesse zero si basa sul punto in cui si applica lo stimolo.

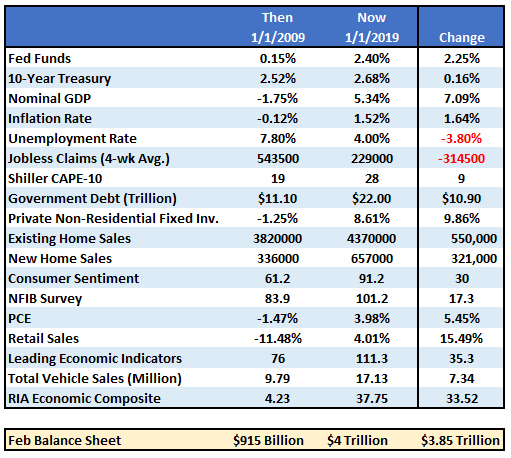

"Nel 2008, quando la Fed ha lanciato la sua strategia di emergenza" politica accomodante "per salvare i mercati finanziari, il bilancio della Fed era solo di circa 915 miliardi di $. Il tasso sui Fed Funds era al 4,2%.

Se domani il mercato entrasse in una recessione, la Fed avrebbe iniziato con un bilancio di circa 4 trilioni di dollari con tassi di interesse inferiori del 2% rispetto a quelli del 2009. In altre parole, la capacità della Fed di "salvare" i mercati oggi, è molto più limitato di quanto non fosse nel 2008. Ma c'è di più nella storia oltre al semplice bilancio della Fed e al tasso dei fondi. L'intero sfondo è completamente invertito. La tabella seguente confronta una varietà di fattori finanziari ed economici dal 2009 ad oggi. "

"Il punto critico qui è che le riduzioni del QE e dei tassi hanno l'effetto MAGGIORE quando l'economia, i mercati e gli investitori sono stati" spazzati via ", le deviazioni dalla" norma "sono estese negativamente, la fiducia è enormemente negativa.In altre parole, non c'è altro posto dove andare se non su. "

Una semplice analogia sta gettando benzina su un falò infuriato. Il fuoco brucerà per un po' più a lungo, ma non brucerà più caldo. Tuttavia, lanciare benzina su una pila di legna asciutta e colpirla con un fiammifero fornisce un risultato migliore.

Tale è stato il caso nel 2009. Anche senza interventi della Federal Reserve, è altamente probabile che l'economia avrebbe iniziato una ripresa mentre il normale ciclo economico prendeva piede. No, la ripresa non sarebbe stata così forte e i prezzi delle attività sarebbero circa la metà di quelli che sono oggi, ma sarebbe comunque avvenuto un miglioramento.

Il contesto estremamente negativo esistente, in particolare nei mercati delle attività, ha fornito un fertile punto di partenza per interventi monetari . Oggi, come mostrato nella tabella sopra, il contesto economico e fondamentale non potrebbe essere più diametralmente opposto.

Ciò suggerisce che la capacità della Fed di arginare il declino della prossima recessione, o compensare uno shock finanziario per l'economia dal calo dei prezzi delle attività, potrebbe essere molto più limitata di quanto la Fed, e la maggior parte degli investitori, attualmente crede.

La Fed ha una lunga storia di errori politici che hanno portato a risultati negativi, crisi, mercati al ribasso e recessioni.

Come ho mostrato, sopra, la Fed ha fatto un errore non usando il flusso di liquidità per alzare i tassi. Invece, la Fed ha optato per creare invece una bolla patrimoniale. O, dovrei dire, "di nuovo".

Mentre altri 2-4 trilioni di $ di QE, e un ritorno allo "zero limite", potrebbero effettivamente avere successo nel gonfiare ulteriormente i prezzi delle attività, vi è una capacità limitata di continuare a far avanzare i consumi futuri per stimolare l'attività economica. In altre parole, ci sono solo così tante macchine, case, ecc., Che possono essere acquistate in un determinato ciclo.

Attualmente, ci sono prove del raggiungimento del picco del ciclo.

Se ho ragione, e l'efficacia delle riduzioni dei tassi e del QE sono diminuite a causa dei motivi qui descritti, la successiva distruzione dell ' "effetto ricchezza" sarà molto più grande di quanto attualmente immaginato. C'è un limite al numero di obbligazioni che la Federal Reserve può acquistare e una profonda recessione probabilmente troverà la Fed impotente a compensare gran parte degli effetti negativi.

Se più "alloggi" funzionano, fantastico.

Ma come investitori, con i nostri risparmi per la pensione a rischio, cosa succede se non lo fa?

Nessun commento:

Posta un commento