C'è la convinzione che il mercato azionario stia "rendendo ricchi tutti". La realtà è che solo una piccola percentuale dell'economia possiede la maggior parte delle azioni. Questo è il risultato di anni di politica monetaria dissoluta che ha creato un circolo vizioso tra la Fed e l'élite.

Nell'ultimo decennio, il " divario di ricchezza" continua ad aumentare. Nel 2019, il sondaggio della Peter G Peterson Foundation ha rivelato una statistica che sospettavamo da un po 'di tempo. Vale a dire:

“Un sondaggio tra i probabili elettori del Financial Times e della Peter G Peterson Foundation ha rilevato che il 61% degli americani ha affermato che i movimenti del mercato azionario hanno avuto un effetto minimo o nullo sul proprio benessere finanziario.

Un altro articolo dell'Economic Policy Institute ha anche rivelato i risparmi per la pensione sempre più inadeguati degli americani e la dispersione della ricchezza tra i percettori di reddito.

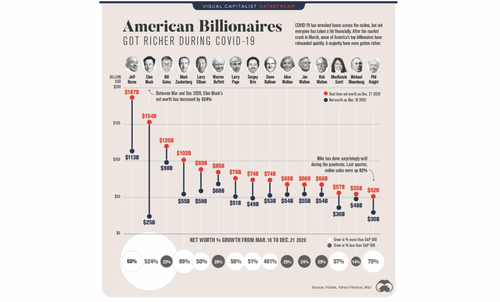

Più di recente, nel dicembre 2020, Visual Capitalist ha notato che , quando si tratta di finanze, i ricchi se la sono cavata meglio durante la chiusura economica.

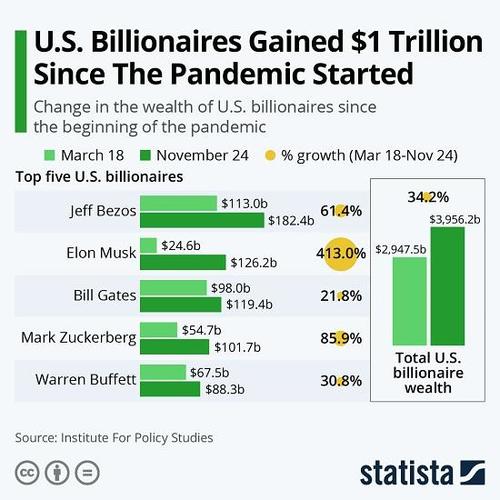

Tra il minimo della "pandemia" di marzo e il dicembre del 2020, i miliardari americani hanno aumentato la loro ricchezza in media del 57%.

Sfortunatamente, il 99% più povero della popolazione non se la passò altrettanto bene.

Altre prove del loop

Il New York Times ha recentemente approfondito i numeri:

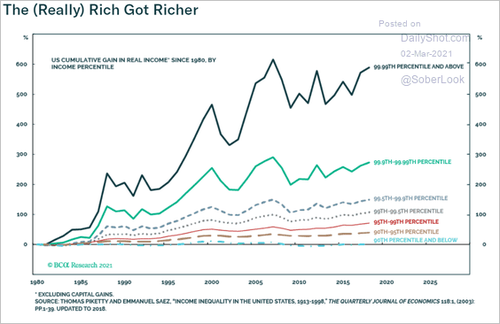

“L'economia americana è quasi raddoppiata negli ultimi quattro decenni, ma ampie misure della salute economica della nazione nascondono la distribuzione ineguale dei guadagni. Una piccola parte della popolazione ha intascato la maggior parte della nuova ricchezza e la pandemia di coronavirus sta mettendo a nudo le conseguenze della distribuzione ineguale della prosperità ".

Naturalmente, un contributo significativo al "divario di ricchezza" è stato l'aumento del mercato azionario favorito da trilioni di liquidità iniettata dalla Federal Reserve. Come ha notato il NYT:

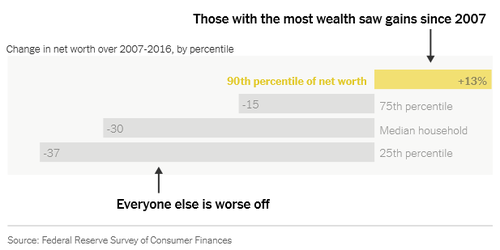

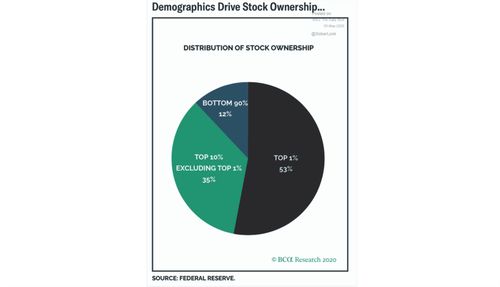

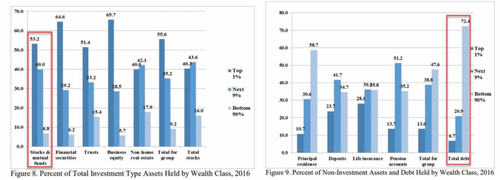

“I ricchi, ovviamente, tendono a possedere azioni, e il patrimonio netto medio del 10% più ricco delle famiglie è aumentato del 13% dal 2007 al 2016 (l'ultimo anno per il quale la Fed ha rilasciato i dati).

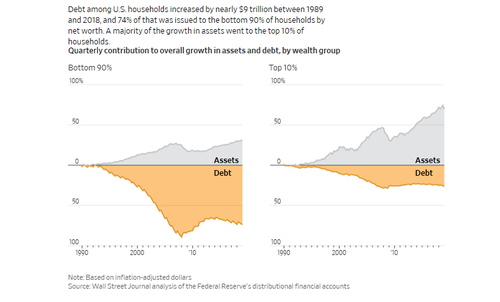

Un altro modo per visualizzare questo problema è osservare la crescita del patrimonio netto delle famiglie tra il 10% più ricco e tutti gli altri.

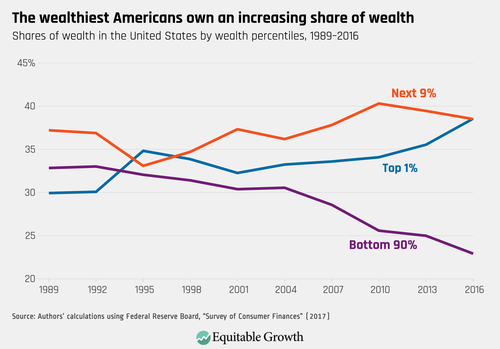

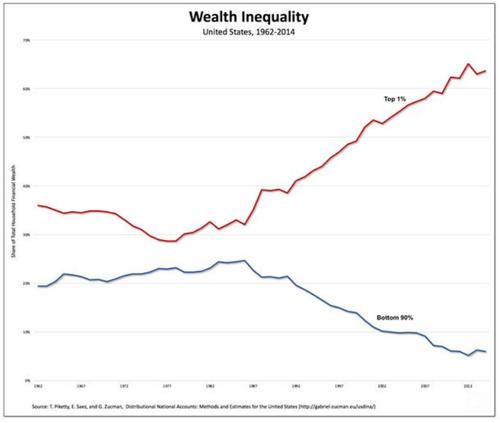

“Le disparità di ricchezza si sono ampliate nel tempo. Nel 1989, il 90% più povero della popolazione statunitense deteneva il 33% di tutta la ricchezza. Nel 2016, il 90% più povero della popolazione deteneva solo il 23% della ricchezza. La quota di ricchezza dell'1% più ricco è aumentata da circa il 30% a circa il 40% nello stesso periodo ". - Crescita equa

Ciò è più visibile quando si vede che dal 2007, l'UNICO gruppo ha visto un aumento del patrimonio netto nel 10% più ricco della popolazione. Questo è anche il gruppo che possiede il 90% del mercato azionario, come discusso in "Come la Fed ha reso il 10% più ricco".

“ Questa non è prosperità economica. È una distorsione dell'economia ".

Un club d'élite

La Banca centrale mondiale ha cercato di alimentare la crescita economica gonfiando i prezzi degli asset. Sfortunatamente, i consumi del beneficio erano solo quelli con risparmio e reddito discrezionale da investire.

In altre parole, il mercato azionario è diventato un club "esclusivo" per l'élite.

Mentre la politica monetaria aumenta la ricchezza di coloro che hanno ricchezza, la Fed ha erroneamente creduto che l' effetto "ricaduta" sarebbe stato sufficiente per stimolare l'intera economia.

Non lo è.

La triste realtà è che queste politiche hanno agito solo come un trasferimento di ricchezza dalla classe media ai ricchi. Tale ha creato uno dei più grandi "divari di ricchezza" nella storia umana. Via Forbes :

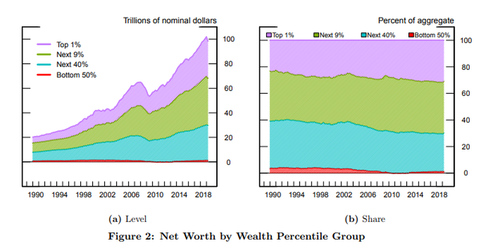

"'Il 10% più alto della distribuzione della ricchezza detiene una quota ampia e crescente della ricchezza aggregata degli Stati Uniti, mentre la metà inferiore detiene una quota appena visibile.' Gli economisti della Fed hanno scritto in un documento delineando il nuovo set di dati sulla disuguaglianza. I grafici mostrano che "mentre il patrimonio netto totale delle famiglie statunitensi è più che quadruplicato in termini nominali dal 1989, tale aumento si è accumulato più in alto che in basso" ".

Un recente rapporto di BCA Research conferma lo stesso mostrando l'aumento della ricchezza del 10% più ricco rispetto a tutti gli altri.

Mancanza di capitale

L'attuale espansione economica è già la più lunga espansione registrata nel secondo dopoguerra. Naturalmente, tale espansione è derivata da interventi artificiali piuttosto che da una crescita economica organica stabile. Come notato, mentre i mercati finanziari sono aumentati vertiginosamente negli ultimi anni, hanno aggirato gran parte degli americani. Questo NON era perché avevano paura di investire, ma perché NON avevano CAPITALE con cui investire.

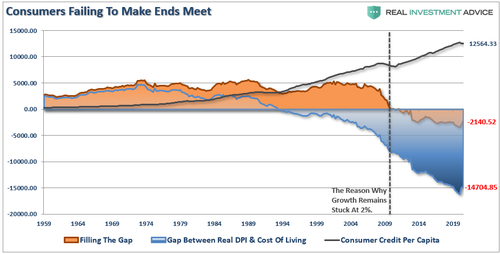

La capacità di "mantenere un certo tenore di vita" rimane problematica per molti costringendoli a indebitarsi ulteriormente.

“L'aumento del debito è in parte dovuto alla progettazione. Un sottoprodotto dei bassi costi di indebitamento che la Federal Reserve ha progettato dopo la crisi finanziaria per far muovere l'economia. Ha rimodellato sia i mutuatari che i prestatori. I consumatori ne hanno sempre più bisogno. Le aziende sempre più non possono vendere i loro prodotti senza di essa. E l'economia, che conta sulla spesa dei consumatori per oltre due terzi del PIL, lotterebbe senza un'abbondante offerta di credito ". - WSJ

Spesso mostro il "divario" tra il "tenore di vita" e il reddito disponibile reale. Nel 1990, i soli redditi non erano più in grado di soddisfare il tenore di vita. Pertanto, i consumatori si sono rivolti al debito per colmare il "divario".

Tuttavia, a seguito della "crisi finanziaria", anche i livelli di reddito e debito combinati non hanno più colmato il divario. Attualmente, l'americano medio deve affrontare un deficit annuo di quasi $ 2150. (Nota: questo deficit si accumula ogni anno, motivo per cui il credito al consumo continua a raggiungere nuovi record.)

Gli altri hanno debiti

Il problema del debito contro il reddito impedisce agli individui di costruire ricchezza e le statistiche del governo oscurano la realtà fondamentale. Abbiamo discusso questo punto in dettaglio nella sezione " Illusion Of Soaring Savings".

“ Il patrimonio netto mediano delle famiglie nel 20% medio del reddito è aumentato del 4% in termini corretti per l'inflazione a 81.900 dollari tra il 1989 e il 2016. Questi sono gli ultimi dati disponibili. Per le famiglie nel 20% più ricco, il patrimonio netto mediano è più che raddoppiato a $ 811.860. E per l'1% più ricco, l'aumento è stato del 178% a $ 11.206.000.

Il valore delle attività per tutte le famiglie statunitensi è aumentato dal 1989 al 2016 di 58 trilioni di dollari aggiustati per l'inflazione. Un intero 33% di quel guadagno - 19 trilioni di dollari - è andato all'1% più ricco, secondo un'analisi dei dati della Fed ". - WSJ

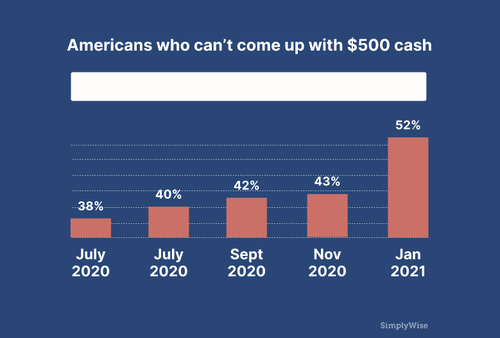

Ovviamente, se le azioni della Fed per gonfiare i prezzi degli asset funzionassero, la distribuzione della ricchezza sarebbe più uniforme. È importante sottolineare che non vedremmo più del 50% degli americani incapaci di far fronte a un'emergenza da 500 dollari.

L'unica verità di un decennio di interventi monetari e fiscali è questa:

"Il 10% più ricco dell'economia ha beni, il 90% più povero ha il debito."

La Fed ha una scelta

La Fed ha una scelta che potrebbe alterare l'attuale dinamica della disuguaglianza di ricchezza:

Consentire al capitalismo di attecchire consentendo alle società di fallire e ristrutturarsi. Un processo necessario dopo aver trascorso un decennio a fare leva fino in fondo, riacquistare azioni e aumentare in modo massiccio la ricchezza dei dirigenti comprimendo al contempo i salari dei lavoratori. O,

Continuare a salvare i "cattivi attori" e prevenire ulteriormente il "processo di compensazione" che riequilibrerebbe l'economia e consentirebbe una maggiore crescita economica organica futura.

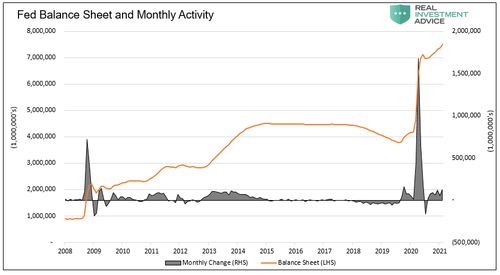

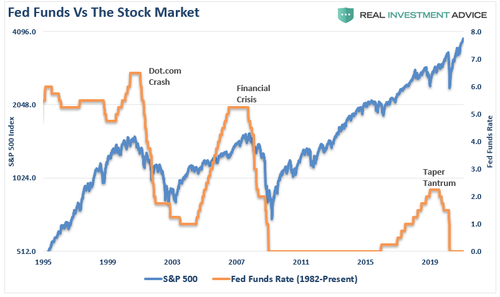

Mentre il bilancio della Fed supera i 7 trilioni di dollari, hanno scelto di impedire ancora una volta il "processo di compensazione" . Non consentendo il fallimento del debito, la ristrutturazione aziendale e la "socializzazione delle perdite", hanno eliminato il rischio di pratiche speculative.

Ciò ha assicurato la continuazione di "cattivi comportamenti".

Sfortunatamente, dato che abbiamo un decennio di esperienza nell'osservare il "divario di ricchezza" crescere, il prossimo decennio vedrà solo il "divario" peggiorare.

La domanda ovvia che dovremmo porci è:

"Se siamo in un'economia in forte espansione, come presumibilmente rappresentata dall'aumento dei prezzi delle attività, allora perché le banche centrali stanno agendo a livello globale per aumentare gli stimoli finanziari per il mercato?"

La trappola in cui è caduta la Fed è che i mercati si basano sulla disponibilità gratuita di liquidità sempre più economica. Anche la minima minaccia che il denaro possa diventare più costoso o meno disponibile provoca onde d'urto.

Ciò è stato osservato alla fine del 2018, quando la Fed ha segnalato che potrebbe aumentare il ritmo di normalizzazione della politica monetaria. I mercati sono implosi e la Fed ha interrotto il suo piano di contrazione del bilancio. Poi, durante la pandemia, la Fed ha inondato il sistema di liquidità per fermare un crollo del mercato.

L'uguaglianza nella miseria

La realtà è che la Fed ha lasciato in atto politiche non convenzionali per così tanto tempo dopo la "crisi finanziaria", i mercati non possono più funzionare senza di loro. L'assunzione di rischi e l'accumulo di leva finanziaria hanno rimosso ogni capacità di "normalizzare" la politica monetaria. Almeno non senza innescare violente convulsioni di mercato.

Dato che c'è troppo debito, troppa attività basata su tassi di interesse bassissimi e la fiducia che dipende da valori delle attività gonfiati, la Fed non ha altra scelta che continuare a spingere la liquidità finché qualcosa alla fine "scoppia".

Ovviamente sarà il 90% più povero ad assorbire le perdite. Come notato in precedenza da Sven Henrich:

"In un mondo di bassa inflazione misurata e crescita dei salari debole, la facile moneta della banca centrale crea un'enorme inflazione dei prezzi nelle attività di proprietà di pochi rendendo i ricchi più ricchi, ma consente anche di assumersi oneri di debito sempre più elevati, lasciando che tutti gli altri paghino il conto finale . "

“ Questo è il risultato misurato della dinamica del denaro facile della banca centrale. Dopo decenni, ora ha assunto nuove forme oscene negli ultimi 10 anni senza alcuna fine in vista ".

Per l'élite mondiale, la loro visione del mondo è molto diversa dalla realtà che gli altri devono affrontare.

Naturalmente, questo spiega anche gran parte dei recenti risultati elettorali.

Quando al "capitalismo" non sarà permesso di lavorare per l '"uguaglianza" del tutto, i popolosi "voteranno" se stessi "l'uguaglianza nella miseria".

Scritto da Lance Roberts tramite RealInvestmentAdvice.com

Plinko è il meglio che la Fed può fare?

Plinko è stato reso famoso nel programma televisivo The Price is Right. Per giocare, un concorrente fa cadere una moneta in uno dei tanti slot nella parte superiore del tabellone Plinko. Quindi guardano la moneta cadere, rimbalzando sui pioli fino a raggiungere il fondo. Il concorrente spera che la moneta finisca in un generoso slot di ricompensa in basso.

L'immagine qui sotto farà risaltare la tua memoria.

Sfortunatamente, uno sciocco gioco d'azzardo come Plinko è un ottimo analogo per spiegare l'attuale politica monetaria e i suoi difetti.

COVID QE

Quando COVID ha chiuso l'economia, la Fed ha immediatamente erogato enormi quantità di stimoli monetari. Nei primi due mesi della crisi, la Fed ha acquistato quasi 3 trilioni di dollari di asset tramite il QE. È più del doppio di quello che hanno acquistato durante i momenti peggiori della Grande Crisi Finanziaria. Un anno dopo e la Fed sta ancora acquistando mensilmente $ 120 miliardi di asset.

In nessun momento dallo scorso marzo, o anche oggi, la Fed o il Congresso hanno valutato se l'ammontare della politica monetaria o del metodo di distribuzione fosse efficace o addirittura appropriato.

La politica monetaria è come un gioco d'azzardo riguardo a chi ne trae vantaggio. La Fed ha una capacità minima di stabilire dove e come vengono impiegati i fondi di stimolo. Detto questo, si potrebbe pensare che i nostri "leader" farebbero le domande difficili.

Recupero K-Shape

La ripresa economica non è stata uniforme. I ricchi sono diventati sproporzionatamente più ricchi, ampliando ulteriormente le già preoccupanti tendenze di disuguaglianza di ricchezza. Il povero rottame per sbarcare il lunario, facendo molto affidamento su un buffet di stimoli fiscali.

Un anno fa, quando i meteorologi economici usavano le lettere L, U e V per descrivere la forma della ripresa economica, Peter Atwater introdusse la lettera K. La base della previsione di Peter era che i blocchi danneggiavano ingiustamente alcuni mentre aiutavano altri. Come semplice esempio, considera come stanno andando le pizzerie da asporto rispetto ai ristoranti di fascia alta. I drastici cambiamenti nelle abitudini di consumo personali e aziendali avvantaggiano alcuni a scapito di altri.

Molti dirigenti, investitori e colletti bianchi sono in ottime condizioni economiche, avendo beneficiato finanziariamente della recessione. Allo stesso tempo, una grande percentuale della popolazione sta lottando con forza. Nonostante la ripresa economica, continuano a dipendere dai controlli del governo, dalle misure di tolleranza e dai generosi sussidi di disoccupazione.

Il Tweet qui sotto evidenzia come si sono comportati quelli al braccio superiore della "K" lo scorso anno.

Perché lo stimolo monetario non aiuta tutti?

Politica monetaria di Plinko

La versione della politica monetaria della Fed è più simile a Plinko di quanto potresti credere. Invece di far cadere una moneta in una fessura, la Fed lascia cadere dollari a Wall Street tramite acquisti di obbligazioni (QE). Una volta che acquistano le obbligazioni, il percorso della moneta, per così dire, è determinato dalla volontà delle banche che hanno venduto loro le obbligazioni. A differenza dello stimolo fiscale, la Fed non può dirigere denaro verso i settori economici e / o le persone bisognose. La Fed fa affidamento sul cosiddetto "effetto di ricaduta" per aiutare la popolazione e l'economia in generale.

Possiamo pensare che il consiglio Plinko della Fed abbia quattro scenari di "ricompensa" in basso. Una volta che la Fed acquista obbligazioni, le banche hanno essenzialmente quattro opzioni. Le loro scelte determinano vincitori e vinti.

Le banche possono sedersi sulle nuove riserve e guadagnare interessi dalla Fed, senza alcun effetto sull'economia. In questo caso, sono gli unici vincitori.

Possono prestare riserve a fini produttivi, a vantaggio della futura crescita economica. Ognuno vince in questo scenario.

Le banche possono anche prestare riserve a fini di consumo. Tale debito fornisce uno scatto di attività economica a breve termine. Tuttavia, crea futuri venti contrari economici poiché il debito deve essere ripagato e il consumo è aumentato.

Infine, le banche possono prestare il denaro agli speculatori consentendo loro di aumentare la leva finanziaria sui loro beni. I mutuatari speculativi sono i vincitori quando ciò si verifica.

In realtà, il denaro finisce in tutti e quattro gli slot. Tuttavia, gli slot 1, 3 e 4 sono dove finisce la maggior parte degli acquisti della Fed.

A differenza del prezzo è giusto, la versione di Plinko della Fed ha un ulteriore "vantaggio". Come abbiamo scritto in The Fed is Juicing Stocks , il QE aumenta i prezzi delle azioni.

Trickle Down Policy - Banche

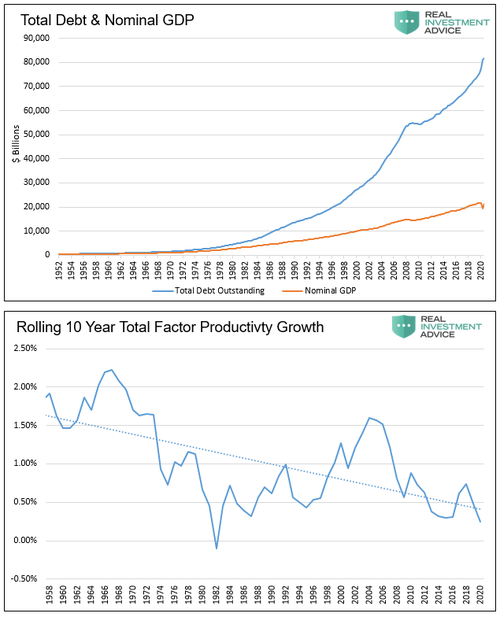

Nonostante le affermazioni della Fed secondo cui la politica di gocciolamento funziona, ci sono ampie prove che lo stimolo monetario non aiuta l'economia in generale oi suoi cittadini. Basta guardare all'aumento del livello del debito come percentuale del PIL o alla patetica crescita della produttività. Questi problemi si verificano in parte perché la Fed non può imporre alle banche di utilizzare i fondi per prestare in modi che rafforzano la crescita economica a lungo termine.

Non sorprende che ciò che troviamo è che le banche utilizzano le riserve del QE per fare ciò che è meglio per i loro profitti.

Trickle Down Policy - Prezzi delle azioni

Chi trae vantaggio dall'aumento dei prezzi delle azioni? Per contestualizzare la domanda, considera questa citazione di Forbes (31/8/2020):

"Gli ultimi dati governativi disponibili, tramite la Federal Reserve del 2016, mostrano che una quota relativamente piccola di famiglie americane (14%) è investita direttamente in singole azioni, ma la maggioranza (52%) ha qualche investimento di mercato principalmente dal possesso di conti pensionistici come 401 (k) s . "

Solo il 14% della popolazione possiede azioni che influenzano direttamente la loro ricchezza liquida. Il 52%, compreso il 14%, possiede azioni tramite piani 401k. Eventuali vantaggi derivanti dall'aumento dei prezzi delle azioni nei piani pensionistici non sono accessibili fino al pensionamento. Il 48%, ovvero circa la metà della popolazione, non riceve alcun beneficio diretto dall'aumento dei prezzi delle azioni.

Non ci credi? Il 25 febbraio 2021, il presidente della Fed Williams ha dichiarato:

"Ci sono alcune prove che i tassi di interesse bassi possono aumentare i prezzi degli asset detenuti in modo sproporzionato dalle famiglie benestanti".

Quando la moneta della Fed scende, ci sono pochi vincitori selezionati e molti perdenti.

Sommario

La politica monetaria è un gioco d'azzardo. I vincitori sono i ricchi che beneficiano immensamente dell'aumento dei prezzi delle azioni e possono prendere in prestito per acquistare ancora più attività a tassi storici bassi. Il resto della popolazione aspetta, guarda e spera che qualcosa coli giù. La Fed rimane pigramente presumendo falsamente che le loro azioni abbiano benefici diretti e quantificabili.

Tassi di interesse anormalmente bassi e un ambiente di investimento speculativo anticipano il consumo futuro e dissuadono aziende e individui da investimenti produttivi. Il prezzo arriverà domani quando non avremo i mezzi per pagare il debito di oggi e scopriremo che il consumo di ieri può soddisfare il bisogno di oggi.

L'unica risposta della Fed sarà quella che è stata; non abbiamo fatto abbastanza.

Scritto da Michael Lebowitz tramite RealInvestmentAdvice.com

Quand'è che alla fine imploderà questa parodia di una beffa di una farsa?

Le crisi che si rafforzano a vicenda non sono nel futuro, sono qui ora, e lo shuck-and-jive di Jay Powell ha perso i suoi poteri magici per mascherare il marciume con bolle speculative.

Quante altre volte dobbiamo guardare Jay Powell affermare che la sua bolla speculativa non è una bolla e che la sua massiccia espansione delle fortune dei miliardari creerà magicamente posti di lavoro per tutti coloro che vivono nel mondo reale che ha creato di stagnazione, depressione sociale e disuguaglianza?

In altre parole, quando finirà per implodere questa parodia di una presa in giro di una finzione? Quando l'Universo si stancherà delle bugie, delle frodi, delle appropriazioni indebite e della corruzione e farà crollare l'intera farsa? Quando ci stancheremo della stantia storia della reflazione, raccontata da un idiota, piena di rumori e furia, che non significa nulla ?

Sappiamo tutti che la risposta dello Status Quo al crollo finanziario globale del 2008 è stata una parodia di una presa in giro di una finzione: fumo e specchi, facciate fasulle di "ripresa", simulacri "riforme", bolle seriali e politicamente opportune possono -kicking, tutto basato sul prendere in prestito e stampare trilioni di dollari, yen, euro e yuan, quatloo, ecc. e incanalarli verso finanziatori, società, monopoli, amici e miliardari.

Quando finirà finalmente la parodia di una presa in giro di una finzione? Quanti altri "risparmi" possiede lo Schema Ponzi delle banche centrali? Wall Street e il suo vasto esercito di apologeti, lacchè, lacchè, intriganti, truffatori, truffatori e profittatori ci faranno credere che la bolla di tutto è permanente e la sua continua espansione nasconderà tutto il marciume sistemico che svuota l'America.

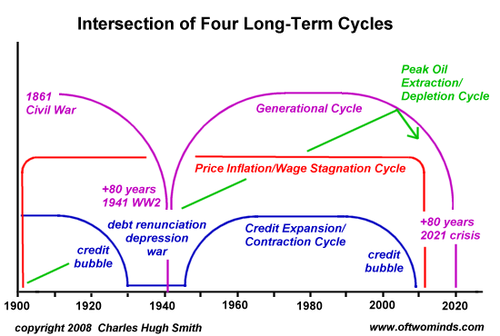

D'altra parte, forse la manipolazione, le bugie e gli artifici non possono più impedire che la bolla di tutto scoppi. Il grafico che ho preparato nel 2008 (sotto) ci dà un assaggio della confluenza di crisi che non sono più nel futuro - sono qui ora.

I cicli non sono leggi della natura, ovviamente; sono solo registrazioni di precedenti periodi di crescita / eccesso / esaurimento / collasso, non previsioni di per sé. Tuttavia la loro ripetizione riflette la dinamica sistemica di crescita, crisi e collasso, e quindi lo studio dei cicli è istruttivo anche se stabiliamo che non sono predittivi.

Ciò che è prevedibile è il modo in cui i sistemi tendono a seguire una curva a S di rapida crescita con poi i massimi in eccesso, ristagna nell'esaurimento e poi devolvere o implodere. Possiamo vedere tutti i tipi di cose che raggiungono il culmine e entrano in esaurimento / collasso: finanziarizzazione, Stato del Salvatore, espansione del credito cinese, produzione di petrolio, debito dei prestiti agli studenti e così via.

Poiché ogni meccanismo che brucia o implode tende a essere sostituito con un altro meccanismo, questo crea il ciclo ricorrente di espansione / eccesso / esaurimento / collasso.

Quattro cicli di onde lunghe sono tracciati nel grafico:

1. Il ciclo di espansione / rinuncia al credito. aka il ciclo di Kondratieff. Il credito si espande quando il credito è costoso e investito in asset produttivi. Il credito raggiunge l'eccesso quando è a buon mercato ed è mal investito in speculazione e riacquisto di azioni, e quando la garanzia svanisce, il credito viene rinunciato / cancellato.

Questo è inesatto, ma ovviamente il ciclo di espansione organica del dopoguerra è stato esteso dall'orgia di stampa / credito della banca centrale.

2. Il ciclo generazionale di quattro generazioni / 80 anni descritto nel libro seminale The Fourth Turning . La storia americana traccia misteriosamente un ciclo di 80 anni di crisi e profonde trasformazioni: 1860 (guerra civile), 1940 (guerra mondiale e impero globale) e il prossimo anno, 2020, l'implosione dello Stato del Salvatore basato sul debito e dell'economia finanziarizzata .

3. Il ciclo di 100 anni di inflazione-deflazione descritto nel libro magistrale The Great Wave: Price Revolutions and the Rhythm of History . Il prezzo del pane è rimasto pressoché costante in Gran Bretagna per tutto il XIX secolo. Al contrario, il XX secolo è stato caratterizzato dall'inflazione: il dollaro USA ha perso circa il 96% del suo valore dall'inizio del XX secolo.

Un'altra caratteristica di questo ciclo è la stagnazione salariale: le persone guadagnano meno anche se i costi delle cose essenziali aumentano, una dinamica che porta inevitabilmente a crisi e sconvolgimenti politici. Le agenzie federali sono state incaricate di mascherare il declino del potere d'acquisto dei salari con statistiche pesantemente giocate, ma ecco come rilevare la stagnazione salariale nel mondo reale: calcolare quante ore il salariato medio ha dovuto lavorare nel 1975, 1985, 1995 e 2005 per pagare gli elementi essenziali e non essenziali comuni.

Se tenessi un registro delle tue spese, probabilmente scopriresti, come ho fatto io, che il mio salario ha acquistato molti più beni e servizi nel 1975, 1985 e 1995 di quanto non faccia ora, anche se il salario nominale era molto più basso.

Chiediti come mai i lavori che pagavano 12 dollari nel 1985 pagano ancora 12 dollari l'ora. Quanto acquista ora quei $ 12 rispetto a quello che poteva comprare nel 1985?

Jay Powell, tu e il resto dei tuoi cagnolini di Wall Street avete deluso il salariato americano. Hai arricchito lo 0,1% più alto e impoverito il 90% più basso. Come documenta questo rapporto della RAND Corporation, ( Trends in Income From 1975 to 2018 ) $ 50 trilioni di guadagni sono stati trasferiti all'aristocrazia finanziaria dal 90% più povero delle famiglie americane negli ultimi 45 anni.

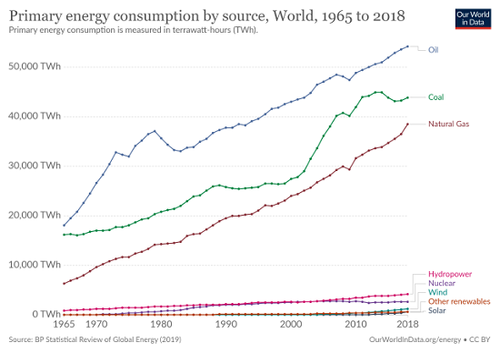

4. C'è un problema con il petrolio, e non è il prezzo o quanto resta nel terreno. In realtà, ci sono una serie di problemi con il petrolio: ne spiego uno qui: Petrolio e debito: perché il nostro sistema finanziario è insostenibile (25/2/21).

Il prezzo non è il problema, o l'offerta: è quanta energia i salariati possono acquistare dal loro reddito discrezionale in diminuzione , cioè ciò che rimane dopo aver pagato prezzi più alti per i beni essenziali.

Se questo è nuovo per te, leggi il lavoro di Gail Tverberg: Why Collapse Occurs; Perché potrebbe non essere lontano .

E il lavoro di Tim Watkin: Un fallimento della complessità e del viaggio in Texas .

E il lavoro di Tim Morgan sul suo modello SEEDS di come funziona effettivamente l'economia (è l'energia che conta, non la finanza) Mappatura dell'economia, prima parte e La mappa srotolata .

Oppure, se preferisci il video, guarda Nate Hagens: Nate Hagens: The Collision (1 ora).

Le crisi che si rafforzano a vicenda non sono nel futuro, sono qui ora, e lo shuck-and-jive di Jay Powell ha perso i suoi poteri magici per mascherare il marciume con bolle speculative. I miliardari ti ringraziano, Jay, perché vendono da mesi, lasciando tutti gli sciocchi che hai truffato tenendo la borsa quando i tuoi poteri da truffatore svaniscono e la tua bolla scoppia.

Scritto da Charles Hugh Smith tramite il blog OfTwoMinds

* * *

Nessun commento:

Posta un commento