Un pacchetto di stimolo da $ 1,9 trilioni è stato recentemente convertito in legge negli Stati Uniti. Può una legge di stimolo del genere, oltre a pacchetti approvati in altri paesi, davvero tirare fuori l'economia mondiale dalla recessione che è stata nel 2020? Non credo proprio.

L'economia funziona con l'energia, molto più di quanto funziona con il crescente debito. I nostri problemi energetici non sembrano essere risolvibili a breve termine, come sei mesi o un anno. Invece, l'economia sembra essere diretta al collasso della sua bolla del debito. Alla fine, potremmo assistere a un ripristino del sistema finanziario mondiale che porterà a un minor numero di valute intercambiabili, molto meno commercio internazionale e una produzione in calo di beni e servizi. Alcuni governi potrebbero crollare.

[1] Che cos'è il debito?

Capisco che il debito sia una promessa indiretta per beni e servizi futuri . Questi beni e servizi futuri possono essere creati solo se ci sono approvvigionamenti adeguati dei giusti tipi di energia e altri materiali, nei posti giusti, per produrre questi beni e servizi futuri.

Penso che il debito sia un dispositivo che cambia il tempo. Indirettamente, è una promessa che l'economia sarà in grado di fornire in futuro tanti, o più, beni e servizi rispetto a quanto fa al momento in cui viene concesso il prestito.

Il buon senso suggerisce che è molto più facile ripagare il debito con gli interessi in un'economia in crescita che in un'economia in contrazione. Carmen Reinhart e Ken Rogoff si sono imbattuti inaspettatamente in questo fenomeno nel loro documento di lavoro del 2008, Questa volta è diverso: una vista panoramica di otto secoli di crisi finanziarie . Hanno riferito (p. 15), "È notevole che i non inadempienti, in generale, siano tutti storie di crescita di enorme successo". In altre parole, la loro analisi di 800 anni di debito pubblico ha mostrato che il default era quasi inevitabile se un paese avesse smesso di crescere o avesse iniziato a ridursi.

Il FMI stima che l'economia mondiale si sia contratta del 3,5% nel 2020. Molte sono le aree con indicazioni ancora peggiori: Area Euro, -7,2%; Regno Unito, -10,0%; India, -8,0%; Messico, -8,5%; e Sud Africa, -7,5%. Se queste situazioni non possono essere risolte rapidamente, dovremmo aspettarci di vedere il collasso delle bolle del debito. Anche gli Stati Uniti, che hanno subito una contrazione del 3,4%, hanno bisogno di un rapido ritorno alla crescita se vogliono mantenere gonfiata la bolla del debito.

[2] L'interrelazione tra (a) aumento del debito, (b) aumento del consumo di energia e (c) crescita dell'economia

Quando siamo lontani dai limiti energetici, il crescente debito sembra trascinare l'economia. Questa è una grafica che ho messo insieme nel 2018, che spiega la situazione. Una piccola quantità di debito è utile al sistema. Ma se ci sarà un debito eccessivo, aumenteranno sia i prezzi del petrolio che i tassi di interesse, attivando il sistema frenante. La bicicletta / economia rallenta rapidamente.

Figura 1. Il punto di vista dell'autore sull'analogia tra una bicicletta eretta che accelera e un'economia in accelerazione.

Proprio come una bicicletta a due ruote deve andare abbastanza veloce per stare in piedi, l'economia deve crescere abbastanza rapidamente perché il debito faccia ciò che è destinato a fare. Ci vuole energia per creare i beni e i servizi da cui dipende l'economia.

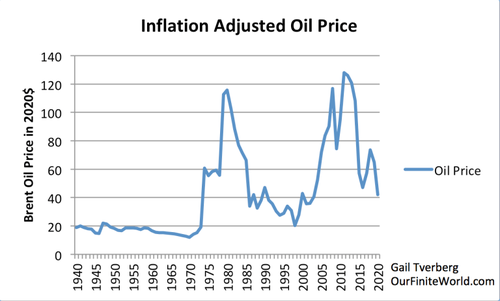

Se il petrolio e altri prodotti energetici sono economici da produrre, i loro benefici saranno ampiamente disponibili. I datori di lavoro potranno aggiungere macchine più efficienti, come trattori più grandi. Queste macchine più efficienti agiranno per sfruttare il lavoro umano dei lavoratori. L'economia può crescere rapidamente, senza utilizzare molto debito. La figura 2 mostra che il prezzo mondiale del petrolio era di $ 20 al barile nel 2020 $, o anche meno, prima del 1974.

Figura 2. Prezzo del petrolio in dollari 2020, basato sugli importi fino al 2019 nel 2019 $ dalla Statistical Review of World Energy 2020 di BP, l'aggiustamento inflazionistico dal 2019 al 2020 basato sui prezzi urbani CPI del Dipartimento del lavoro degli Stati Uniti e il petrolio Brent spot medio prezzo per il 2020 sulla base delle informazioni VIA.

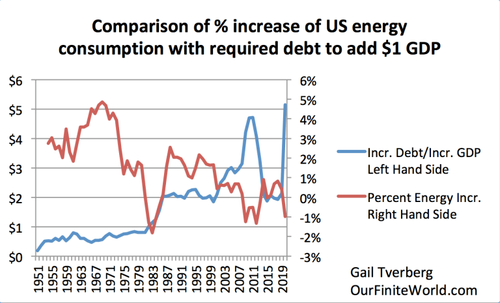

La figura 3 di seguito mostra la relazione storica tra la crescita del consumo di energia negli Stati Uniti (linea rossa) e l'aumento del dollaro nella crescita del debito degli Stati Uniti necessaria per aggiungere un aumento del PIL del dollaro (linea blu). Questo grafico calcola i rapporti per periodi di cinque anni perché i rapporti per i singoli anni sono instabili.

Figura 3. Confronto della crescita media quinquennale del consumo di energia negli Stati Uniti sulla base dei dati EIA con l'importo medio quinquennale del debito aggiunto necessario per aggiungere 1 dollaro al PIL.

In base alla figura 3, la crescita media annua degli Stati Uniti nel consumo di energia (linea rossa) è generalmente diminuita tra il 1951 e il 2020. La quantità di debito che doveva essere aggiunta per creare un dollaro aggiuntivo di PIL (linea blu) è generalmente aumentata.

Secondo Investopedia , il prodotto interno lordo ( PIL ) è il valore monetario o di mercato totale di tutti i beni e servizi finiti prodotti entro i confini di un paese in un determinato periodo di tempo. Si noti che in questa definizione non viene menzionato il debito. Se le imprese o i governi riescono a trovare un modo per rendere disponibili grandi quantità di credito a mutuatari che non sono molto meritevoli di credito, diventa facile vendere auto, moto o case ad acquirenti che potrebbero non rimborsare mai quel debito. Se l'economia subisce turbolenze, è probabile che questi acquirenti marginali andranno in default, provocando un collasso in una bolla del debito.

[3] Analisi della crescita del consumo energetico, della crescita del debito e della crescita economica per gruppi di anni più ampi

Per avere un'idea migliore di ciò che sta accadendo rispetto alla crescita energetica, alla crescita del debito e alla crescita del PIL, ho creato alcuni raggruppamenti più ampi di anni, basati principalmente sui modelli nella Figura 2, che mostrano i prezzi del petrolio aggiustati per l'inflazione. Sono stati scelti i seguenti raggruppamenti di anni:

1950-1973

1974-1980

1981-2000

2001-2014

2015-2020

Utilizzando questi raggruppamenti di anni, ho creato grafici in cui è più facile vedere le tendenze.

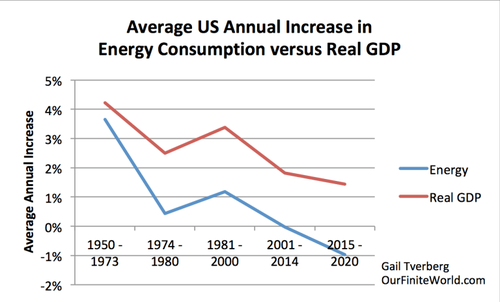

Figura 4. Aumento medio annuo del consumo di energia per il periodo mostrato sulla base dei dati EIA rispetto all'aumento medio del PIL reale (corretto per l'inflazione) per il periodo mostrato sulla base dei dati del Bureau of Economic Analysis degli Stati Uniti.

La figura 4 mostra che per gli Stati Uniti c'è stata una tendenza generale al ribasso nella crescita annuale del consumo di energia. Allo stesso tempo, il PIL reale (cioè corretto per l'inflazione) ha registrato una tendenza al ribasso, ma non altrettanto rapidamente.

Ci aspetteremmo che un minore consumo di energia porti a una minore crescita del PIL reale perché per produrre beni e servizi è necessaria energia del tipo appropriato. Ad esempio, ci vuole petrolio per spedire la maggior parte delle merci. Ci vuole elettricità per far funzionare i computer e mantenere le luci accese. Secondo la World Coal Association , grandi quantità di carbone vengono utilizzate nella produzione di cemento e acciaio. Questi sono importanti per la costruzione, come è previsto nei progetti di stimolo in tutto il mondo.

Inoltre, nella figura 4, il periodo 1981-2000 mostra un aumento sia della crescita del consumo di energia che della crescita del PIL reale. Questo periodo corrisponde a un periodo di prezzi del petrolio relativamente bassi (figura 2). Con i prezzi del petrolio più bassi, le aziende hanno trovato conveniente aggiungere nuovi dispositivi per sfruttare il lavoro umano, rendendo i lavoratori più produttivi. La crescente produttività dei lavoratori è almeno una parte di ciò che ha portato all'aumento della crescita del PIL reale.

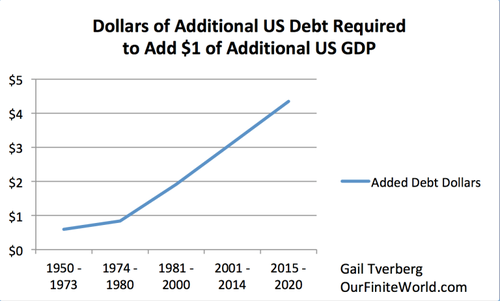

Figura 5. Dollari di debito aggiuntivo necessari per aggiungere $ 1 dollaro di crescita del PIL (inclusa l'inflazione), sulla base dei dati del Bureau of Economic Analysis degli Stati Uniti.

La figura 5, sopra, è inquietante. Suggerisce fortemente che l'economia statunitense (e probabilmente molte altre economie) ha dovuto aggiungere una quantità crescente di debito per aggiungere $ 1 di PIL negli ultimi anni. Questo modello è iniziato molto prima del pacchetto di stimoli da $ 1,9 trilioni del presidente Biden nel 2021.

A peggiorare le cose, la crescita del PIL nella figura 5 non è stata ridotta per eliminare l'impatto dell'inflazione. In media, la rimozione dell'impatto dell'inflazione riduce la suddetta crescita del PIL di circa la metà. Nel periodo 2015-2020, sono stati necessari circa $ 4,35 di debito aggiuntivo per aggiungere un dollaro alla crescita del PIL, inclusa l'inflazione. Ci vorrebbe circa il doppio di tale importo, o $ 8,70 di debito, per creare $ 1,00 di crescita corretta per l'inflazione. Con un ritorno così basso sul debito aggiunto, sembra improbabile che il pacchetto di stimoli da $ 1,9 trilioni aumenterà notevolmente la crescita dell'economia.

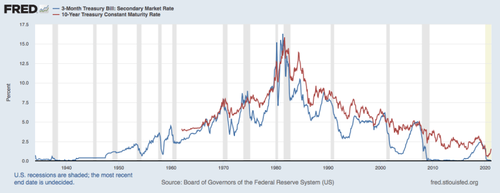

[4] Il calo dei tassi di interesse (figura 6) è una parte importante di ciò che ha consentito la rapida crescita del debito dopo il 1981, mostrato nella figura 5.

Figura 6. Tassi del Tesoro USA a 10 anni e 3 mesi fino a febbraio 2021, in un grafico preparato dalla Federal Reserve di St. Louis.

Chiaramente, il debito è più abbordabile se il tasso di interesse è inferiore. Ad esempio, i prestiti per auto e i mutui per la casa hanno pagamenti mensili inferiori se il tasso di interesse è inferiore. È anche chiaro che i governi devono spendere meno delle loro entrate fiscali per i pagamenti dei tassi di interesse se i tassi di interesse sono inferiori. Anche le modifiche apportate dal presidente degli Stati Uniti Ronald Reagan quando entrò in carica nel 1981 incoraggiarono l'uso di più debito.

Una delle principali preoccupazioni rispetto alla bolla del debito odierna è il fatto che i tassi di interesse sono più bassi che possono andare senza diventare negativi. In effetti, il tasso di interesse sui buoni del tesoro a 10 anni è ora dell'1,72%, che è superiore al tasso medio di febbraio 2021 mostrato nel grafico. Man mano che i tassi di interesse aumentano, diventa più costoso aggiungere più debito. Con l'aumento dei tassi di interesse, le imprese avranno meno probabilità di contrarre debiti per espandersi e assumere più lavoratori.

[5] La spesa per interessi è una spesa importante per governi, aziende e proprietari di case ovunque. I costi energetici sono un'altra delle principali spese di governi, aziende e proprietari di case. È logico che il calo dei tassi di interesse possa in parte nascondere l'aumento dei prezzi dell'energia.

Una tendenza verso tassi di interesse più bassi era necessaria a partire dal 1981 perché gli Stati Uniti non potevano più produrre grandi quantità di petrolio greggio che era redditizio da vendere a meno di $ 20 al barile, a prezzi aggiustati per l'inflazione. Tassi di interesse più bassi hanno reso più fattibile l'aggiunta di debito. Questo debito aggiuntivo potrebbe agevolare la transizione verso un'economia meno dipendente dal petrolio, ora che aveva un prezzo elevato. I tassi di interesse più bassi hanno aiutato tutti i segmenti dell'economia ad adattarsi al nuovo costo più elevato del petrolio e di altri combustibili.

[6] L'esperienza degli Stati Uniti mostra precisamente quanto possa essere utile per un'economia disporre di un'offerta in rapida crescita di petrolio poco costoso per la produzione.

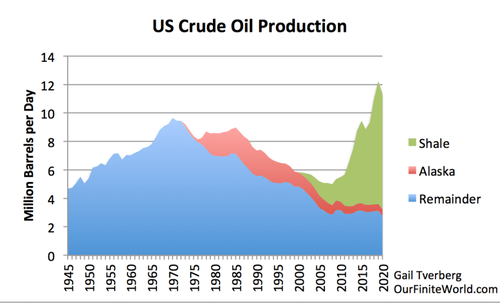

La produzione di petrolio degli Stati Uniti, esclusa l'Alaska ("resto" blu nella figura 7), è aumentata rapidamente dopo il 1945, ma ha cominciato a diminuire non molto tempo dopo aver raggiunto un picco nel 1970. Questa crescente produzione di petrolio aveva temporaneamente fornito un enorme impulso all'economia degli Stati Uniti.

Figura 7. Produzione di petrolio greggio negli Stati Uniti, sulla base dei dati della US Energy Information Administration.

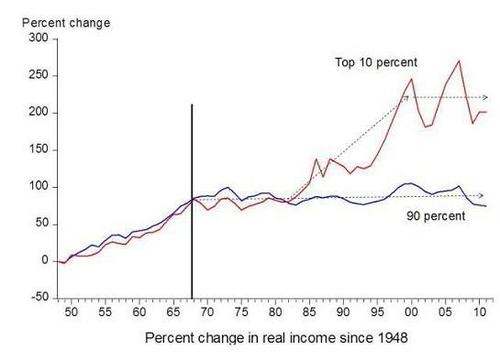

Fino quasi al 1970, la produzione di petrolio degli Stati Uniti stava aumentando rapidamente. La figura 8 mostra che durante questo periodo i redditi sia del 90% più povero dei lavoratori che del 10% più ricco sono aumentati rapidamente. In un periodo di circa 20 anni, i redditi di entrambi i gruppi sono cresciuti di circa l'80%, dopo l'adeguamento all'inflazione. In media, i lavoratori stavano migliorando di circa il 4% ogni anno, con la rapida crescita del petrolio molto poco costoso da produrre, il tutto rimasto negli Stati Uniti (piuttosto che esportato). Anche le importazioni statunitensi di petrolio poco costoso da produrre sono cresciute durante questo periodo .

Una volta che i prezzi del petrolio sono aumentati, la crescita del reddito sia per il 90% inferiore che per il 10% superiore ha rallentato. Con le modifiche apportate a partire dal 1981, le disparità salariali hanno iniziato rapidamente a crescere. Improvvisamente divenne necessario un nuovo approccio ad alta tecnologia che usasse meno petrolio. Ma questi cambiamenti sono stati più utili per i dirigenti e i lavoratori altamente istruiti rispetto al 90% più povero dei lavoratori.

Figura 8. Grafico che confronta i guadagni di reddito del 10% più ricco con i guadagni del 90% più povero dell'economista Emmanuel Saez. Sulla base di un'analisi dei dati dell'IRS, pubblicata su Forbes .

[7] La maggior parte delle fonti mondiali di petrolio a basso costo da estrarre sono state ora esaurite. Il nostro problema è che il mercato mondiale non può far salire i prezzi abbastanza in alto da consentire ai produttori di coprire tutte le loro spese, tasse incluse.

Sulla base della mia analisi, il prezzo mondiale del petrolio dovrebbe essere di almeno 120 dollari al barile per coprire tutti i costi che deve coprire. I costi che devono essere coperti includono più voci di quelle che una compagnia petrolifera normalmente includerebbe nelle sue stime dei costi. L'azienda ha bisogno di sviluppare nuovi campi per compensare quelli che si stanno esaurendo. Deve pagare gli interessi sul suo debito. Deve anche pagare i dividendi ai suoi azionisti. Nel caso dei produttori di scisto, il prezzo deve essere sufficientemente alto da consentire una produzione redditizia al di fuori dei "punti deboli".

Per gli esportatori di petrolio, è particolarmente importante che il prezzo di vendita sia sufficientemente alto in modo che il governo del paese esportatore di petrolio possa raccogliere entrate fiscali adeguate. In caso contrario, il paese esportatore non sarà in grado di mantenere programmi di sussidi alimentari da cui dipende la popolazione e programmi di lavori pubblici che forniscono posti di lavoro.

[8] Il mondo può aggiungere più debito, ma è difficile vedere come la bolla del debito che si crea spingerà davvero l'economia mondiale in avanti abbastanza rapidamente da impedire che la bolla del debito collassi nel prossimo anno o due.

Molti modelli si basano sul presupposto che l'economia possa facilmente tornare al tasso di crescita che aveva prima del COVID-19. Ci sono diversi motivi per cui questo sembra improbabile:

Molte parti dell'economia mondiale non stavano crescendo molto rapidamente prima della pandemia. Ad esempio, i centri commerciali stavano andando male. Molte compagnie aeree erano in difficoltà finanziarie. Le vendite di auto private per passeggeri in Cina hanno raggiunto il picco nel 2017 e da allora sono diminuite ogni anno.

Ai bassi prezzi del petrolio prima della pandemia, molti produttori di petrolio (compresi gli Stati Uniti) avrebbero dovuto ridurre la loro produzione. Il picco della produzione di scisto nel 2019 (mostrato nella Figura 7) potrebbe rivelarsi il picco della produzione petrolifera statunitense a causa dei prezzi bassi.

Una volta che le persone si sono abituate a lavorare da casa, molte di loro non vogliono davvero tornare a un lungo viaggio.

Non è chiaro se la pandemia stia davvero scomparendo, ora che l'abbiamo mantenuta così a lungo. Continuano ad apparire nuove mutazioni. I vaccini non sono efficaci al 100%.

Come ho mostrato nella Figura 5, aggiungere più debito sembra essere un modo molto inefficiente per tirare fuori l'economia da un buco. Ciò che è veramente necessario è una fornitura crescente di petrolio che possa essere prodotta e venduta in modo redditizio per meno di 20 dollari al barile. Altri tipi di energia devono essere altrettanto economici.

Devo notare che il vento intermittente e l'energia solare non sono un sostituto adeguato del petrolio. Non è nemmeno un sostituto adeguato per la produzione di elettricità "spacciabile". È semplicemente un prodotto energetico che è stato sufficientemente sovvenzionato da poter spesso fare soldi per i suoi produttori. Suona bene anche se viene definita "energia pulita". Sfortunatamente, il suo vero valore è inferiore al suo costo di produzione.

[9] Cosa ci aspetta?

Mi aspetto che i prezzi del petrolio aumenteranno un po ', ma non abbastanza da aumentare i prezzi al livello richiesto dai produttori. I tassi di interesse continueranno a salire mentre i governi di tutto il mondo tenteranno ulteriori stimoli. Con questi tassi di interesse più elevati e prezzi del petrolio più elevati, le imprese andranno sempre meno bene. Ciò rallenterà l'economia abbastanza da far sì che le insolvenze del debito diventino un grave problema. Entro pochi mesi o un anno, la bolla del debito mondiale inizierà a collassare, facendo scendere i prezzi del petrolio di oltre il 50%. I prezzi del mercato azionario e i prezzi degli edifici di tutti i tipi scenderanno in dollari aggiustati per l'inflazione. Molti legami si dimostreranno privi di valore. Ci saranno problemi con gli scaffali vuoti nei negozi e nelle stazioni di servizio senza prodotti da vendere.

La gente inizierà a vedere che mentre il debito è una promessa per l'equivalente di beni e servizi futuri, non è necessariamente vero che coloro che fanno le promesse saranno in grado di mantenere queste promesse. In generale, ci si può aspettare che la ricchezza di carta perda il suo valore.

Posso immaginare una situazione, tra non troppi anni, in cui i paesi di tutto il mondo stabiliranno nuove valute che non sono facilmente intercambiabili con altre valute come lo sono le valute odierne. Il commercio internazionale cadrà drasticamente. Il tenore di vita della maggior parte delle persone cadrà precipitosamente.

Dubito che le nuove valute saranno valute elettroniche. Mantenere accesa l'elettricità è un compito difficile nelle economie che hanno sempre più bisogno di fare affidamento esclusivamente sulle risorse locali. L'elettricità può essere interrotta per mesi consecutivi dopo un guasto alle apparecchiature o un temporale. Avere una valuta che dipende solo dall'elettricità sarebbe una pessima idea.

Nessun commento:

Posta un commento