Il Credit Suisse è a poche ore dal collasso e le conseguenze potrebbero essere un fallimento sistemico del sistema finanziario ...

Purtroppo, il mio sogno la scorsa notte si è fermato lì . Quindi sfortunatamente non ho sperimentato quello che è realmente accaduto.

Come ho avvertito nell'articolo della scorsa settimana su Archegos e Credit Suisse , le banche di investimento hanno creato una bomba a tempo con il mostro dei derivati da 1,5 quadrilioni di dollari.

Alcuni anni fa, la BRI (Bank of International Settlement) di Basilea ha ridotto i $ 1,5 quadrilioni a $ 600 trilioni con un tratto di penna. Ma la cifra lorda reale era ancora di $ 1,5q all'epoca. Secondo le mie fonti, la cifra reale oggi è probabilmente superiore a 2 quadrilioni di dollari.

Una parte importante dei derivati in essere sono OTC (over the counter) e nascosti in veicoli speciali fuori bilancio.

GLI ASSET CON LEVA PRIMA O POI ANDRANNO IN FUMO

I 30 miliardi di dollari in derivati Archegos andati in fumo in un fine settimana sono solo la punta dell'iceberg. L'hedge fund Archegos ha perso tutto ei normali giocatori con indebitamento eccessivo Goldman Sachs, Morgan Stanley, Credit Suisse, Nomura ecc. Hanno perso almeno $ 30 miliardi.

Queste banche di investimento stanno facendo scommesse da casinò che non possono permettersi di perdere. Ciò che i loro consigli di amministrazione e il top management non si rendono conto o capiscono è che i trader, supportati da gestori del rischio facilmente manipolabili, scommettono sulla banca su base giornaliera.

La maggior parte di queste scommesse ridicolmente alte sono nel mercato dei derivati. La direzione non capisce come funzionano o quali sono i rischi e gli account manager e gli operatori possono scommettere miliardi su base giornaliera senza skin nel gioco ma enormi potenziali rialzi se nulla va storto.

DEUTSCHE BANK - DERIVATI 600X EQUITY

Ma ora stiamo entrando in un'era in cui le cose andranno male. La leva è semplicemente troppo alta e le scommesse sono totalmente sproporzionate rispetto all'equità.

Basta prendere la famigerata Deutsche Bank (DB) che ha derivati in circolazione per 37 trilioni di euro contro un patrimonio netto totale di 62 miliardi di euro. Pertanto la posizione in derivati è 600 volte il patrimonio netto.

O per dirla in modo diverso, il patrimonio netto è lo 0,17% dei derivati in circolazione. Quindi una perdita dello 0,2% sui derivati cancellerà il capitale sociale e la banca!

Ora i gestori del rischio di DB sosterranno che la posizione netta in derivati è solo una frazione dei 37 trilioni di euro a 20 miliardi di euro. Questa è ovviamente una sciocchezza, come abbiamo visto con Archegos quando alcune banche hanno concesso 30 miliardi di dollari per un fine settimana.

I derivati possono essere compensati solo sulla base del rimborso delle controparti. Ma in una vera crisi sistemica, le controparti scompariranno e l'esposizione lorda rimarrà lorda.

Quindi tutta quella rete non resiste a un vero esame. Ma è tipico del mondo bancario dei casinò di oggi quando i depositanti, gli azionisti e i governi si assumono tutti i rischi al ribasso e la gestione al rialzo.

Diamo quindi un'occhiata al quadro del rischio globale nel sistema finanziario:

I 2,3 quadrilioni di dollari sopra sono ciò a cui il mondo è esposto quando questa bomba a orologeria esploderà.

Questa è la somma totale del debito globale, dei derivati e delle passività non finanziate. Quando tutti i domino iniziano a cadere e nessuno può adempiere ai propri obblighi, questo è ciò che i governi devono finanziare.

Sì, stamperanno questo denaro e molto di più poiché i deficit aumentano in modo esponenziale a causa del crollo delle valute. Ma i clown della MMT (Modern Monetary Theory) scopriranno che il denaro stampato ha giustamente valore ZERO.

Se questi pagliacci studiassero la storia, imparerebbero che la MMT non ha mai funzionato. Basta controllare l'Impero Romano 180-280 d.C., la Francia all'inizio del XVIII secolo o la Repubblica di Weimar, lo Zimbabwe, l'Argentina e il Venezuela nei secoli XIX e XX.

Quindi, quando muore il denaro Fiat, quanto oro è necessario per riparare il danno?

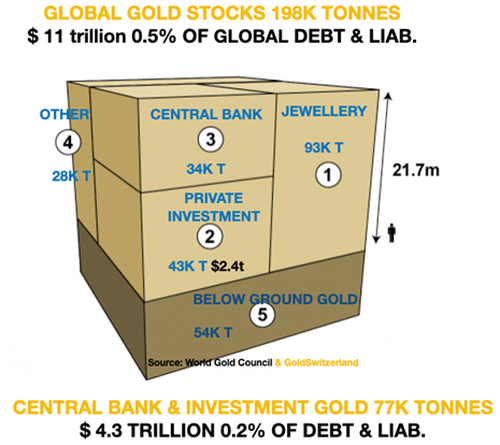

Se guardiamo il cubo qui sotto con tutto l'oro mai prodotto nella storia, vediamo che si tratta di 198.000 tonnellate del valore di $ 11 trilioni.

Sotto il cubo è mostrato il totale della banca centrale e dell'oro da investimento. Ciò equivale a 77.000 tonnellate o $ 4,3 trilioni. Questa somma rappresenta lo 0,2% del debito totale e delle passività di 2,3 quadrilioni di dollari, come mostrato nel Timebomb.

Il valore dell'oro di $ 4,3 trilioni è a un prezzo dell'oro di $ 1,750 per oncia. Questo minuscolo 0,2% delle passività ovviamente è troppo piccolo per sostenere il debito globale. Una copertura in oro del 20% delle passività totali sarebbe un minimo.

Sarebbe 100 volte l'attuale 0,2% o un prezzo dell'oro di $ 175.000.

Non sto prevedendo questo livello o dicendo che è probabile che accada. Tutto quello che sto facendo è guardare al rischio totale che il mondo sta affrontando e metterlo in relazione con l'unico denaro che sopravviverà.

Inoltre, misurare il prezzo dell'oro in dollari non serve a nulla perché quando / se si verifica questo scenario, il dollaro sarà inutile e il prezzo dell'oro misurato in dollari senza valore all'infinito.

FOCUS SULLA CONSERVAZIONE DELLA RICCHEZZA

Piuttosto che concentrarsi su un potenziale prezzo dell'oro misurato in dollari, gli investitori dovrebbero preoccuparsi di preservare la loro ricchezza in asset reali detenuti al di fuori di un sistema finanziario in bancarotta.

Indipendentemente dal prezzo che raggiungono l'oro e l'argento, la storia dimostra che è l'ultima forma di conservazione della ricchezza.

Non sarà diverso questa volta. Pertanto, nella crisi in arrivo, i metalli preziosi saranno la migliore assicurazione da tenere come protezione contro un rischio globale senza precedenti.

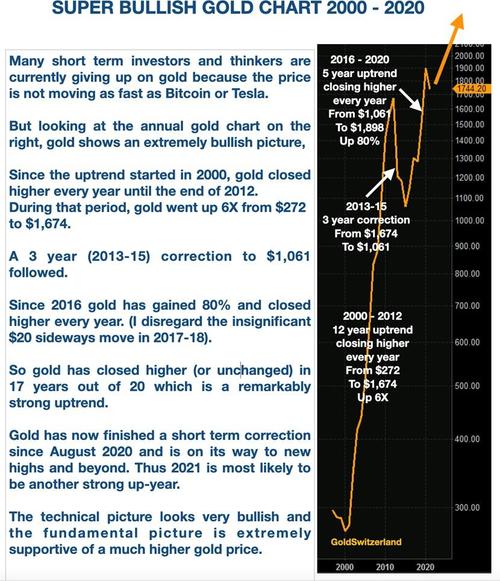

L'aumento dell'oro dal 2000 non riflette in alcun modo la massiccia stampa di denaro che abbiamo visto in questo secolo.

Tuttavia, come mostra il grafico sottostante, l'oro è all'inizio di un trend rialzista molto forte che deve fare molta strada sia nel tempo che nel prezzo.

Gli investitori hanno la seguente scelta:

O seguono il crollo imminente di attività bolla come azioni, proprietà e obbligazioni fino al fondo, che probabilmente sarà inferiore del 75-95% in termini reali (misurato in oro).

Oppure proteggono la loro ricchezza in metalli preziosi fisici, immagazzinati al di fuori di un sistema finanziario fratturato.

Come sempre, la storia dà la risposta su quale strada prendere.

Scritto da Egon von Greyerz tramite GoldSwitzerland.com,

Nessun commento:

Posta un commento