Mentre i mercati si avviano al loro canto del cigno, inflazione ovunque, noi continuiamo ad occuparci di cose serie, esplorando i grandi temi macro che nessuno vuole vedere, di cui nessuno vuole sentire parlare.

E’ chiaro a tutti i lettori del blog che il trend secolare in atto è la DEFLAZIONE DA DEBITI..

… l’inflazione, la reflazione o altre amenità simili sono semplici sussulti all’interno di un trend secolare che ha come base la distruzione di ricchezza e di reddito della classe media e l’enorme debito in circolazione utilizzato per speculare o indebitare la classe media.

C’è chi non vuole sentire e chi non vuole capire, c’è chi non conosce la storia e chi non comprende che l’unico motore per rivedere i ruggenti anni venti non sono i mercati ma la classe media, l’INFLAZIONE SALARIALE!

Sul ZERO HEDGE è apparsa una belle sintesi i tutto questo, partendo dal concetto di debito o meglio di prestito, a differenza degli ultimi 10 anni oggi le famiglie si stanno indebitando sempre meno, primo perché non c’è alcuna visibilità futura, secondo perché per indebitarsi ci vuole un minimo reddito.

Sono finiti i tempi in cui le banche regalavano denaro per comprare case che possono solo salire, il livello del debito delle famiglie globale è sceso.

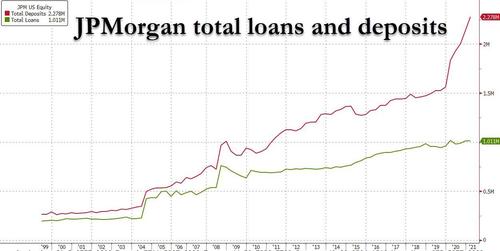

Solo qualche povero ingenuo poteva pensare che i soldi delle banche centrali servissero per aumentare i prestiti alle famiglie, gli ultimi dati di JPMorgan e Bank of America attraverso le trimestrali ci raccontano i banche che diminuiscono i prestiti o nella migliore delle ipotesi restano stabili.

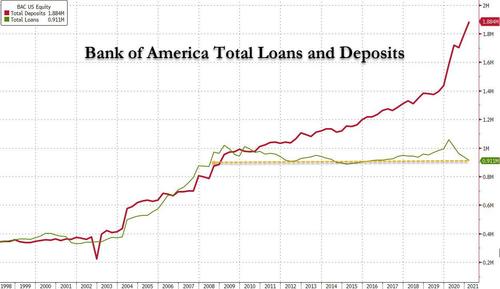

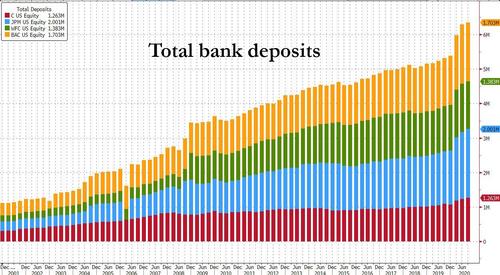

Una divergenza ancora più sbalorditiva tra depositi totali e prestiti emerge alla Bank of America, dove i depositi hanno raggiunto un nuovo massimo storico di $ 1,88 trilioni, anche se i prestiti della banca hanno continuato a ridursi a un ritmo allarmante, deleveraging (e deflazionistico )

Stessa cosa per Citigroup …

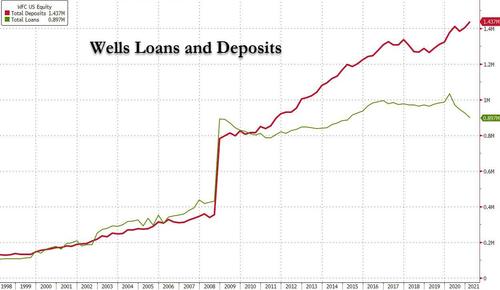

… o addirittura Wells Fargo (che pur essendo stata limitata dalla Fed in materia i prestiti non ha limiti all’aumento dei depositi.

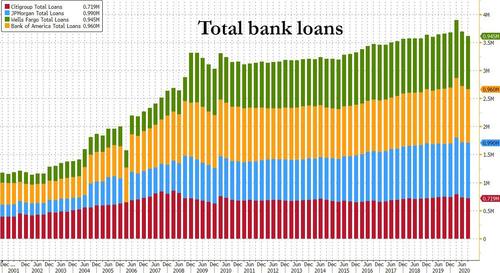

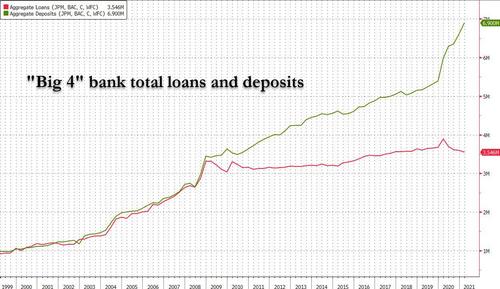

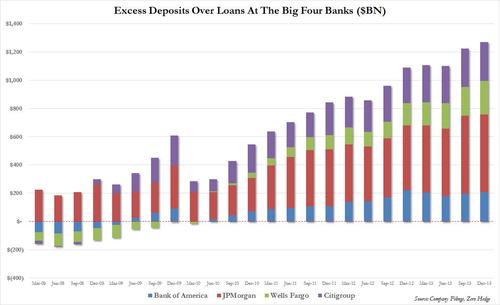

Riassumendo i dati di cui sopra, otteniamo la seguente immagine suddividendo i prestiti totali per le 4 principali banche americane.

Infine, l’aggregazione dei dati delle 4 grandi banche mostra qualcosa di sorprendente: non c’è stata alcuna crescita dei prestiti dalla crisi finanziaria globale, mentre i depositi totali sono raddoppiati!

Una cosa che ora è fuori discussione: ora ci sono molti più depositi che prestiti nel sistema bancario statunitense.

Davvero pensate che ci sarà inflazione, un boom dei consumi?

Lasciate perdere la MMT di cui parla l’articolo, Zero Hedge è una buon fonte ma solo se si è in grado di ragionare con il proprio cervello, usare le notizie per comprendere e non per farsi influenzare.

Nell’articolo come sempre si paventa un boom dell’inflazione per la ripresa dei prestiti, probabilmente non hanno presente cosa è successo in Giappone in TRENTA ANNI o non lo vogliono sapere.

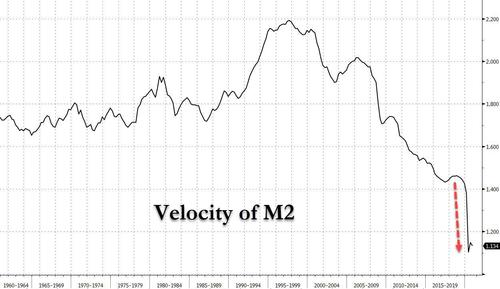

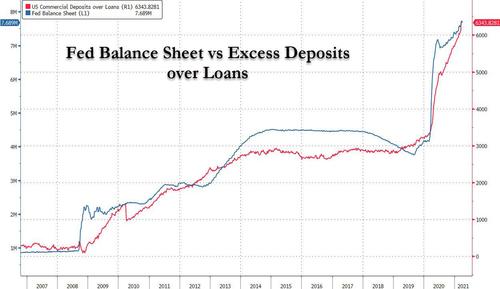

Tutto ciò… spiega anche perché anche se la Fed ha pompato trilioni di riserve nelle banche, che per trasformazione sono finite come depositi sui bilanci bancari, la velocità del denaro M2 è precipitata al minimo storico (e presto scenderà al di sotto del valore frazionario). singolarità del sistema di riserva di 1,0x ), poiché la domanda di prestiti non è abbastanza vicina da compensare la creazione di depositi forzati da parte della Fed che incidentalmente finisce non nell’economia ma nei mercati dei capitali, con conseguente ampia deflazione compensata dall’iperinflazione dei prezzi delle attività.

Peccato che non compensa nulla, solo l’immaginazione!

Quella che loro chiamano battuta degli analisti i JPMorgan in realtà è la verità…

“Una ripetizione prolungata debolezza dei prestiti bancari nel periodo post Lehman metterebbe in dubbio l’idea di un impulso di inflazione sostenuto nei prossimi anni. Agirebbe anche da freno per l’offerta di moneta e la creazione di liquidità in futuro, riducendo un fattore chiave di prezzi degli asset “.

La minacciosa conclusione di JPMorgan, ” se la prolungata debolezza del periodo post Lehman nei prestiti bancari si ripeterà nell’attuale ciclo post virus sarà fondamentale per determinare sia il quadro dell’inflazione che quello della liquidità a lungo termine. Finora la traiettoria del prestito bancario mostra più somiglianze che differenze rispetto al periodo successivo alla crisi di Lehman “.

Elementare Watson, se la storia ti racconta, 800 anni di storia, che ci vogliono da un minimo di 30 anni ad un massimo di 47 anni per provare ad uscire da una deflazione da debiti, tu cosa fai?

Scommetti sull’inflazione? Auguri!

Ricordo a tutti coloro che avessero bisogno, che ICEBERGFINANZA è anche consulenza a 360 gradi, in mezzo a questa tempesta perfetta.

Cliccando sul link qui sotto e mandando una mail a icebergfinanza@gmail.com è possibile avere una consulenza strategica sui possibili sviluppi macroeconomici e finanziari dei prossimi mesi, oltre a ricevere i nostri manoscritti. Buona giornata Andrea

Fonte: qui

"Incredibile divergenza": i dati bancari più recenti rivelano che qualcosa si è interrotto in modo terminale nel sistema finanziario

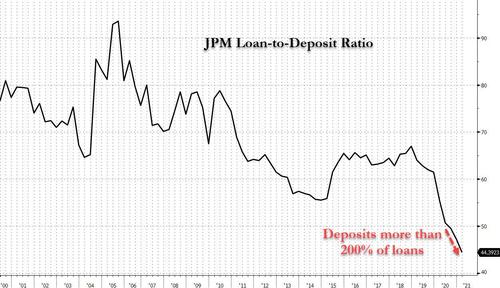

C'è stata una notevole rivelazione nell'ultimo rapporto sugli utili di JPMorgan : la più grande banca statunitense - un'entità che storicamente è stata meglio conosciuta per aver concesso prestiti alla popolazione più ampia - ha riferito che nel primo trimestre i suoi depositi totali sono aumentati di un enorme 24% a / a e in aumento del 6% rispetto al quarto trimestre, a $ 2.278 trilioni, mentre l'importo totale dei prestiti emessi dalla banca è rimasto praticamente invariato in sequenza a $ 1.011 trilioni e in calo del 4% rispetto a un anno fa.

In altre parole, per la prima volta nella sua storia, JPM aveva il 100% in più di depositi rispetto ai prestiti o, inversamente, il rapporto tra prestiti e depositi è sceso sotto il 50% per il terzo trimestre consecutivo dopo essere precipitato all'indomani della pandemia:

Una divergenza ancora più sbalorditiva tra depositi totali e prestiti emerge alla Bank of America, dove i depositi hanno raggiunto un nuovo massimo storico di $ 1,88 trilioni, anche se i prestiti della banca hanno continuato a ridursi a un ritmo allarmante, deleveraging (e deflazionistico ) e sono ora a $ 911 miliardi, al di sotto del loro livello durante la grande crisi finanziaria: in altre parole, sono stati 12 anni con una crescita dei prestiti pari a zero alla Bank of America !

Niente di meglio in nessuno dei due Citigroup ...

... o addirittura Wells Fargo (che pur essendo stato limitato dalla Fed in quanti prestiti può emettere, a quanto pare non ha avuto limiti su quanti depositi può raccogliere):

Riassumendo i dati di cui sopra, otteniamo la seguente immagine suddividendo i prestiti totali per banca Big-4:

E depositi totali.

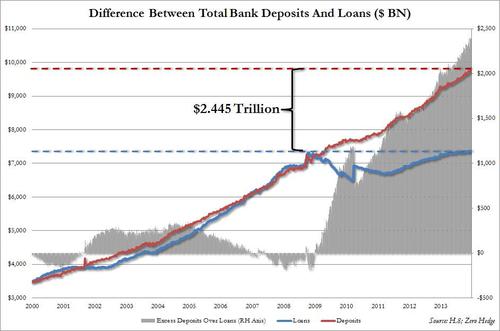

Infine, l'aggregazione dei dati delle 4 grandi banche mostra qualcosa di sorprendente: non c'è stata alcuna crescita dei prestiti dalla crisi finanziaria globale, mentre i depositi totali sono raddoppiati!

Ci sono due importanti implicazioni che si dovrebbero trarre dal crollo del rapporto prestiti / depositi. Il primo, più superficiale, è che questo rapporto è una metrica attentamente osservata che misura quanto sta prestando una banca rispetto alla sua capacità di prestare.

La seconda, e molto più profonda, è probabilmente la domanda più fondamentale nel moderno sistema bancario a riserva frazionaria: cosa viene prima, prestiti o depositi, in altre parole le banche private e commerciali creano la moneta in circolazione (prestandola prima) o la banca centrale è responsabile della creazione di moneta?

Una cosa che ora è fuori discussione: ora ci sono molti più depositi che prestiti nel sistema bancario statunitense.

Questo è un problema perché la maggior parte dei monetaristi convenzionali sosterrà che i prestiti vengono sempre prima, e solo allora le banche ricevono depositi.

C'è di peggio: come tutti ora sanno, viviamo in un mondo MMT in cui la Fed e il Tesoro si sono fusi e dove uno sostanzialmente monetizza ciò che l'altro ha da vendere. E poiché il mondo degli arcobaleni e degli unicorni di MMT afferma che non c'è nulla di cui preoccuparsi da tale monetizzazione del debito, anche economisti rispettati sono stati trascinati in questa assoluta idiozia e stanno esortando gli Stati Uniti a emettere più debito possibile (con Biden amministrazione lieta di obbligare).

C'è solo un problema: a partire da questo momento, il principio fondamentale della MMT non è più applicabile. Come promemoria, secondo la MMT i prestiti creano depositi non il contrario, e questa teoria socialista del crackpot afferma inoltre che i saldi di riserva non hanno nulla a che fare con questo: fanno parte del sistema bancario che garantisce la stabilità finanziaria. Non ci credi? Guarda il video seguente di uno dei sacerdoti della MMT, Warrn Mosler, che spiega come "i prestiti creano depositi".

Solo ... chiaramente non è più così, ei dati empirici mostrati sopra rendono palesemente ovvio che la teoria fondamentale e ancorante della MMT su cui sono costruite tutte le sue ridicole teorie è falsa, con enormi conseguenze per un mondo che ha gettato le sue futuro in un mondo prescritto da detta teoria del pazzoide.

I recenti dati sui prestiti e sui depositi significano anche che il processo convenzionale di creazione di depositi tramite prestiti è terminato.

In effetti, è proprio il caso dell'anello mancante - il rullo di tamburi - la Fed, come abbiamo spiegato fin dall'inizio, nel 2014 . Ecco la battuta finale di ciò che abbiamo detto allora, quando abbiamo fatto un'analisi simile osservando quello che era già un importo record di depositi in eccesso sui prestiti:

... come appare il disallineamento record tra depositi e prestiti? Ebbene, per le 4 grandi banche statunitensi, JPM, Wells, BofA e Citi appare come segue.

Ciò che il grafico sopra mostra semplicemente è la ripartizione nella serie Excess Deposit over Loan, che è mostrata nel grafico sottostante, che traccia la variazione storica dei prestiti e dei depositi delle banche commerciali. Ciò che è immediatamente ovvio è che mentre prestiti e depositi si sono mossi di pari passo per la maggior parte della storia, a partire dal crollo della creazione di prestiti Lehman è stata praticamente inesistente (i prestiti totali sono ora ai livelli visti al momento del crollo di Lehman) mentre i depositi sono saliti a circa $ 10 trilioni. È qui che le riserve in eccesso della Fed sono scomparse: il delta tra i due è quasi esattamente l'ammontare totale delle riserve immesse dalla Fed dalla crisi di Lehman.

Allora cosa significa tutto questo? In poche parole, con la Fed che sta riducendo il QE e la formazione dei depositi in rallentamento, le banche non avranno altra scelta che emettere prestiti per compensare la mancanza di iniezione di denaro esterno da parte della Fed. In altre parole, mentre i "depositi" bancari hanno già sperimentato il beneficio dell '"inflazione futura" e lo hanno manifestato nel mercato azionario, ora è il turno dell'asset corrispondente di recuperare. Il che significa anche che mentre la crescita dei "depositi" (cioè le riserve parcheggiate) in futuro rallenterà fino a ridursi, le banche non avranno altra scelta che inondare il paese con $ 2,5 trilioni di prestiti, o un terzo dei prestiti attualmente in essere, solo per recuperare il vantaggio offerto dalla Fed!

È questa creazione di prestiti che farà ripartire il denaro e il flusso verso l'economia, determinando la crescita attesa da tempo. È anche questa creazione di prestito che significa che le banche non speculeranno più come prop trader con la liquidità in eccesso, ma torneranno alle loro radici come prestatori. Ancora più importante, una volta che le banche avvieranno questo sforzo di prestito all'ingrosso, sarà allora e solo allora che la vera inflazione perniciosa derivante da ciò che la Fed ha fatto negli ultimi 5 anni, finalmente rialzerà la sua brutta testa .

Non sorprende inoltre nessuno che l'aggiornamento del grafico che abbiamo mostrato per la prima volta nel 2014 spieghi correttamente la realtà odierna, cosa che MMT è completamente incapace di fare: come mostrato di seguito, l'eccesso di depositi sui prestiti è interamente guidato dai trilioni di riserve pompate dalla Fed!

Quanto sopra spiega anche perché anche se la Fed ha pompato trilioni di riserve nelle banche, che per trasformazione sono finite come depositi sui bilanci bancari, la velocità del denaro M2 è precipitata al minimo storico (e presto scenderà al di sotto del valore frazionario). singolarità del sistema di riserva di 1,0x ), poiché la domanda di prestiti non è abbastanza vicina da compensare la creazione di depositi forzati da parte della Fed, che incidentalmente finisce non nell'economia ma nei mercati dei capitali, determinando un'ampia deflazione compensata dall'iperinflazione dei prezzi delle attività.

Un ultimo motivo per cui questi dati sono assolutamente critici: in un mondo in cui l'argomento quotidiano dominante è se gli Stati Uniti stiano affrontando la deflazione o l'inflazione e dove molti si sono convinti che stiamo affrontando un aumento dei prezzi, la continua distruzione dei prestiti riguarda il cosa più deflazionistica possibile. Ma non crederci sulla parola: ecco un estratto dall'ultimo rapporto "Flussi e liquidità" dello stratega di JPMorgan Nick Panigirtzoglou intitolato " La sfida del prestito bancario debole"in cui conferma tutte le osservazioni di cui sopra, e scrive che" una caratteristica comune dei rapporti sugli utili delle banche statunitensi di questa settimana è stata la debolezza nella crescita dei prestiti. In effetti, i dati settimanali dal comunicato H8 della Fed mostrano che il ritmo dei prestiti bancari statunitensi rimane in territorio negativo, mostrando una debolezza persistente dalla scorsa estate "

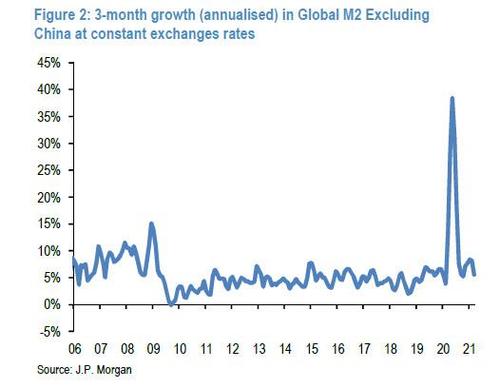

Questa persistente debolezza, scrive Panigirtzoglou, "ha seguito un picco temporaneo dei prestiti bancari durante il secondo trimestre del 2020, immediatamente dopo lo scoppio della crisi del virus, e ricorda la traiettoria dei prestiti bancari statunitensi dopo la crisi di Lehman. Dopo un picco temporaneo subito dopo la crisi di Lehman, spinto da aziende e consumatori che attingono alle linee di credito bancarie, il ritmo dei prestiti bancari statunitensi è rimasto in gran parte in territorio negativo fino alla metà del 2011. Sebbene sia entrato in territorio positivo dopo il 2011, il ritmo dei prestiti bancari statunitensi è rimasto significativamente al di sotto del pre-Lehman livelli di crisi, una caratteristica importante della tesi della stagnazione secolare ".

Il dato JPM ammette quindi che resta da vedere "se la prolungata debolezza dei prestiti bancari nel periodo Lehman si sarebbe ripetuta nell'attuale ciclo post virus" sebbene ciò che è probabile che accada "è che la traiettoria futura del prestito bancario sarebbe essere importante nel determinare sia il quadro dell'inflazione che quello della liquidità a lungo termine ".

E la battuta finale di JPM:

"Una ripetizione della prolungata debolezza dei prestiti bancari nel periodo post Lehman metterebbe in dubbio l'idea di un impulso di inflazione sostenuto nei prossimi anni. Agirebbe anche da freno per l'offerta di moneta e la creazione di liquidità in futuro, riducendo un fattore chiave di prezzi degli asset ".

In effetti, il grafico successivo mostra che la creazione di denaro si è già normalizzata dal ritmo torrido della prima metà del 2020.

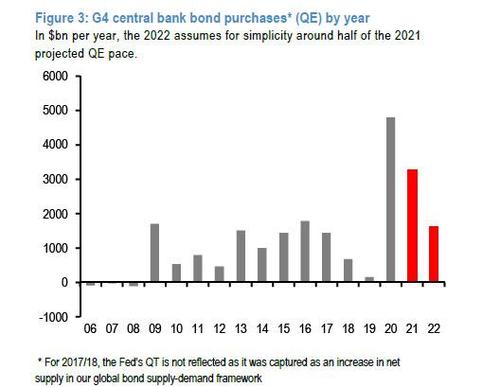

Guardando al futuro, la banca centrale si ridurrà nel 2022 o ogni volta che arriverà ...

.. probabilmente indurrebbe un ulteriore rallentamento della creazione di moneta nei prossimi anni secondo JPM, a meno che il prestito bancario non migliori, evitando la prolungata debolezza del periodo post Lehman.

L'inquietante conclusione di JPMorgan, " se la prolungata debolezza del periodo post Lehman nei prestiti bancari si ripeta nell'attuale ciclo post virus sarà fondamentale per determinare sia il quadro dell'inflazione che quello della liquidità a lungo termine. Finora la traiettoria del prestito bancario mostra più somiglianze differenze rispetto al periodo successivo alla crisi di Lehman ". Fonte: qui

Nessun commento:

Posta un commento