Questo articolo descrive come la Cina può sfuggire al destino di un crollo del dollaro legando lo yuan all'oro. Non c'è dubbio che abbia accesso a oro sufficiente. Attualmente, il suo interesse è quello di preservare il dollaro, non di distruggerlo, perché è il principale mezzo di protezione degli interessi stranieri cinesi.

Inoltre, un ritorno alla moneta sana richiede alla Cina di invertire il suo interventismo sotto Xi, tornando alla visione originale di Deng Xiaoping. I soldi sani possono durare solo se le relazioni tra lo stato e l'economia in generale sono affrontate correttamente.

Di tutte le principali economie, la Cina è nella posizione migliore per implementare una soluzione di denaro solido. Al momento sembra improbabile che siano necessarie le riforme necessarie; ma un collasso generale del regime monetario fiat globale offre l'opportunità di rivalutazione e cambiamento.

introduzione

In Insight della scorsa settimana ho esaminato la posizione del dollaro USA, date le attuali politiche monetarie della Fed, e ho concluso che il dollaro della Fed diventerà probabilmente senza valore entro la fine di quest'anno. Le conseguenze per le altre principali valute - l'euro, lo yen e la sterlina - sono che potrebbero cadere con il dollaro. Questo perché adottano le stesse politiche monetarie, gli stessi errori macroeconomici e attraverso le riunioni della Banca dei regolamenti internazionali, le riunioni del G7 e del G20 accettano di continuare a essere vincolate da politiche comuni. Mentre l'intenzione è per tutti di sopravvivere lavorando insieme, invece assicura che affondino tutti insieme.

Le nazioni anticonformiste sono la Russia e la Cina. La Russia sta ovviamente lavorando per proteggere la sua valuta con l'oro - non ci sono controversie lì. La posizione della Cina è più complessa. La sua leadership si basa sull'inflazione del credito bancario attraverso le banche di proprietà statale per finanziare i suoi piani infrastrutturali, nonché nel finanziamento del massiccio sollevamento di cui la sua economia del settore privato non finanziario ha goduto dal 1980. Tuttavia, ha fatto delle mosse aggressive per garantirla la popolazione possiede oro fisico e ha investito nella produzione mineraria, rendendola di gran lunga il più grande produttore nazionale, garantendo praticamente che l'oro non lasci la Cina continentale.

Avendo più o meno acquisito il controllo sul mercato fisico del mondo, la Cina è la più grande accaparratrice di oro del pianeta. Sembra comprendere l'importanza dell'oro per la stabilità monetaria mentre allo stesso tempo gioca ai giochi neo-keynesiani occidentali.

L'oro cinese

L'aspetto più controverso dei miei precedenti commenti sulla proprietà dell'oro in Cina riguarda il livello di lingotti non dichiarati. Ma la strategia è sempre stata chiara. Nel 1983 la Banca Popolare ricevette un mandato monopolistico dal Partito Comunista per gestire l'acquisizione da parte dello stato di oro e argento, mentre la proprietà privata rimase vietata. Ciò corrispondeva al monopolio della Peoples Bank nella gestione delle negoziazioni in valuta estera, confermando che almeno nel 1983 la leadership e i suoi consulenti consideravano l'oro e l'argento principalmente denaro.

Sono trascorsi diciannove anni prima che la Banca del Popolo aprisse il Shanghai Gold Exchange, consentendo per la prima volta ai membri del grande pubblico di acquistare e ricevere oro e argento. A seguito di campagne pubblicitarie, il mercato dei gioielli in oro 24 carati è esploso e, insieme all'oro da investimento, dal 2002 i prelievi dalle casse della SGE sono stati di circa 17.500 tonnellate, ammesso che non sono stati adeguati per i rottami reinviati per la raffinazione. Per essere coerenti con le politiche sull'oro dopo l'apertura della SGE, quei diciannove anni devono essere stati utilizzati dalla Cina per acquisire quantità significative di lingotti non dichiarati. Ma altri analisti ritengono che il pubblico abbia detenuto un po 'di oro illegalmente anche prima del 2002, quindi circa 17.000 tonnellate al netto di rottami per proprietà privata sembrano giuste.

L'opportunità per lo stato di costruire una riserva di lingotti prima del 2002 era lì. In seguito al mercato toro, culminato il 21 gennaio 1980, l'oro è entrato in un mercato ribassista di 19 anni portandolo da $ 850 nella correzione di quel pomeriggio a un minimo di $ 256,8 nel luglio 1999. Ma a gennaio 2002, l'oro era ancora sul pavimento sotto $ 280. E c'erano venditori importanti: il disinvestimento del portafoglio da parte delle banche svizzere, i maggiori depositari privati a quel tempo, non le lasciava praticamente senza oro. [i] Le banche centrali e le fonti ufficiali hanno ridotto le loro disponibilità di oro monetario di 3.450 tonnellate, ma soprattutto il loro leasing di oro ha fornito sul mercato circa 10.000-16.000 tonnellate (Veneroso, 2005).

Nel frattempo, la domanda è stata assorbita dall'espansione dei mercati dei derivati, principalmente LBMA forward e futures Comex. In tutti quegli anni la produzione globale di mine ha aggiunto 43.800 tonnellate. Varie parti devono aver assorbito l'oro non assorbito dai gioielli, che probabilmente rappresentavano circa 25.000 tonnellate.

La politica americana era di cancellare la storia monetaria negando all'oro di avere un ruolo monetario e di essere sostituita dal dollaro senza riserva della Fed come valuta di riserva di tutti. Una nuova generazione di arabi istruiti ad Harvard andò con i neo-keynesiani, preferendo le azioni all'oro, il contrario di quello dei loro antenati che non amavano le attività finanziarie, comprese le valute degli stranieri. Ma questi furono anche gli anni formativi per l'adozione del capitalismo da parte della Cina.

La leadership cinese, che ha un alto grado di controllo sulla sua popolazione, è data alla pianificazione a lungo termine sotto forma di piani quinquennali con obiettivi di fondo a più lungo termine. È inconcepibile che questi piani avrebbero omesso una strategia per l'oro, soprattutto da quando sono state messe in atto normative che conferiscono alla Banca Popolare il mandato di costituire riserve nazionali.

Dati tutti i rapporti di cambio della Peoples Bank, la gestione degli investimenti interni negli anni ottanta e le crescenti esportazioni negli anni novanta, avrebbe potuto facilmente accumulare 20.000 tonnellate di oro a prezzi contemporanei, che rappresentano circa il 10% dei flussi di valuta estera attraverso i banchi commerciali della banca . La segretezza tradizionale nei mercati dell'oro avrebbe fornito copertura. Tutto ciò che la Banca Popolare doveva fare era acquisire una media di 1.000 tonnellate all'anno, il che, dati i flussi di lingotti e le dinamiche di mercato nel grande mercato degli orsi d'oro sarebbe stato realizzabile senza attirare l'attenzione.

È solo sulla base di questa comprensione che possiamo applicare una figura di palla da 20.000 tonnellate all'inconoscibile. E dal 2002, la Cina ha continuato a importare oro oltre alle sue crescenti scorte minerarie per garantire che anche la sua popolazione finisse con quantità significative di oro. Che sia intenzionale o no, la leadership ha assicurato che grandi quantità di oro a 24 carati sono in circolazione pubblica, il che è importante nel caso in cui venga implementato il sostegno all'oro per la valuta cinese.

In caso di un collasso generale della valuta fiat, molte nazioni hanno oro a sufficienza per operare uno standard di cambio dell'oro, certamente a prezzi dell'oro più alti di quelli che prevalgono oggi. Non è questo il problema. Nel governo, nelle tesorerie e nelle banche centrali, ci sono pochissimi che capiscono l'economia propriamente venduta, interamente venduta sulla macroeconomia neo-keynesiana. La macroeconomia neo-keynesiana è un sistema di credenze infondato sulla realtà e il loro Zeus, o Giove, è l'inflazione. I loro dei minori devono tutti fedeltà a questa direttiva imperativa. Prima di poter introdurre denaro sano, devono essere spazzati via dalle tempie.

Il culto cinese dell'inflazione è meno radicato a livello istituzionale e dovrebbe essere più facile da rovesciare, soprattutto perché la filosofia marxista prevede la fine del capitalismo, che oggi si manifesterebbe nel crollo delle valute dei capitalisti. La capacità dei cinesi di sfuggire ai destini monetari occidentali è in teoria ancora lì.

L'interesse della Cina per il dollaro

Con tutto il suo oro, monetizzandolo la Cina potrebbe uccidere il dollaro domani. Indubbiamente, questa opzione finanziariamente nucleare è diventata lo sfondo della sua strategia nella guerra commerciale e finanziaria in corso contro l'America. Ma l'idea che usando questo indubbio potere sul dollaro la Cina ottenga una semplice vittoria se attraverso le sue azioni il dollaro viene distrutto sottostà a una situazione più complessa. Non è nell'interesse della Cina su molti livelli, anche perché la sua proprietà di dollari è di circa 3,4 trilioni di dollari, di cui solo 1,5 trilioni di dollari sono investiti in titoli del Tesoro, agenzie, società e debito a breve termine negli Stati Uniti. Il saldo viene attivamente utilizzato nel finanziamento dei prestiti ai fornitori di materie prime cinesi, a coloro che sono coinvolti nelle iniziative di cintura e strada e in altri Stati con i quali la Cina desidera acquisire influenza.

Distruggi il dollaro e anche il peso della Cina nel mondo viene distrutto, perché solo una piccola parte dell'influenza del prestito cinese è nel renminbi. In tal senso, se il dollaro crolla, l'America ottiene un vantaggio geopolitico sulla Cina, i suoi mezzi di influenza internazionale vengono paralizzati. La leadership cinese sarà profondamente consapevole delle conseguenze della fine del dollaro e quindi non farà nulla per incoraggiarlo. In effetti, se il dollaro inizia il suo crollo negli scambi con l'estero, potremmo trovare la Cina che chiama sempre più la Fed sulle sue politiche inflazionistiche. Ma poi il problema della Fed è e continuerà ad essere l'incapacità di fermare la sua dipendenza da inflazione illimitata.

Sfortunatamente, nella sceneggiatura è inserita una crisi bancaria, che avrà effetti fondamentali su tutte le valute legali, alcune più di altre. E poiché il sistema bancario internazionale è in gran parte un affare di dollari, dopo una breve pausa le conseguenze sono destinate a pesare pesantemente su di essa come valuta di riserva. Questo svolgimento del ciclo del credito è una Categoria 5 rispetto alla Categoria 2 o 3. del 2008-2009 È solo dopo un tale cataclisma che la Cina non avrà alcuna alternativa all'abbandono di tutti i tentativi di sostenere il dollaro e i suoi mezzi per acquistare influenza all'estero. La Cina dovrà quindi assicurarsi la propria valuta.

Richiederà un ritorno al sostegno dell'oro - l'opzione nucleare finora evitata. Mentre il costo cancellerà trilioni di dollari e i suoi mezzi per garantire l'influenza all'estero, ci sarà un vuoto monetario da colmare. E un risarcimento si troverà in un aumento del valore delle scorte di lingotti dichiarate e non dichiarate della Cina, nonché nell'arricchimento della sua popolazione che detiene oro.

Stabilire una moneta solida

Per apprezzare ciò che è vitale affinché una valuta sia solida, devono essere soddisfatte determinate condizioni. Queste sono le tre regole di base immutabili per una valuta sostenuta da oro, a cui bisogna obbedire:

La valuta dello stato deve essere un sostituto dell'oro responsabile; vale a dire che ogni unità di espansione valutaria deve essere pienamente supportata dall'oro al tasso di cambio fisso.

Deve essere liberamente convertibile in oro fisico su richiesta di tutti.

Deve essere liberamente convertibile per il regolamento di transazioni interne, importazioni ed esportazioni.

A questi possiamo aggiungere un addendum, ovvero riformare il sistema bancario in modo tale che non vi sia espansione del credito bancario non garantito.

Se i cinesi obbedissero a queste regole alla lettera, non solo la loro valuta sostenuta dall'oro avrebbe portato a un salto di qualità nello sviluppo della propria economia, ma dato l'indubbio potere economico della Cina lo yuan sarebbe stato accettato come valuta straniera preferita dalla maggior parte del mondo e incoraggerebbe le altre nazioni ad adottare standard di cambio dell'oro simili.

La prova si trova in una nazione di dieci milioni che duecento anni fa in meno di un secolo ha dominato la tecnologia e il commercio internazionale, ha visto la sua popolazione triplicare con la diffusione della prosperità e l'aspettativa di vita aumentata, ha incoraggiato altre nazioni ad adottare standard d'oro e Il 1914 aveva costruito a galla oltre l'80% delle spedizioni mondiali. Quella piccola nazione era il Regno Unito. Basti pensare al potenziale se la Cina ripetesse l'esercizio.

I soldi sani funzionano meglio con i mercati liberi

Gli impedimenti all'attuazione delle regole in materia di moneta sonora sopra definite sono tuttavia sostanziali. Richiede che le relazioni tra lo stato e il suo popolo siano fondamentalmente riformate e, invece del controllo statale, deve essere adottata una filosofia laissez-faire. L'intero punto alla base del denaro solido è quello di rimuoverlo dal controllo statale in modo da rimuovere la tentazione per l'inflazione, che sta portando visibilmente alla distruzione dell'attuale sistema monetario globale.

Il denaro che le persone usano per il loro consumo attuale e differito è giustamente affare loro, e non di quello statale. Questo è il motivo per cui ogni volta che lo stato prende il controllo del denaro lontano dalla sua gente, alla fine fallisce, e la funzione monetaria ritorna ai metalli di cui le persone si fidano attraverso i millenni. Oggi affrontiamo non meno di questa trasformazione, il ritorno al denaro dei popoli e la distruzione delle valute fiat degli statisti.

Tra le economie significative del mondo, la Cina sembra essere in grado di pianificare la riforma monetaria. Anche così, non sarà facile e richiederà il completamento della nuova mentalità capitalista introdotta coraggiosamente da Deng Xiaoping. Invece, sotto il presidente Xi, la Cina si è allontanata dalla visione di Deng verso la repressione interna e l'aumento del controllo statale. Deve riconoscere che la pianificazione centrale in Cina ha avuto i suoi giorni ed è tempo di dare alla sua popolazione la sua libertà economica.

Se solo fosse in grado di riconoscerlo, l'interesse acquisito di Xi ora sta in quella direzione. Non sarà facile e non c'è certezza che coglierà l'occasione. Ma se decide di farlo, richiede di affrontare i seguenti problemi.

Lo stato e l'economia

Essere un peso su di esso. lo stato deve ridurre il proprio ruolo nell'economia al minimo indispensabile per assorbire meno del 20% del PIL, preferibilmente anche meno del 10%. Il welfarismo deve essere abbandonato, o almeno ridotto fino a quando il suo onere finanziario per lo stato è minimo. A questo proposito, la Cina è in una posizione migliore rispetto alle economie avanzate più mature. La Banca mondiale stima che la spesa pubblica cinese nel 2018 sia stata del 14,7% del PIL, rispetto al 34% degli Stati Uniti.

La Cina ha ottenuto ottimi risultati in questo senso.

Funzioni dello stato da limitare

In un'economia di libero mercato con denaro contante, le funzioni statali di base sono di stabilire e amministrare le leggi per garantire la certezza dei contratti, fornire la difesa nazionale e la legge e l'ordine nazionali. La Cina discrimina le sue leggi, è territorialmente ambiziosa nei confronti di Taiwan e del Mar Cinese Meridionale e la polizia interna è opprimente. Non vi è alcun segno di cambiamento in questo senso, che influisce negativamente sulle relazioni internazionali. Se la Cina abbandonasse le sue richieste a Taiwan e rispettasse l'indipendenza di Hong Kong, le relazioni internazionali migliorerebbero immediatamente. La persecuzione degli uiguri è indicativa di una forte risposta statalista alla minaccia del terrorismo musulmano. Sotto questi aspetti, la Cina segna male e in un nuovo regime di moneta sonora otterrebbe un'influenza significativa con i suoi partner commerciali se questi atteggiamenti fossero riformati.

Il mercantilismo deve essere abbandonato

La Cina adotta un approccio mercantilista alla gestione economica, che, unito a un pugno di ferro sul controllo della popolazione, ha avuto alcuni successi. Ma è una cosa per un governo in riforma prendere una popolazione impoverita e fornire un quadro e uno stimolo monetario per sollevarla dalla povertà e un'altra per continuare il processo. Nel caso della Cina, tutto era meglio di Mao e Deng colse l'occasione.

Nelle sue fasi iniziali un approccio mercantilista può avere obiettivi ovvi, il che porta al dispiegamento di capitale nazionale con effetto. Ma essendo basato sull'espansione monetaria, anche allora il capitale viene allocato erroneamente attraverso la distorsione monetaria, che diventa evidente solo in seguito. Come una politica statale continua, porta infine a tribolazioni e inefficienze sostanziali, e la Cina ha avuto la sua parte di queste.

L'errore è considerare lo stato capace di essere fondamentalmente motivato dal profitto. Un precedente fuorviante per i mercantilisti era la East India Company, che gestiva l'India come feudo fino all'ammutinamento indiano. Ma quella era una società incaricata di produrre profitti per gli azionisti.

Un governo è necessariamente una burocrazia, non adatta a un ruolo imprenditoriale. La Cina dovrà affrontare il rapporto tra lo stato e il suo ruolo nell'economia se un gold standard per lo yuan deve essere accettato liberamente attraverso la fiducia e il commercio e per il massimo beneficio della sua economia. In tutta onestà, la Cina sta abbandonando il supporto per le aziende di zombi, ma cerca ancora di scegliere i vincitori, quindi è quasi neutrale.

La regolamentazione deve essere abbandonata, consentendo al pubblico di stabilire i parametri della propria domanda.

Originariamente il mezzo di controllo adottato dai governi fascisti, l'ampia regolamentazione delle attività economiche è diventato lo standard delle moderne politiche governative. Il presupposto è che il consumatore deve essere protetto da uomini d'affari avari. Il risultato è il clientelismo.

Invece di soffrire per il clientelismo occidentale, la Cina promuove le imprese su una base puramente nazionalistica, una politica che ora è fallita in un mondo clientelare. L'esclusione della tecnologia americana dal piano strategico cinese "Made in China 2025" ha intensificato l'ostilità americana e sta minando gli affari internazionali della tecnologia cinese. Ciò non sarebbe accaduto se la Cina avesse avuto una politica non interventista nei confronti del suo mercato interno. Questo deve cambiare.

Il settore bancario deve essere riformato

Il tallone d'Achille del sistema bancario occidentale è la questione fraudolenta del credito bancario, che non differisce sostanzialmente dall'inflazione della banca centrale. Anche ai tempi del gold standard, l'espansione del credito bancario ha aumentato la valuta in circolazione senza essere sostenuta dall'oro. C'erano, in effetti, due tipi di valuta; sostituti dell'oro pienamente garantiti e valuta fiat il prodotto del credito bancario non garantito, ma indistinguibili l'uno dall'altro in circolazione.

L'espansione e le successive contrazioni del credito bancario hanno creato un ciclo distruttivo di prestiti bancari, in particolare in seguito al Bank Charter Act del 1844 in diritto inglese, che ha fissato il successivo standard internazionale. Questo deve essere fermato. Nel caso della Cina, la maggior parte delle attività bancarie è fornita da banche di proprietà statale, quindi se lo stato è determinato a mantenere un buon yuan dovrebbe presentare poche difficoltà nell'eliminazione dell'espansione del credito bancario.

La fornitura di capitale monetario deve essere sostenuta da risparmi e spetta al mercato stabilire un equilibrio tra consumo immediato e suo differimento. E qui, la Cina è nella fortunata posizione di avere una forte cultura del risparmio, a differenza degli Stati Uniti e del Regno Unito insieme alla maggior parte dei membri della zona euro, dove dopo aver permesso il risparmio del credito al consumo difficilmente esiste.

Accumulazione della ricchezza privata da abbracciare

La sostituzione dell'espansione del credito bancario senza garanzia con un vero risparmio come fonte di capitale di investimento richiede allo stato di avere una visione positiva dell'accumulazione della ricchezza del settore privato. Essendo una giovane economia moderna, a questo proposito la Cina è in una posizione migliore rispetto alle nazioni con economie più mature e un socialismo radicato, dove la ricchezza è considerata una fonte di entrate fiscali moralmente giustificata.

Le aliquote fiscali in progressivo aumento si attenuano contro l'acquisizione di ricchezza e la Cina dovrà riformare il proprio regime di imposta sul reddito a un'aliquota forfettaria. Poiché la spesa pubblica è inferiore al 15% del PIL, con una ragionevole indennità personale un'imposta sul reddito fissa del 20% dovrebbe consentire di eliminare nel tempo un bilancio equilibrato e altre imposte. La spesa statale destinata a un'eventuale aliquota del 10% della spesa pubblica relativa al PIL consentirebbe di ridurre l'aliquota dell'imposta sul reddito e di mantenerla ad un'aliquota del 15% e l'abolizione di tutte le altre imposte.

L'imposta sul reddito dovrebbe essere applicata alla stessa aliquota su tutte le fonti di reddito. Rendere esente da imposte il risparmio è una distorsione del mercato. Il dopoguerra in Giappone e Germania ha reso facile evitare le tasse sugli interessi di risparmio e le loro economie sono diventate guidate dai risparmi e hanno avuto molto successo. Ma nel caso della Cina, dove esiste già un tasso di risparmio molto elevato, non solo una tale politica non è necessaria, ma porta a squilibri non graditi nel commercio estero che, purché esistano altre valute legali, sono politicamente destabilizzanti a lungo termine.

Denaro digitale

La Cina è quasi certa di essere tentata di adottare un approccio centralizzato alla criptovaluta, un precursore del quale è riferito in fase di sperimentazione al momento. Molti pensano che l'applicazione di questa tecnologia possa trovare un posto in una nuova forma di sostituto dell'oro.

Altri commentatori sospettano che la motivazione della Cina sia quella di mantenere il controllo sulla spesa dei suoi cittadini. In tal caso, sarebbe un errore e in contrasto con l'obiettivo di massimizzare il potenziale economico della nazione a beneficio dei suoi cittadini tornando ai mercati liberi. Tuttavia, la tecnologia di crittografia emessa dallo stato è troppo giovane in questa fase per essere rilevante per l'istituzione riuscita di una valuta sostitutiva dell'oro.

Il ritorno ai soldi sani

Finora, abbiamo stabilito che di tutte le maggiori potenze economiche, la Cina è ben posizionata per adottare uno standard durevole di cambio dell'oro. L'ostacolo più significativo è il maniaco del controllo del Partito Comunista sulla sua gente. Sotto una guida saggia, questo può essere affrontato, più probabilmente durante una crisi monetaria in cui gli obiettivi politici possono essere radicalmente cambiati, che in qualsiasi altro momento.

Altrimenti, la Cina ha riserve di lingotti sufficienti e la proprietà dell'oro è diffusa nella popolazione. L'argento, che è più naturalmente il denaro delle persone, è anche ampiamente disponibile per il conio. Inoltre, vi è motivo di sperare che lo stato non sia fedele all'inflazione macroeconomica neo-keynesiana come lo sono altre nazioni leader.

Abbiamo stabilito che non è nell'interesse geopolitico attuale della Cina introdurre un gold standard che mina o distrugge il dollaro. Per questo motivo, la Cina lo farà solo quando sarà chiaro che il dollaro si trova nelle prime fasi di un inevitabile crollo inflazionistico e il rischio che lo yuan scenda con esso deve essere affrontato con urgenza. Una crisi bancaria sempre più certa, probabilmente nel prossimo mese o giù di lì, e una rivalutazione delle prospettive del dollaro e la trappola del debito dell'aumento dei tassi di interesse lanciati sui governi occidentali probabilmente determineranno i tempi.

Per riuscire a difendere lo yuan dalla crescente crisi monetaria globale, quando viene presa la decisione di andare avanti, è necessario prendere immediatamente i seguenti annunci.

Lo Stato sta trasferendo i suoi lingotti non dichiarati alle riserve monetarie, annunciando una cifra che riteniamo possa superare le 20.000 tonnellate. Allo stesso tempo, annuncia che lo yuan sarà sostenuto dall'oro a partire da una data di definizione, forse un mese dopo, il tasso che sarà determinato dai mercati nel periodo intermedio. Lo scopo è quello di far salire il prezzo dell'oro a un livello adeguato per fissare un tasso di cambio dello yuan.

Dopo la data di definizione, la quantità di yuan in circolazione sarà stabilita dalla domanda del mercato e qualsiasi aumento della quantità sarà interamente sostenuto da riserve auree detenute e assegnate a tale scopo dalla Banca Popolare.

L'annuncio stabilirà inoltre che saranno offerti termini di conversione per tutto il debito pubblico (attualmente circa 40 trilioni di yuan) in un nuovo prestito perpetuo, interessi pagabili a scelta dei titolari in yuan o oro al tasso fisso yuan / oro, che sarà fissato alla data di definizione.

Tutti i possessori di yuan saranno liberi di scambiare i propri yuan con nuove monete d'oro al tasso stabilito alla data di definizione. A tempo debito, anche le monete d'argento a prova di sterline saranno emesse come valuta circolante, il tasso stabilito per garantire la loro continua circolazione.

Tutti i controlli di cambio devono essere rimossi con effetto immediato.

Il ritiro della Cina da tutta la cooperazione internazionale in occasione del G7, delle riunioni del G20, ecc., La gestione valutaria ed economica non è più appropriata.

Eventuali piani di digitalizzazione verranno scartati in quanto non necessari per la circolazione di uno yuan sostenuto dall'oro.

Verrà avviata la consultazione con le banche per introdurre in un periodo adeguato un sistema bancario ristrutturato. L'obiettivo sarà quello di separare l'assunzione di depositi come funzione di custodia dal finanziamento degli investimenti di obbligazioni e azioni su base di agenzia. Fino a quando queste nuove disposizioni non saranno in vigore, l'espansione del credito bancario sarà congelata dopo la quale non esisterà.

I mercati possono quindi impostare un tasso di cambio dell'oro che verrà adottato come tasso di cambio fisso per lo yuan. È probabile che il ritorno di una funzione monetaria all'argento riduca il rapporto oro / argento a 20 o forse meno, e si dovrebbe tenere conto di una relazione stabilita tra oro e argento che potrebbe richiedere un po 'più di tempo per stabilire in modo duraturo. Solo allora le monete d'argento possono tornare in circolazione.

Non ci sono dubbi sul fatto che il passaggio a uno yuan d'oro avrà un profondo effetto sulle restanti valute legali. Come notato sopra, sarà necessario un breve periodo di tempo tra l'annuncio di questi piani e la loro attuazione affinché i mercati si adeguino. È probabile che le valute legali si trovino ad affrontare una pressione al ribasso sul loro potere d'acquisto e che la Cina deve proteggere i propri interessi ritornando a soldi sani e non minando deliberatamente il dollaro.

Il prestito perpetuo consolidato presenta molti vantaggi. Non deve mai essere rimborsato. La cedola, che riflette il tasso di interesse dell'oro e il rischio dell'emittente, potrebbe essere fissata, per esempio, al 2%, e il prezzo di conversione fissato a 50 per 100 oro-yuan nozionale dell'obbligazione. Quelli disposti a sostenere il governo cinese e il suo regime di moneta sana sarebbero ricompensati per il rischio da un rendimento corrente del 4%. Man mano che il rating del governo migliora con il successo del ritorno all'oro, il prezzo salirà alla pari, dando agli investitori in anticipo una solida ricompensa. La creazione di ricchezza per i detentori diventa un solido contributo alla fornitura di capitale per un'economia in progresso.

Altre nazioni, in particolare quelle asiatiche, probabilmente seguiranno la Cina nell'attuazione dei propri standard di scambio di oro e tutte le nazioni dovranno quindi affrontare una scelta netta: si aggrappano ai loro stati sociali e alle loro crescenti difficoltà nel finanziarli, o stabilizzano le loro valute? Se la Cina adotta un adeguato standard di cambio dell'oro, neutralizzerebbe tutta la potenza geopolitica americana, indipendentemente dal fatto che l'America segua l'esempio o meno.

E infine, la Cina dovrebbe smettere di fornire le statistiche amate dai macroeconomisti neo-keynesiani, poiché servono solo a fornire ragioni per l'intervento statale.

Autore di Alasdair Macleod tramite GoldMoney.com

Vuoi parlare di privilegio? Ok, parliamo di privilegio ...

Dopo gli attacchi terroristici dell'11 settembre, quando le nostre privazioni furono definitivamente revocate, e noi entrammo in "una guerra che non sarebbe mai finita nelle nostre vite", Bush II proclamò "Ci odiano a causa delle nostre libertà".

Alcuni critici hanno pensato che fosse un'affermazione quasi priva di senso, mentre il credulone l'ha presa al valore nominale. Incorniciava chiunque perpetrasse gli attacchi come un "altro" disumano che disprezzava la felicità stessa. Era impensabile che qualcuno potesse avere un vero motivo derivato dalla politica estera per farlo, e chiunque suggerisse che una tale quantità fosse di solito perseguitato dal pubblico.

Tuttavia, ho sempre pensato che l'espressione avesse un nocciolo di verità. Se guardavi agli Stati Uniti come a un impero globale , e che le libertà che "odiavano" non erano in realtà quelle da riunire, o adorare o votare, come Bush ha intimato Bush, ma piuttosto quelle in cui l'America ha agito unilateralmente nel suo stesso interesse osservando l'eccezionalismo americano come un tipo di assioma infallibile, quindi Bush sarebbe stato più vicino alla sostanza della questione.

Qui c'era l'egemone del mondo che rivendicava la libertà di rovesciare i governi, la libertà di bombardare o invadere qualsiasi paese di suo gradimento, la libertà di sostenere brutali dittatori, assassinare nemici, interferire nelle elezioni e fondamentalmente fare tutto ciò che voleva. Visto in quella luce, poi sì, gli aggressori dell'11 settembre hanno odiato le nostre "libertà".

Ma da dove derivano quelle "libertà"? In che modo gli Stati Uniti sono diventati così potenti? Il tema ricorrente di molti miei scritti ha fatto eco ad alcuni scrittori criminalmente oscuri (come Stepehen Zarlenga e Vincent LoCascio ) che hanno documentato nelle loro opere come chi controlla il sistema monetario di una società, controlla la società.

Sulla scena mondiale segue che chiunque controlla la valuta di riserva mondiale, controlla efficacemente il mondo.

In questa era ciò significa che sotto l'attuale sistema monetario in cui l'USD è la valuta di riserva del mondo, sono gli Stati Uniti in generale che controllano la fase globale.

Fintanto che l'USD è la valuta di riserva globale, gli Stati Uniti godranno di "libertà" che gli consentono di imporre il proprio "ordine basato sulle regole" a tutto il mondo.

Ed è quella struttura che offre ogni singolo americano, un tipo di privilegio sistemico, strutturale, non acquisito .

Il privilegio più divisivo è Dollar Privilege.

Il privilegio del dollaro è ciò che consente a quasi ogni singola persona in America di accedere a un tenore di vita che per la maggior parte è ampiamente al di là dei mezzi della propria capacità produttiva o economica, e anni luce oltre ciò su cui quasi la metà della popolazione mondiale deve mantenersi.

È per questo che le società di zombi possono prendere in prestito denaro a tassi di interesse artificialmente bassi per riacquistare le proprie azioni scambiando i massimi di tutti i tempi, e perché i profeti degli sgabelli possono seguire il momo semplicemente estraendo i ticker di borsa dalle borse di scarabocchio.

Il privilegio del dollaro è il motivo per cui quasi la metà delle famiglie statunitensi può ricevere una qualche forma di sussidio dal governo e avere ancora TV a schermo piatto, frigoriferi, fornelli, telefoni cellulari, internet e molto probabilmente auto, mentre la metà inferiore della popolazione mondiale vive con meno di $ 2,50 al giorno .

Ecco perché ogni singolo deputato e senatore è milionario.

È per questo che gli americani per la maggior parte non risparmiano. Perché dovrebbero? Quando possono prendere in prestito denaro per finanziare il loro stile di vita, invece di lavorare, investire e guadagnare per finanziare il loro stile di vita, e quando i risparmi pagano comunque tassi zero o negativi, che senso ha?

Il privilegio del dollaro sovvenziona la Silicon Valley e ogni perdita di unicorno in essa contenuta e ogni perdita di denaro nel servizio, ognuno di questi unicorni "fornisce" ogni singola transazione in perdita che fai con loro ogni giorno. Il privilegio del dollaro è il motivo per cui quelle stesse aziende possono uscire con successo tramite IPO e perché legioni di Robinhooder possono fare soldi vendendole.

Il privilegio del dollaro è ciò che consente a legioni di permachild petulanti e con la testa vuota di accumulare debiti studenteschi in università costose per studiare fantasmagorici non-argomenti come la teoria critica della razza e gli studi di genere.

Il privilegio del dollaro è la salsa segreta che ogni marxista e socialista democratico deve possedere prima di poter lamentare il capitalismo dai loro iPhone e MacBook Pro.

Il privilegio del dollaro è ciò con cui ogni giornalista di assegni blu su Twitter viene pagato dai suoi media sveglia.

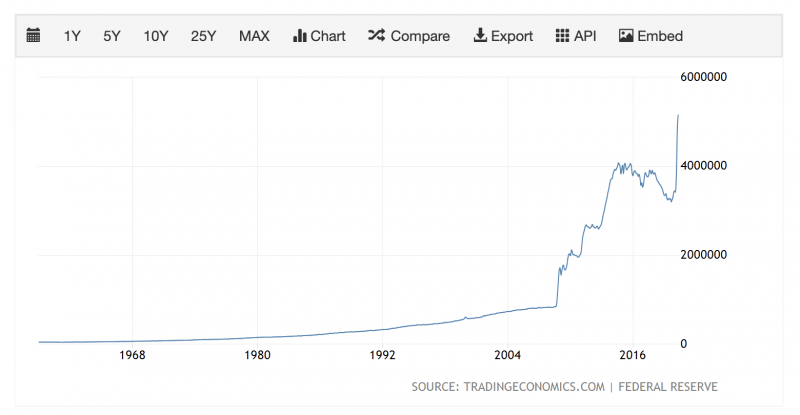

Tutto ciò è un privilegio, tutti quei vantaggi e vantaggi non acquisiti, che l'intero standard di vita elevato deriva dall'essere cittadini di un paese che arriva a coniare la moneta di riserva mondiale dal nulla, per quanto vuole, in sempre importi crescenti.

Offerta di moneta M0 in USD, tramite TradingEconomics.com

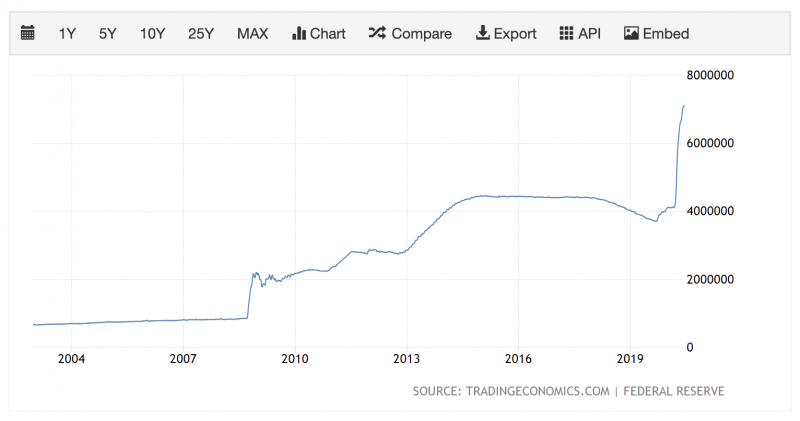

Niente di tutto ciò è negare che ci siano ingiustizie e vestigia di bigottismo e intolleranza qui in Occidente. Piuttosto, questo è tutto per sottolineare che ciò che ci consente di staccarci da esso dal lusso comparativo delle comunicazioni digitali, frigoriferi ben forniti all'interno delle abitazioni moderne è questo privilegio del dollaro, la capacità istituzionale di stampare il "valore" dal nulla aria, che il resto del mondo utilizza quindi per arretrare i loro interi sistemi valutari.

Stato patrimoniale della Fed, tramite TradingEconomics.com

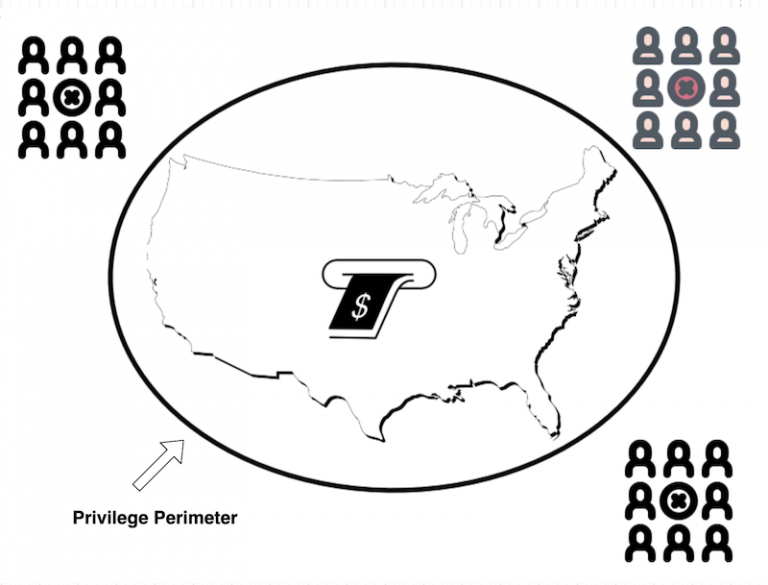

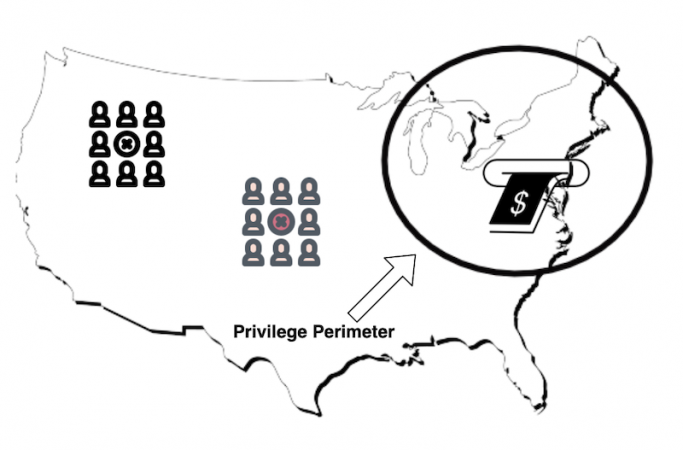

Ciò che è cambiato, perché le persone sono più sensibili alle conseguenze del privilegio, è perché la periferia del privilegio del dollaro (il "Privilege Perimeter") usato per circoscrivere l'intero paese, e abbiamo semplicemente esternalizzato l'emarginazione che ha causato all'estero. L'esercito americano ha imposto la supremazia del dollaro a livello globale e il resto del mondo ha essenzialmente scambiato la propria ricchezza e manodopera con il debito degli Stati Uniti.

Dopo la fine di Bretton Woods, quando Nixon chiuse (temporaneamente) la finestra d'oro nel 1972 (è ancora chiusa), il Privilege Perimeter iniziò un inesorabile processo di costrizione.

Ha attraversato una specie di Rubicon dopo l'incidente di Dotcom, quando la scelta politica è stata quella di far esplodere una bolla immobiliare, e poi è entrato in gioco dopo il GFC del 2008, quando i banchieri sono stati salvati.

Il risultato è che ora, negli Stati Uniti, la classe media si trova per la prima volta fuori dal perimetro dei privilegi. Ciò è particolarmente acuto ora che i responsabili politici stanno letteralmente raccogliendo vincitori e vinti economici, con i vincitori che di solito sono ben collegati, anche se spesso zombi insolventi, e che i perdenti sono piccole imprese, indipendenti e chiunque lavori per uno.

L'effetto Cantillon, di cui ho già parlato in precedenza , del denaro appena creato a beneficio di coloro che sono più vicini alla fonte che lo emette, si rivela avere un effetto reciproco nel restringere il circolo dei beneficiari nel tempo. È come un buco nero per valore economico.

Alla fine i buchi neri collassano su se stessi

Una volta che tutto il valore economico è stato sottratto a tutti al di fuori del perimetro del privilegio, una volta che tutte le prospettive future sono state monetizzate nel qui e ora, il buco nero della finanziarizzazione inizia a crollare su se stesso. Non sembra una crisi finanziaria tanto quanto può presentarsi come disordini civili, combattimenti interni tra fazioni concorrenti di élite e inganno esterno che ricorda l'Europa del 1914, poco prima che le mappe diventassero tutti "cerchi e frecce".

Sembra che sia dove siamo oggi.

Quindi, a tutti voi che detestate il privilegio e la disuguaglianza strutturale, non temete. Quell'era sta volgendo al termine.

Ma oso dire che la maggior parte di voi non riconosce la natura esatta del tipo di privilegio che sta finendo e penso che una volta compreso il cambiamento epocale in atto, non vi piacerà.

Significa che la stragrande maggioranza degli americani dovrà subire una massiccia riduzione del loro tenore di vita. Allo stesso tempo, fino a quando "The Establishment" si riunirà, continueranno la loro traiettoria di opulenza e accumulazione di ricchezza, saccheggiando l'ultimo privilegio di andare in giro.

Alla fine si romperà, ma non sarà giusto, non sarà giusto, non sarà inclusivo o equo.

Sarà solo brutto.

* * *

Passo obbligatorio: se non vuoi essere investito da questo cambiamento tettonico nella storia, risparmia denaro, acquista oro, guadagna criptovalute, elimina i debiti, investi in attività e attività produttive e iscriviti a Out Of The Cave.

Autore di Mark Jeftovic via OutOfTheCave.io

Nessun commento:

Posta un commento