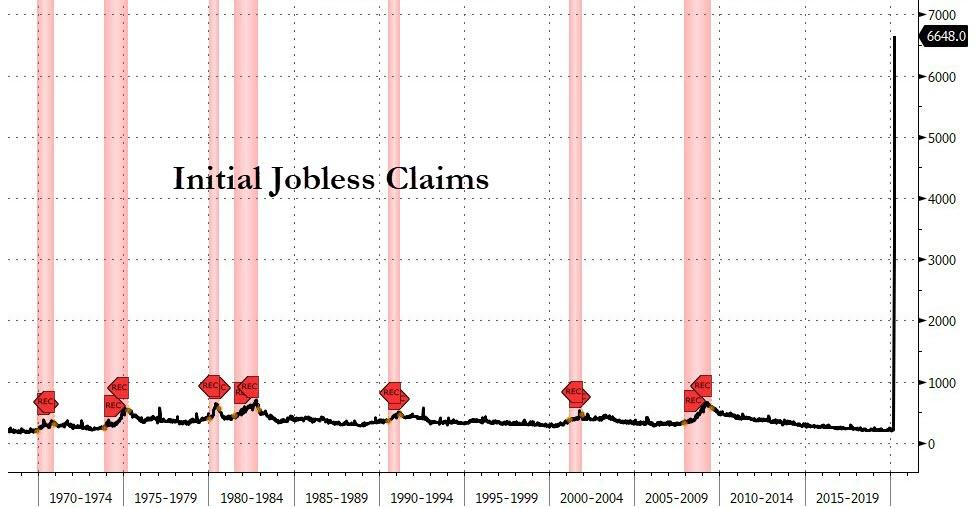

Due settimane fa è stato un record di 3,3 milioni di richieste iniziali; la settimana scorsa è stato un ulteriore 6,6 milioni nei reclami iniziali per due settimane totale di 10 milioni di americani che hanno appena perso il lavoro.

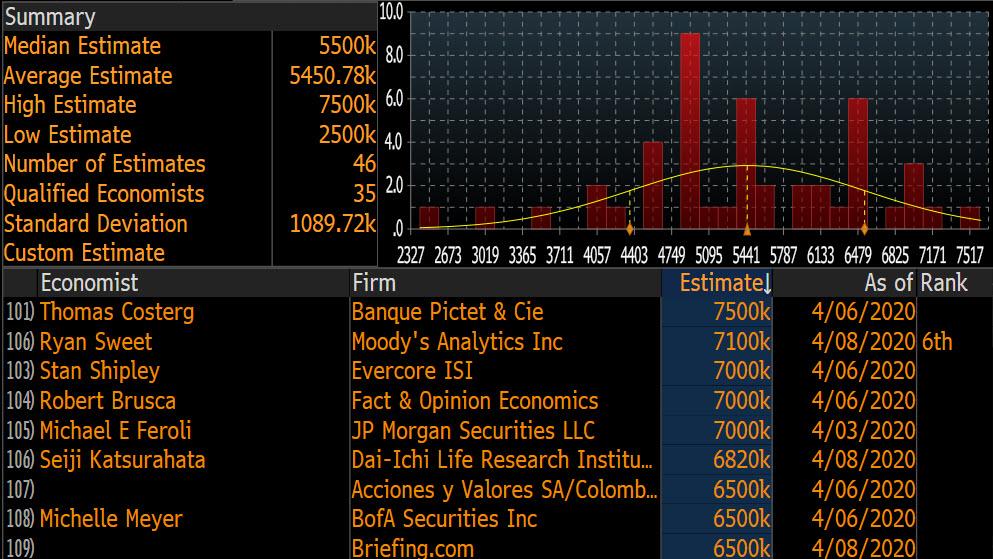

Domani, il consenso di Wall Street prevede che siano stati depositati altri 5,5 milioni di reclami iniziali, anche se la verità è che nessuno ha idea di come quantificare e stimare ciò che è essenzialmente l'economia americana che sta scivolando in una depressione economica (presumibilmente breve, ma di nuovo, chissà). Per la seconda settimana di seguito, l'analista di Pictet Thomas Costerg rimane il più ribassista con una previsione di 7,5 milioni, il che , se accurato, significherebbe che circa 18 milioni di americani - l'11% della forza lavoro - hanno presentato domanda di sussidio di disoccupazione nelle ultime tre settimane .

Analizzando il numero utilizziamo la previsione di BofA che è tra la mediana e il massimo a 6,5 milioni. Secondo la banca, "le notizie locali che riguardano gli sviluppi in vari stati indicano che i crediti nazionali restano vicini ai livelli record" anche se, come le note bancarie, "i rischi sono inclinati al rialzo dati i dati di Google Trends e il CARES Act. L'adeguamento stagionale sarà negativo compensare."

Qualche dettaglio in più:

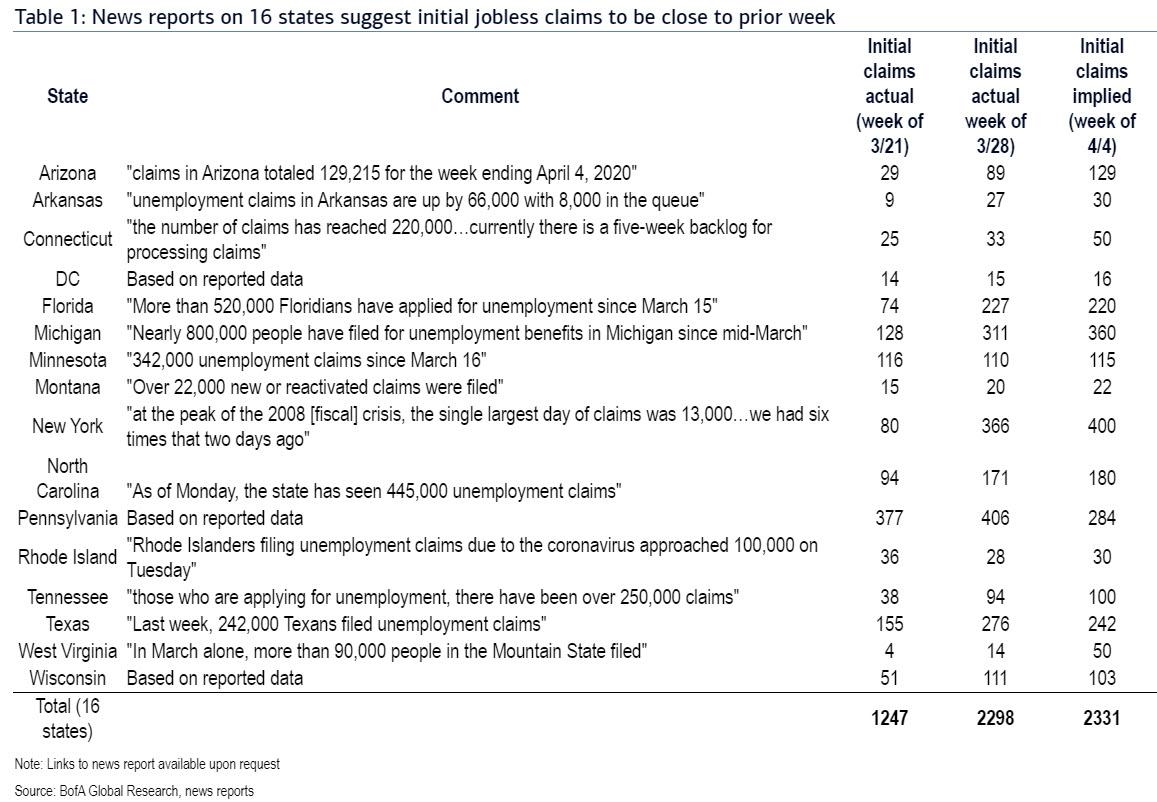

Dopo aver esaminato i dati delle notizie locali per raccogliere una valutazione da parte dello Stato, BofA ritiene che 6,5 milioni di richieste siano una previsione ragionevole. Per 16 stati, la banca ha trovato informazioni specifiche o sufficienti per recuperare un numero implicito, calcolando un totale di 2,3 milioni per il rapporto in arrivo che corrisponde alla settimana che termina il 28 marzo per questi 16 stati.

Supponendo che gli altri stati arrivino in modo simile alla settimana precedente, siamo sulla buona strada per quasi 6,5 milioni di richieste di sussidi di disoccupazione.

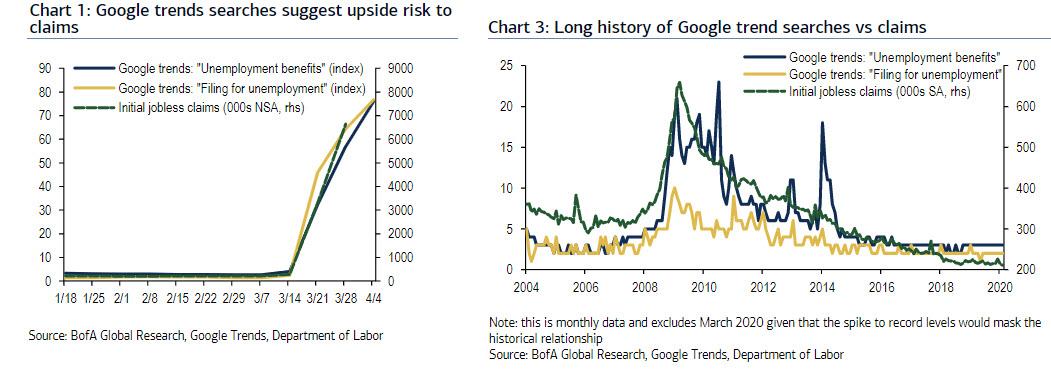

Detto questo, i rischi sono chiaramente inclinati al rialzo (vale a dire, una stampa di richieste molto più elevate). Vi erano ampi segnali del fatto che i governi statali stessero aumentando le assunzioni o spostando le risorse per elaborare meglio le domande di sussidi di disoccupazione, dato il diluvio nelle ultime settimane. Alcuni stati credevano che il peggio dovesse ancora venire. Raccogliendo le nostre analisi della scorsa settimana, BofA osserva che i dati di Google Trends rivelano un ulteriore riscontro nelle ricerche di "sussidi di disoccupazione" e di "presentazione di disoccupazione", che potrebbero essere al rialzo.

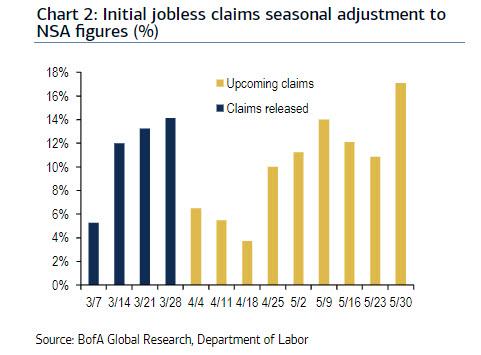

Esiste un potenziale offset negativo: aggiustamento stagionale. Il Bureau of Labor Statistics rilascia anticipatamente i fattori stagionali e per la settimana che termina il 4 aprile vi è un aggiustamento positivo del 6,5% per i crediti non destagionalizzati, che è 7,7 ppi inferiore all'adeguamento stagionale del + 14,2% nell'ultimo rapporto.

Per mettere questo nel contesto, combinando il dato destagionalizzato della scorsa settimana di 5,8 milioni con il fattore stagionale inferiore di questa settimana si tradurrebbe in richieste destagionalizzate di 6,2 milioni invece di 6,6 milioni che sono state effettivamente segnalate.

Detto questo, il numero effettivo sarà probabilmente ancora più alto a causa del salvataggio stesso: come promemoria, la legge sugli aiuti, il soccorso e la sicurezza economica (CARES) del Coronavirus, approvata il 27 marzo, potrebbe contribuire a raggiungere nuovi record nelle prossime settimane poiché aumenta l'ammissibilità per le richieste di sussidi di disoccupazione ai lavoratori autonomi e ai lavoratori giganti, estende il numero massimo di settimane in cui uno può ricevere benefici e fornisce ulteriori $ 600 a settimana fino al 31 luglio. Un recente articolo del WSJ ha notato che questo ha creato incentivi per alcuni le imprese a trasferire temporaneamente i propri dipendenti, sapendo che saranno coperti finanziariamente con l'arresto dell'economia. Nel frattempo, coloro che guadagnano meno di $ 50.000 saranno generalmente resi interi e probabilmente miglioreranno le indennità di disoccupazione. Fonte: qui

Oltre il 30% degli affittuari statunitensi non ha pagato l'affitto dell'appartamento di aprile

Padroni di casa in tutto il paese sono stati lasciati in asso dopo quasi un terzo degli affittuari di appartamenti negli Stati Uniti non ha pagato alcuna del loro affitto aprile durante la prima settimana del mese, secondo i nuovi dati del Consiglio Nazionale multifamiliare abitative da rilasciato mercoledì.

La cifra scioccante arriva quando nelle ultime tre settimane sono state presentate 10 milioni di nuove domande di disoccupazione a causa della pandemia di COVID-19.

Secondo il rapporto citato dal Wall Street Journal , solo il 69% degli inquilini ha pagato l'affitto tra l'1 e il 5 aprile contro l' 81% della stessa settimana a marzo e l' 82% ad aprile 2019 .

Il conteggio include gli affittuari che hanno effettuato solo pagamenti parziali. Molti affittuari che non hanno ancora pagato potrebbero ancora pagare entro la fine del mese, ha detto NMHC, e un aumento dei pagamenti senza carta durante il fine settimana potrebbe non riflettersi in questo conteggio iniziale.I dati provengono da 13,4 milioni di appartamenti in affitto analizzati da diverse società di dati immobiliari, tra cui RealPage, Yardi ed Entrata . Le proprietà incluse sono considerate investment grade con una base di inquilino che può inclinare un reddito maggiore rispetto al locatario medio. I dati non comprendono le case unifamiliari e gli appartamenti conteggiati escludono l'edilizia pubblica e altre abitazioni economiche sovvenzionate. - Wall Street Journal

Il Journal rileva inoltre che alcuni inquilini riceveranno una protezione temporanea dagli sfratti "da un mosaico di leggi federali e locali", ma la realtà è che man mano che gli affitti non pagati si accumulano, anche i default dei mutui man mano che i proprietari faticano a soddisfare i loro obblighi - che a sua volta influisce sugli investimenti a reddito fisso sostenuti da detti mutui.

Ostacolare questa cascata è una promessa del governo federale che consentirà ai proprietari di condomini di differire i pagamenti dei mutui sostenuti dal governo, mentre la Federal Reserve ha anche promesso di acquistare obbligazioni legate a determinati prestiti a più famiglie, secondo il rapporto.

Ciò detto, le misure non riguardano i prestiti detenuti dalle banche senza una garanzia del governo , lasciando oltre i 2/3 delle unità locative finanziate soggette a pignoramento.

Fonte: qui

Gli americani che non pagano i mutui aumentano del 1064% in un mese

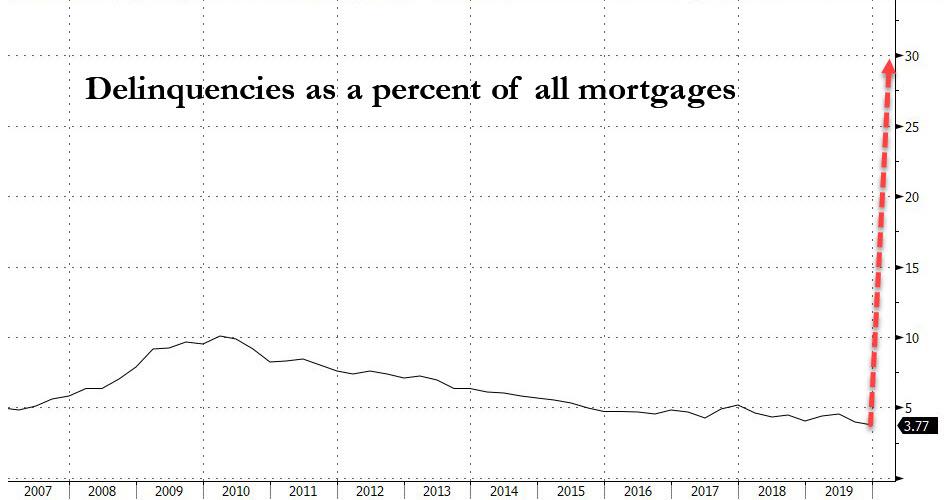

Precedentemente oggi abbiamo riferito che " La crisi di liquidità sta rapidamente diventando una crisi di solvibilità ", e in nessun luogo questo è più vero che per i proprietari di case statunitensi (i loro servitori e i loro prestatori).

Secondo l'ultimo sondaggio Mortgage Bankers Association Forbearance and Call Volume Survey che evidenzia la "tolleranza ipotecaria diffusa e senza precedenti già richiesta dai mutuatari colpiti dalla diffusione del coronavirus", il numero totale di prestiti in tolleranza è cresciuto al 2,66% dal 1 ° aprile; solo un mese fa, il 2 marzo, il tasso era dello 0,25%, ovvero un aumento del 1,064% in un solo mese .

Per i prestiti garantiti da Ginnie Mae, che serve mutuatari a basso e moderato reddito, l'ondata è stata molto maggiore, con un totale di prestiti in sofferenza saliti al 4,25% dallo 0,19% di un mese fa.

Complessivamente, l'MBA riporta che le richieste di tolleranza totali sono cresciute del 1,270% tra la settimana del 2 marzo e la settimana del 16 marzo, e un altro 1,896% tra la settimana del 16 marzo e la settimana del 30 marzo.

Secondo Bloomberg, i mutuatari con punteggi di credito relativamente bassi, molti dei quali vivono uno stipendio per uno stipendio, molto probabilmente cercheranno sollievo. Negli ultimi due anni, Ginnie Mae ha garantito $ 583 miliardi di mutui trentennali con punteggi FICO inferiori a 715, secondo i dati compilati da Bloomberg. Tuttavia, quanto più dura la chiusura del coronavirus, tanto maggiore è il limite FICO per quei mutuatari che non sono in grado (o non sono disposti) a versare mutui.

"L'indagine di MBA evidenzia l'immediato soccorso che i consumatori cercano mentre affrontano le difficoltà economiche causate dagli sforzi di mitigazione per fermare la diffusione di COVID-19", ha dichiarato Mike Fratantoni, Senior Vice President ed Chief Economist di MBA. "L'industria dei mutui si è impegnata a fornire questa necessaria tolleranza, come previsto dalla legge ai sensi del CARES Act. Si prevede che le richieste continueranno a salire alle stelle a un ritmo insostenibile nelle prossime settimane, ponendo vincoli insormontabili di flusso di cassa su molti server - in particolare IMB ".

L'impennata dei non pagamenti arriva quando l'economia americana si è ampiamente chiusa per arginare la diffusione del coronavirus. Il governo richiede ai finanziatori che gestiscono i pagamenti sui prestiti garantiti dalla Confederazione per concedere ai mutuatari periodi di grazia fino a sei mesi alla volta senza penalità. Com'era prevedibile, i prestatori di prestiti sono stati inondati di mutuatari che chiedevano aiuto.

Con l'ondata di richieste per fermare i pagamenti dei mutui, l'MBS ha riferito che, secondo i call center del servizio ipotecario, i tempi di attesa sono aumentati a 17,5 minuti da meno di due minuti tre settimane prima e i tassi di abbandono sono saliti al 25% dal 5%. Potrebbe andare peggio: quando gli americani perdono lavoro a milioni, le compagnie ipotecarie affermano che presto saranno sopraffatte.

Naturalmente, il problema con una crisi di solvibilità è che si insinua lungo la catena finanziaria e i prestatori di servizi di prestito, che sono tenuti a pagare gli obbligazionisti indipendentemente dal fatto che i mutuatari paghino, si trovano di fronte a un deficit di liquidità che potrebbe essere devastante per alcune società di mutui indipendenti. L'MBA ha dichiarato che il 3,45% dei prestiti detenuti da banche non bancarie è andato in sofferenza. Quel che è peggio è che mentre è facile per le persone smettere di pagare il mutuo, ci vorranno mesi se non anni per far ricominciare tutti coloro che hanno smesso di pagare.

* * *

Sfortunatamente, questo è solo l'inizio. Come riportato la scorsa settimana , secondo Moody's Analytics, ben il 30% dei proprietari di case - circa 15 milioni di famiglie - potrebbe smettere di pagare i mutui se l'economia americana rimarrà chiusa durante l'estate o oltre.

"Questo è un evento senza precedenti", ha dichiarato Susan Wachter, professore di proprietà immobiliari e finanziarie presso la Wharton School dell'Università della Pennsylvania. Sottolinea inoltre un altro modo in cui l'attuale crisi è diversa dalla CGC del 2008: "La grande crisi finanziaria si è verificata nel corso di diversi anni. Questo sta accadendo nel giro di pochi mesi, nel giro di poche settimane".

Nel frattempo, i finanziatori - come tutti gli altri - stanno operando al buio, senza alcun modo di prevedere la portata o la durata della pandemia o il danno che causerà all'economia. Se il virus si allontana presto e l'economia ritorna in vita, il piano aiuterà i mutuatari a rimettersi rapidamente in carreggiata. Ma maggiore è la ricaduta, più dura e costosa sarà

Nel frattempo, i finanziatori - come tutti gli altri - stanno operando al buio, senza alcun modo di prevedere la portata o la durata della pandemia o il danno che causerà all'economia. Se il virus si allontana presto e l'economia ritorna in vita, il piano aiuterà i mutuatari a rimettersi rapidamente in carreggiata. Ma maggiore è la ricaduta, più difficile e costoso sarà evitare le acquisizioni.

"Nessuno ha idea di quanto tempo potrebbe durare", ha affermato Andrew Jakabovics, ex consulente senior per le politiche del Dipartimento per l'edilizia abitativa e lo sviluppo urbano, che ora fa parte dell'Enterprise Community Partners, un gruppo di alloggi a prezzi accessibili senza scopo di lucro. "Il programma di tolleranza consente a tutti di fare una pausa sulle loro circostanze attuali e di fare un respiro profondo. Quindi possiamo guardare come potrebbe essere il mondo tra sei o 12 mesi da oggi e pianificarlo."

Ma se il tumulto economico è di lunga durata, il governo dovrà trovare un modo per prevenire pignoramenti - il che potrebbe significare perdonare un po 'di debito, ha detto Tendayi Kapfidze, capo economista di LendingTree. E con il governo ora bloccato nella "modalità di salvataggio di tutti", il rischio di consentire la spirale dei pignoramenti è semplicemente troppo grande perché danneggerebbe i mercati finanziari e questo potrebbe reinfettare l'economia, ha spiegato.

"Mi aspetto che i responsabili politici facciano tutto il possibile per tenere la linea in caso di crisi finanziaria", ha detto Kapfidze accennando solo a una traccia di un conflitto di interessi in quanto la sua impresa potrebbe essere prossima a piegare se i suoi mutuatari dichiarassero una moratoria sui pagamenti. "E questo significa prevenire i pignoramenti con ogni mezzo necessario."

Prendiamo ad esempio Laura Habberstad, un bar manager di Washington, DC, che ha ottenuto un riscatto dal suo prestatore ma ha bisogno di tempo per recuperare. Il coronavirus ha strappato via il suo reddito, come ha fatto per milioni, e lo ha sostituito con incertezza. Il ristorante e la birreria all'aperto dove lavora è stato temporaneamente chiuso. Laura non ha idea di quando riprenderà il suo lavoro, né ha idea di come cercare un nuovo lavoro. Dopo tutto, come cerchi un altro lavoro di ospitalità durante una pandemia globale? Ora vive in Oregon con sua madre, la cui agenzia di viaggi è stata costretta a chiudere.

"Non so come pagherò il mio mutuo e le quote del mio condominio e potrò ancora nutrirmi", ha detto Habberstad. "Spero solo che, una volta riaperte le cose, noi che siamo colpiti da Covid-19 ricevano considerazione e tempo sufficiente per portare tutti i pagamenti correnti senza penalità e in un modo che non ci porti ancora più difficoltà finanziarie".

I mutuatari devono contattare i loro finanziatori per ottenere aiuto ed evitare segni neri sui loro rapporti di credito, secondo le disposizioni del pacchetto di incentivi approvato dal Congresso la scorsa settimana. Bank of America ha dichiarato di aver finora consentito a 50.000 clienti ipotecari di differire i pagamenti. Ciò include i prestiti che non sono sostenuti a livello federale, quindi non sono coperti dal programma del governo.

Nel frattempo, il segretario al Tesoro Steven Mnuchin ha convocato una task force per far fronte alla potenziale carenza di liquidità affrontata dai gestori dei mutui, che riscuote i pagamenti e è tenuta a risarcire gli obbligazionisti anche se i proprietari di case ne mancano. Il gruppo avrebbe dovuto formulare raccomandazioni entro il 30 marzo.

"Se una grande percentuale del libro di manutenzione - diciamo il 20-30% dei clienti di cui ti occupi - non ha la possibilità di effettuare un pagamento per sei mesi, la maggior parte dei gestori non avrà il capitale necessario per coprire tali pagamenti, " Jay Farner, amministratore delegato di QuickenChief, ha dichiarato in un'intervista. Ma non Quicken, ovviamente.

Quicken, che serve 1,8 milioni di mutuatari, e nel 2018 ha superato Wells Fargo come primo prestatore di mutui negli Stati Uniti, ha un bilancio abbastanza forte da servire i suoi mutuatari mentre paga i detentori di obbligazioni garantite dai suoi mutui, ha detto Farner, anche se qualcosa dice noi che in 6-8 settimane il suo punto di vista cambierà radicalmente. Fino ad allora, la società prevede di triplicare i lavoratori dei call center entro maggio per mettere in campo l'atteso assalto dei mutuatari in cerca di sostegno, ha affermato.

Ironia della sorte, come conclude Bloomberg, "se la pandemia ci ha insegnato qualcosa, è quanto velocemente tutto può cambiare. Qualche settimana fa, i prestatori di mutui prevedevano la primavera più grande degli anni per le vendite di case e i rifinanziamenti dei mutui". Invece, poche settimane dopo, il mercato immobiliare statunitense è caduto in un abisso che potrebbe essere molto peggio della Grande Depressione.

Fonte: qui

JPMorgan interrompe tutti i prestiti alle piccole imprese garantiti dal governo

Con le piccole e medie imprese americane che soffrono di arresto cardiaco ora che l'economia è in coma indefinito, non sorprende affatto che la più grande banca americana, JPMorgan Chase, sia stata inondata da oltre 375.000 richieste per $ 40 miliardi di prestiti sotto i $ 350 miliardi programma di salvataggio per piccole imprese, un numero più elevato di domande rispetto a qualsiasi altra banca, ha detto il capo dei consumatori Gordon Smith al presidente Donald Trump martedì.

È in questo contesto che la FT riferisce che Chase ha temporaneamente smesso di accettare richieste di prestiti per piccole imprese al di fuori del programma di protezione dello stipendio del governo. Un portavoce di Chase ha detto al FT che la banca stava ora dedicando tutte le sue piccole imprese a sottoscrivere risorse per l'elaborazione di queste applicazioni e aveva "temporaneamente sospeso" il prelievo di altre applicazioni dalle piccole imprese. La banca stava continuando a elaborare le domande non PPP già in circolazione, ha detto, e avrebbe rivisitato il problema delle nuove applicazioni la prossima settimana.

Ciò significa che qualsiasi piccola impresa che ha esigenze di prestito oltre i limiti del PPP, o se vuole prendere in prestito per scopi che vanno oltre le fatture salariali, dovrebbe cercare altre strutture o altri istituti di credito.

Ok bene, JPM è così impegnata nel tentativo di salvare mamma e negozi pop, non ha tempo di occuparsi di nessun altro. Perché è una storia? Ecco perché.

Prima di tutto, anche prima che il Tesoro annunciasse che avrebbe distribuito prestiti PPP a imprese ammissibili, l' emissione di prestiti commerciali e industriali è esplosa e, nell'ultimo mese, è salito di quasi $ 400 miliardi, il più rapido aumento mai registrato.

C'è una buona ragione per questa ondata, e non ha a che fare solo con un'impennata della domanda, ma anche dell'offerta - dopo che tutti questi prestiti sono alcuni dei prodotti con il margine più alto offerti dalle banche commerciali statunitensi, in effetti si può sostenere che non lo è prop il trading o il front-front della Fed, ma l'emissione di prestiti che è l'attività principale di - sai - banche commerciali!

Inoltre, i prestiti non sono solo estremamente redditizi nel corso della loro vita, ma sono anche garantiti da attività, eliminando efficacemente il rischio di ribasso per il creditore bancario. Detto altrimenti, di tutti i prodotti bancari, questi sono quelli che le banche commerciali statunitensi vogliono fluire, qualunque cosa accada. Un ultimo punto: i prestiti bancari sono i più scalabili, poiché comportano una quantità minima di lavoro iniziale che crea un flusso di entrate estremamente redditizio poiché tradizionalmente solo una piccola percentuale di prestiti fallisce, a quel punto iniziano i team di allenamento dei prestiti della banca.

A meno che ... non sia più il caso.

Il che ci porta a qual è la ragione molto più probabile per cui la più grande banca commerciale americana ha deciso improvvisamente di non partecipare più all'unico prodotto che è il pane e il burro delle grandi banche commerciali statunitensi.

Come promemoria, c'è un modo in cui i prestiti PPP sono unici: sono garantiti dal Tesoro , il che significa che JPMorgan non corre assolutamente alcun rischio quando emette il prestito . Nel peggiore dei casi, il prestito è inadempiente e la banca invia una richiesta di rimborso a Zio Sam, che rende rapidamente JPM integra. Abbastanza semplice.

Ma tutti gli altri prestiti che hanno inondato il sistema e stanno ancora inondando il sistema ... vedi che non hanno una garanzia del governo, hanno solo un prestito in valore e se il valore delle attività sottostanti è praticamente nullo - come sarebbe il caso di una depressione e di un'ondata di inadempienze, beh ... ecco la tua scorta.

E anche se i prestiti normalmente pagano un generoso interesse nel corso della loro vita, non è così se le ipotesi di default di JPMorgan sono aumentate parallelamente all'ondata di nuove emissioni.

Detto altrimenti, l'unica ragione per cui JPMorgan "sospenderebbe temporaneamente" tutti i prestiti non governativi sostenuti da fondi come il PPP, è se la banca si aspetta che uno tsunami di default colpisca insieme a una depressione in piena regola che cancella il valore di tutti i beni impegnata a garantire i prestiti. Inoltre, perché emettere prestiti che saranno inadempienti in mesi se non settimane, proprio come i tribunali fallimentari si riempiono di milioni di casi (supponendo che il coronavirus si risolva da allora, poiché l'alternativa è semplicemente impensabile: uno tsunami predefinito senza alcun capitolo 11 o Capitolo funzionante 7) quando JPM può semplicemente attenersi all'emissione senza rischi al 100% di prestiti per piccole imprese garantiti dal governo che pagano un interessante interesse dell'1%, soprattutto se rende JPM un aspetto patriottico facendo il suo dovere di salvare l'America.

Se davvero è il caso che JPMorgan si stia tranquillamente allontanando dal mercato dei finanziatori non governativi, si aspettano che tutte le altre banche facciano presto lo stesso, e altre grandi e non grandi banche statunitensi come BofA, Citi e Wells Fargo per seguire altrettanto silenziosamente le orme di JPM e interrompere i prestiti a tutte le piccole imprese in tutta l'America a causa dei timori di uno tsunami predefinito.

Se ciò accade davvero, e se l'America sta per trovarsi non solo bloccato dai finanziamenti di corso normale, ma inondato di migliaia se non milioni di fallimenti aziendali, cosa succede allora? La Fed amplierà le sue funzioni per diventare un "tribunale fallimentare di ultima istanza" per tutta l'America e offrirà prestiti DIP incondizionati a milioni di piccole e medie imprese, equiparando allo stesso tempo i prestatori esistenti (e rendendo interi gli azionisti)?

Poiché questo è improbabile, le menti indagatrici vogliono sapere quanto sarà grave la depressione americana nei prossimi mesi se JPMorgan ha appena apposto un cartello "chiuso indefinitamente" sulla sua finestra. Fonte: qui

Nessun commento:

Posta un commento