La reazione della Fed all'interruzione dei mercati dei pronti contro termine mostra quanto sarà difficile per i responsabili politici invertire la loro "stampa di denaro" ...

La ripresa economica statunitense iniziata nel giugno 2009 è giunta al suo 127 ° mese, il che è un record. Ancora più impressionante è che per la prima volta dalla firma della Dichiarazione di Indipendenza nel 1776, gli Stati Uniti hanno appena completato il primo decennio di calendario senza nemmeno un giorno di recessione . Ci sono alcuni motivi chiave per cui ciò sta accadendo e un chiaro rischio che potrebbe porre fine all'espansione.

La tendenza naturale per un'economia è di crescere. Una recessione si verifica solo quando qualcosa "si rompe". Quindi, questa espansione del record sta avvenendo perché non si è rotto nulla. Il motivo principale è la nuova tecnologia che offre alle aziende una maggiore flessibilità per adattarsi alle mutevoli condizioni.

La tecnologia sta inoltre impedendo un'inflazione più rapida nei paesi sviluppati, una delle principali cause di recessione in passato. I prezzi sono diventati iper-competitivi (si pensi all '"effetto Amazon") e Internet consente la sostituzione del prodotto alla velocità della luce. Non sei soddisfatto di un fornitore cinese? Una rapida ricerca su Google o una chiamata Skype ti aiuteranno rapidamente a trovare un sostituto del Vietnam praticamente a costo zero.

Rompere le cose, in senso letterale, è anche ai minimi storici. Le maggiori potenze sono state in guerra con ognuna quasi ininterrottamente per oltre 500 anni. Ma a partire dal 2000, hanno smesso di combattere in un periodo di pace senza precedenti nella storia umana.

Un'altra causa principale per la rottura di un'economia è stata la rapida crescita dei prezzi dell'energia. Il petrolio greggio a $ 147 al barile era in concomitanza con la Grande Recessione del 2008. Ma questo sta cambiando. Abbondanti forniture di energia a causa delle nuove tecnologie di fracking stanno riducendo la minaccia di uno shock di approvvigionamento. Bloomberg News ha riferito che novembre è stato il primo mese in 70 anni che gli Stati Uniti erano un esportatore netto di petrolio.

E nota la silenziosa risposta nei mercati dell'energia all'attacco di droni alle strutture petrolifere saudite ad Abqaiq a settembre. Le previsioni secondo cui l'attacco avrebbe spinto i prezzi del petrolio a $ 100 non erano del tutto infondate, come sarebbe accaduto in passato, quando le forniture non erano altrettanto flessibili. Invece, il greggio Brent detiene meno di $ 70 al barile.

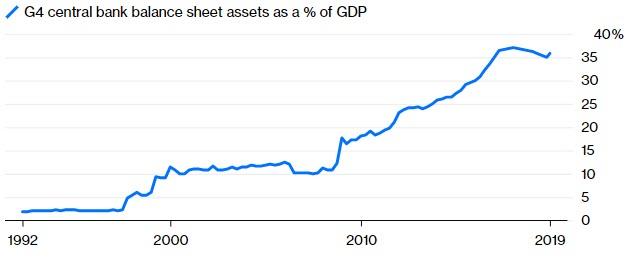

Tutti questi sono motivi potenti, ma standard, per cui l'economia è stabile. Vi è, tuttavia, una fonte di forza non convenzionale emersa nell'ultimo decennio che raddoppia anche il rischio maggiore: le banche centrali. A novembre, le attività patrimoniali collettive della Federal Reserve, della Banca centrale europea, della Bank of Japan e della Bank of England si attestavano al 35,9% del prodotto interno lordo totale dei loro paesi, rispetto al 10% circa nel 2008, secondo i dati compilato da Bloomberg.

Macchina da stampa

La Fed, la BCE, la BOJ e la BOE hanno pompato trilioni di dollari nel sistema finanziario globale negli ultimi anni

Fonte: Bloomberg

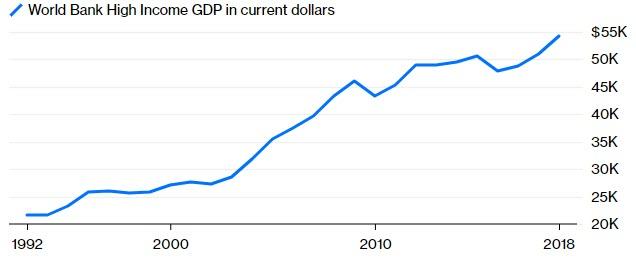

Allo stesso tempo, gli ultimi dati della Banca mondiale mostrano che il PIL dei paesi sviluppati è cresciuto a $ 54,2 trilioni alla fine del 2018 da $ 46,1 trilioni un decennio prima. I bilanci delle banche centrali ribaditi sono cresciuti a un ritmo più rapido, di $ 9,9 trilioni, rispetto alle loro economie sottostanti, che si sono espanse di $ 8,1 trilioni, il che rappresenta un grosso rovesciamento dal periodo 2001-2006.

Non tenere il passo

Le principali economie non sono cresciute così rapidamente come i bilanci delle banche centrali

Fonte: Bloomberg, Banca mondiale (55K = $ 55 trilioni)

È difficile quantificare quanto di questa "stampa di denaro" combinata da parte delle banche centrali abbia contribuito alla crescita del PIL, ma la maggior parte concorderebbe sul fatto che va da "alcuni" a "molto".

Quindi, cosa succede quando le banche centrali si ritirano da questo stimolo? Quando la Federal Reserve ha accennato alla fine del 2018 che avrebbero aumentato i tassi di interesse più volte nel 2019, e la riduzione del bilancio era su "pilota automatico", l'indice S&P 500 è precipitato di quasi il 20% e i timori di recessione sono diventati prevalenti.

E quando la Fed ha parzialmente invertito la sua posizione all'inizio del 2019, suggerendo che non avrebbe aumentato i tassi, i timori di recessione sono diminuiti e le azioni sono salite alle stelle per pubblicare uno dei loro migliori anni di sempre in termini di rendimenti.

Ma la Fed ha continuato a ridimensionare il proprio bilancio e a settembre il mercato dei pronti contro termine ha avuto problemi. Anche qui la banca centrale è stata costretta a invertire la situazione e ha aumentato le proprie attività di oltre $ 400 miliardi, una mossa che ha coinciso con il forte rally del quarto trimestre in attività più rischiose come le azioni. Per le banche centrali sarà estremamente difficile invertire la "stampa di denaro".

Con lo zerbino per l'inflazione, tuttavia, non è necessario che le banche centrali inizino a inasprire le politiche monetarie in qualsiasi momento presto e "rompano" l'economia. Ma se i politici dovessero ottenere il loro desiderio e alcuni ritorni dell'inflazione, allora sarebbe tempo di preoccuparsi.

I banchieri centrali cercano di operare sotto il giuramento di Ippocrate: "In primo luogo, non fare del male". Non sapremo se hanno causato alcun danno fino a quando non invertiranno l'espansione del loro bilancio senza precedenti senza incidenti. La recente esperienza della Fed non è incoraggiante.

Authored by Jim Bianco, op-ed via Bloomberg.comRobertson: la magia monetaria della Fed

Data la forte performance delle azioni nell'ultimo anno e nell'ultimo decennio, gli investitori potrebbero essere perdonati per aver goduto di un senso di calma. Indipendentemente da ciò che si potrebbe credere sui fondamenti e sulla valutazione sottostanti, è difficile contestare che ogni volta che i mercati hanno avuto problemi, le banche centrali hanno fornito liquidità sufficiente per riportarli sulla buona strada. Sebbene il mantenimento dell'esposizione alle attività a rischio in un tale ambiente non possa essere definito un investimento in senso convenzionale, è stato proficuo farlo.

Il problema principale con una visione così benevola è che si basa sul presupposto che i banchieri centrali saranno sia disposti che capaci di proteggere i mercati attraverso la politica monetaria. La cattiva notizia è che quando tutte le sfide in corso vengono prese in considerazione insieme, diventa chiaro quanto sia complicato e difficile il compito di mantenere i mercati a galla con la magia monetaria. La buona notizia è che è facile identificare quelle sfide semplicemente riflettendo sull'ultimo anno e mezzo circa.

Una grande sfida che si presenta sul radar è la Cina. Nel settembre 2018 ho scritto che il settore immobiliare residenziale cinese è " la classe di attività più importante del mondo ". Proprio come negli Stati Uniti a metà degli anni 2000, un boom immobiliare in Cina è stato alimentato da un credito economico e facilmente disponibile. L'unica grande differenza è che gli eccessi nel mercato immobiliare cinese non sono ancora stati risolti.

È importante sottolineare che è improbabile che queste pressioni deflazionistiche siano contenute ordinatamente all'interno dei confini della Cina. Data l'influenza sproporzionata della Cina sulla crescita economica globale incrementale, qualsiasi calo si farà sentire ampiamente. La persistente debolezza dei prezzi del rame è un indicatore importante.

Un'altra grande sfida sarà quella di far fronte alla domanda strutturalmente più bassa di titoli del Tesoro al di fuori degli Stati Uniti. Ho sottolineato la tesi di Russell Napier in " Dollari e assurdità, parte 2 ", che spiega che i giorni felici del costante aumento delle riserve in valuta estera, dell'obbligo di acquisto di titoli del Tesoro USA dall'estero e dei tassi di interesse indeboliti artificialmente sono finiti.

In futuro, i risparmiatori statunitensi avranno un onere molto più grande per l'acquisto di titoli del Tesoro, e tale onere sarà reso ancora più grande dalla politica fiscale che consente ingenti disavanzi. Il risultato è che i risparmiatori statunitensi dovranno vendere altri beni o risparmiare di più per finanziare i debiti pubblici in crescita. Ciò a sua volta ostacolerà la crescita economica e complicherà notevolmente la politica monetaria.

Un altro fattore che minaccia di complicare la politica monetaria è il sistema Eurodollaro. In " Dollari e assurdità, prima parte " ho notato che il sistema bancario ombra in generale e il sistema Eurodollaro in particolare creano tutti i tipi di mal di testa per i responsabili politici. In questo sistema, l'offerta di moneta è una funzione dei mercati dei capitali e non rientra nell'ambito regolamentare delle banche centrali. Inoltre, il denaro creato attraverso il sistema Eurodollaro è in gran parte una funzione del commercio globale e quindi vulnerabile al rischio geopolitico. Di conseguenza, la Fed non ha praticamente alcun controllo su questo denaro e solo vaghe idee sulla sua quantità.

Inoltre, un fattore che può presentare serie sfide è la possibilità di implementare severi controlli sui capitali in un importante mercato emergente. Sebbene tali misure siano in genere riservate solo alle sfide monetarie più estreme, sono sempre un'opzione politica. Tali controlli possono creare sfide di liquidità immediate che possono diffondersi rapidamente e ampiamente.

L'insieme di conseguenze inutili della stessa politica monetaria è un altro fattore complicante. Mentre le prescrizioni di polizze come tassi bassi e acquisti di beni possono fornire alcuni benefici a breve termine, comportano anche costi a lungo termine. Dopo dieci anni, i costi si stanno accumulando e il tempo passa . Tassi bassi e negativi in Europa e in Giappone hanno distrutto la redditività delle banche ed eroso la loro capacità di costruire solide basi di capitale. Questo non può andare avanti per sempre.

Inoltre, i tassi bassi inducono le imprese (e i consumatori) ad assumere più debito. L'aumento degli oneri riduce sostanzialmente il margine di errore con cui operano le aziende. Qualsiasi modesta riduzione delle entrate, aumento dei costi di interesse o aumento di altri costi (ad esempio manodopera) può erodere i profitti operativi. Con condizioni così fragili per il successo, la salute finanziaria aziendale può diminuire rapidamente.

In effetti, tali pressioni sono già state avvertite in numerosi settori. Ad esempio, i fallimenti nel settore dell'energia sono aumentati fino al 2019 e il nuovo capitale non è quasi disponibile per queste società. Anche le aziende di trasporto stanno soffrendo. Finora lo stress finanziario è rimasto abbastanza localizzato, ma le pressioni stanno aumentando.

Con tutti questi fattori in mente, è più facile vedere quanto sarà complicato il compito per i banchieri centrali. Poiché molte delle questioni hanno portata globale, la Fed dovrà coordinarsi con successo con le altre principali banche centrali, anche se i loro obiettivi e priorità entrano sempre più in conflitto.

Allo stesso tempo, i banchieri centrali dovranno mantenere un equilibrio tra fornire uno stimolo quanto basta per mantenere a galla i mercati, ma non tanto da aumentare ulteriormente i rischi di instabilità finanziaria. I tassi bassi minano la redditività delle banche e incoraggiano il consumo eccessivo di debito. L'eccesso di liquidità incoraggia l'assunzione di rischi. Tutte queste misure hanno dei costi e tali costi sono in scadenza.

Se questi non sono abbastanza problemi, la capacità della politica monetaria di mantenere a galla i mercati dipende in gran parte dalle percezioni degli investitori. In questa relazione simbiotica, la capacità della politica monetaria di calmare i mercati è almeno in parte determinata dalla convinzione degli investitori che funzionerà. In altre parole, mantenere questo sistema di credenze assume ancora più importanza che risolvere i problemi.

I problemi non risolti possono persistere solo per così tanto tempo, tuttavia, prima che le persone inizino a notare e proteggere di conseguenza la loro ricchezza. Quando ciò accade, il potere delle banche centrali può dissolversi rapidamente. È importante sottolineare che alcuni di questi problemi non risolti si stanno già rivelando sotto forma di crescenti fallimenti, maggiori pressioni deflazionistiche in Cina e il rischio di fallimento di una grande banca in Europa o in Giappone.

Infine, la convinzione che le azioni continueranno ad aumentare perché le banche centrali continueranno a sostenerle si basa in gran parte sulla semplice convinzione che da quando ha funzionato per dieci anni, continuerà a funzionare. Questo, ovviamente, è un errore e una lettura errata delle probabilità statistiche. Tali tendenze dannose, ma comuni sono il motivo per cui l'avvertimento sugli investimenti secondo cui "le performance passate non sono garanzia di risultati futuri" è diventato così familiare.

La magia monetaria si consumerà quest'anno? È impossibile dirlo con certezza, ma sappiamo alcune cose. Uno è che le banche centrali non possono continuare ad attuare politiche con benefici a breve termine e costi a lungo termine per sempre. Un altro è che l'atto di bilanciamento sta diventando sempre più difficile. Ancora un altro è che siamo più vicini alla fine della strada quest'anno rispetto allo scorso anno. Pertanto, se gli investitori vogliono unirsi (o rimanere) al rally azionario, dovrebbero farlo con la piena consapevolezza di giocare con il fuoco.

Mauldin: la Fed sta creando una bolla mostruosa

Ignorare i problemi raramente li risolve. Devi affrontarli - non solo gli effetti, ma le cause sottostanti, altrimenti peggiorano di solito.

Nel mondo sviluppato e in particolare negli Stati Uniti, e persino in Cina, le nostre sfide economiche si stanno rapidamente avvicinando a questo punto. Le cose che sarebbero state facilmente risolte un decennio fa, o anche cinque anni fa, saranno presto irrisolvibili con mezzi convenzionali.

La colpa è dei banchieri centrali. In un certo senso, sono molto più potenti e pericolosi di quelli eletti .

Suggerimento: non va bene da nessuna parte. E quando lo combini con le attività fiscali disoneste, è molto peggio.

Risolvere i propri errori

Le banche centrali non erano sempre così irresponsabili in modo responsabile.

Walter Bagehot, uno dei primi redattori di The Economist , scrisse quello che divenne noto come il Dictum di Bagehot per le banche centrali: come prestatore di ultima istanza, durante una crisi finanziaria o di liquidità, la banca centrale dovrebbe prestare liberamente, a un tasso di interesse elevato , su buoni titoli.

La Federal Reserve è nata come un antidoto teorico ai panici occasionali e ai fallimenti bancari ancora peggiori. Chiaramente, ha avuto un record discutibile fino al 1945, poiché ci furono molti errori negli anni '20 e soprattutto negli anni '30. La politica monetaria allentata unita all'incontinenza fiscale degli anni '70 ci diede una crisi inflazionistica.

La recente scomparsa di Paul Volcker (PIR) ci ricorda forse l'ora più bella della Fed, eliminando l'inflazione che ha minacciato il sostentamento di milioni di persone. Tuttavia, Volcker ha dovuto farlo solo a causa di errori passati.

La politica monetaria più allentata della storia

A partire da Greenspan, ora abbiamo avuto oltre 30 anni di politica monetaria sempre più allentata accompagnata da tassi più bassi. Ciò ha creato una serie di bolle di attività le cui crisi hanno provocato il caos economico.

Tassi artificialmente bassi hanno creato la bolla immobiliare, aggravata dal fallimento normativo e rafforzata da un sistema finanziario moralmente fallito. E con il sistema completamente in fiamme, abbiamo chiesto all'incendiario di spegnere l'incendio.

Sì, avevamo davvero bisogno che la Federal Reserve fornisse liquidità durante la crisi iniziale. Ma dopo ciò, la Fed ha mantenuto i tassi troppo bassi per troppo tempo, rafforzando le disparità di ricchezza e reddito e creando nuove bolle che dovremo affrontare in un futuro non troppo lontano.

Questo non è stato un "bel deleveraging" come lo chiami tu. Era la brutta creazione di bolle e un'errata allocazione del capitale. La Fed non avrebbe dovuto far saltare queste bolle in primo luogo.

Sulla via della crisi

L'idea semplice che 12 uomini e donne seduti attorno al tavolo possano decidere il prezzo più importante del mondo (tassi di interesse a breve termine) meglio del mercato stesso sta iniziando a logorarsi.

Mantenere i tassi troppo bassi per troppo tempo nell'attuale ciclo ha comportato un'errata allocazione di capitale. Ha comportato la finanziarizzazione di una parte significativa del mondo degli affari, negli Stati Uniti e altrove.

Le regole ora premiano la gestione, non per generare entrate, ma per far alzare il prezzo del prezzo delle azioni, rendendo così le loro opzioni e stock grant più prezioso.

La politica monetaria coordinata è il problema , non la soluzione. E mentre ho poche speranze di cambiamento in questo senso, non ho alcuna speranza che la politica monetaria ci salverà dalla prossima crisi.

Consentitemi di ampliare quest'ultima linea: non solo non c'è speranza che la politica monetaria ci salvi dalla prossima crisi, ma contribuirà a causare la prossima crisi. Il processo è già iniziato .

* * *

Prevedo una crisi senza precedenti che porterà alla più grande perdita di ricchezza della storia. E la maggior parte degli investitori non è completamente consapevole della pressione esercitata in questo momento. Ulteriori informazioni qui.

Autore di John Mauldin via MauldinEconomics.com

I verbali del FOMC illustrano la cronologia della "transizione via" della Fed dal salvataggio della liquidità di Repo

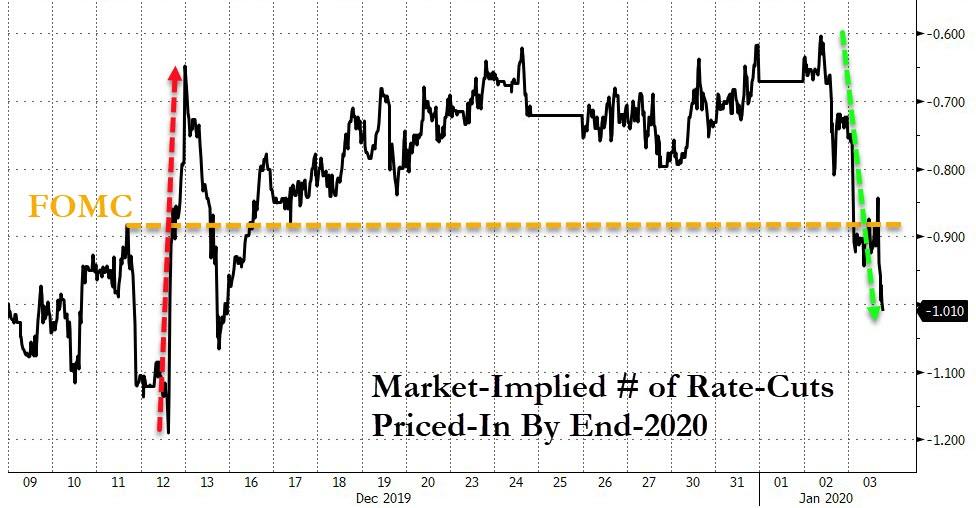

Dopo la dichiarazione e la conferenza stampa dell'11 dicembre, in cui Powell ha ribadito che la Fed sarebbe rimasta in sospeso a meno che non accadesse qualcosa di simile a "una rivalutazione materiale in prospettiva", l'oro è la classe di attività (azioni in rialzo) con le prestazioni migliori poiché il dollaro è stato il ritardatario ...

Fonte: Bloomberg

E sebbene sia stata volatile, le aspettative per le azioni della Fed (implicate dal mercato) nel 2020 sono ora leggermente più accomodanti rispetto a prima della riunione della Fed ... ancora una volta i prezzi in almeno un taglio dei tassi quest'anno ...

Fonte: Bloomberg

Tredici dei 17 funzionari prevedono che i tassi rimarranno invariati durante l'anno delle elezioni presidenziali degli Stati Uniti del 2020, secondo le proiezioni economiche aggiornate emesse all'epoca, con quattro penciling in un aumento di un quarto di punto.

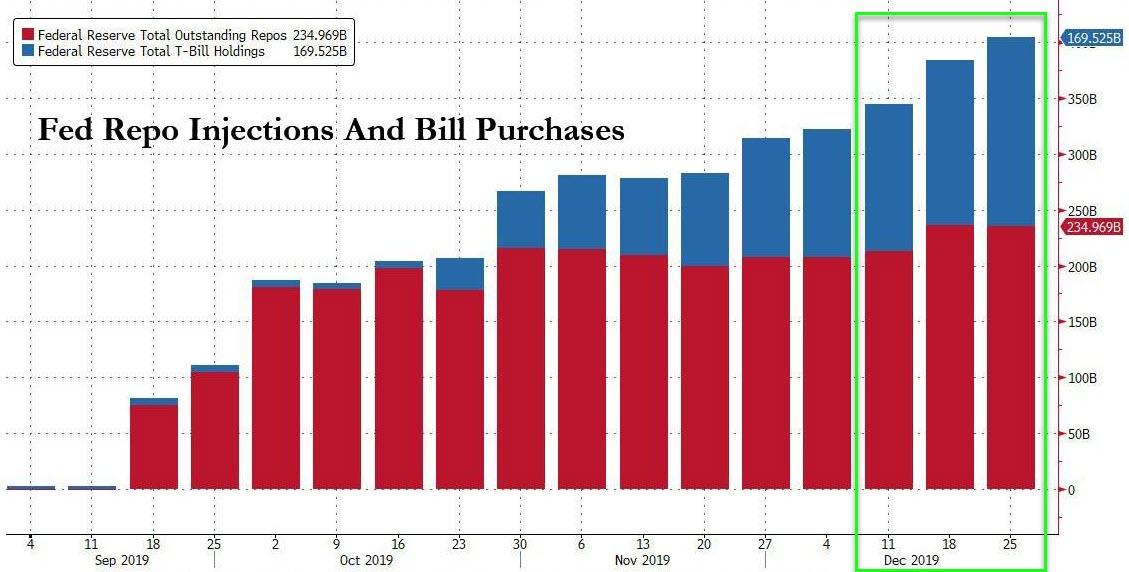

Ovviamente, il grosso problema di cui la Fed stava tranquillamente andando in panico era la crisi dei pronti contro termine, che hanno estinto (per ora) grazie a centinaia di miliardi di dollari versati durante il "turno" per assicurarsi che i buchi fossero riempiti. Come notato in precedenza , il prezzo della stabilità di fine anno è stato di $ 414 miliardi ... $ 256 miliardi in iniezioni di pronti contro termine ($ 211,4 termine e $ 44,3 in una notte) e $ 157,5 miliardi negli acquisti di Bill .

Fonte: Bloomberg

Tutto ciò ha aumentato le scorte a livello globale ...

Fonte: Bloomberg

E come promemoria, la Fed ha iniziato - a tutti gli effetti - a monetizzare il debito degli Stati Uniti .

* * *

Cosa cercano esattamente gli investitori nel processo verbale che potrebbero spaventare i mercati? Non molto in senso tradizionale:

"C'è una soddisfazione su dove siano con la politica monetaria, ma c'è incertezza sul mercato dei pronti contro termine e su come funziona", ha dichiarato Diane Swonk, capo economista di Grant Thornton a Chicago.“La Fed sta cercando di mantenere liquido il mercato. La loro comodità con il mercato dei pronti contro termine è molto meno chiara. Sembra un lavoro in corso. "

Ma i partecipanti al mercato monetario attendono con ansia qualsiasi segnale che la Fed potrebbe dare sui suoi piani operativi a più lungo termine (come gli Evans della Fed oggi hanno accennato in precedenza in una struttura di pronti contro termine permanente - fondo di salvataggio - andando avanti).

"Qualsiasi opinione sui mercati dei pronti contro termine delineata nel verbale dovrebbe probabilmente essere adeguata ai risultati di fine anno, che in rete hanno probabilmente rafforzato la fiducia della Fed che hanno ripreso il controllo dei mercati dei pronti contro termine", affermano gli strateghi di NatWest guidati da Blake Gwinn nella nota di venerdì

Le informazioni sui piani operativi a lungo termine della Fed o persino sul loro "ruolo percepito nella stabilizzazione dei tassi di finanziamento o della tolleranza per la volatilità" sarebbero state accolte, hanno detto. NatWest prevede che la banca centrale inizierà a ritirare il proprio coinvolgimento diretto con i pronti contro termine all'inizio del 2020 e inizierà a ridimensionare gli acquisti di banconote con aggiunta di riserva nel secondo trimestre

* * *

Ecco i punti salienti dei verbali del FOMC:

Il messaggio sui tassi ha fatto eco ai commenti di Powell alla conferenza stampa dell'11 dicembre. A seguito dei tagli alle tre riunioni precedenti, i responsabili politici hanno ora considerato l'attuale intervallo dell'1,5% -1,75% alimentato ai fondi dei fondi come "probabile che rimanga adeguato per un certo periodo" fintanto che la crescita economica regge e non vi è una "rivalutazione materiale di la prospettiva "

Anche se nessun politico ha previsto ulteriori riduzioni dei tassi nel diagramma a punti, molti funzionari hanno ancora visto i rischi economici "inclinati un po 'verso il basso", sebbene alcuni rischi siano diminuiti negli ultimi mesi. Alcuni responsabili politici hanno notato la resilienza nell'economia e il raffreddamento delle tensioni commerciali, ma "sono emerse nuove incertezze" negli scambi con altri paesi insieme a persistenti disordini a Hong Kong

La Fed ha offerto un po 'di colore in movimento per omettere un riferimento alle "incertezze" nella dichiarazione. I membri del FOMC hanno ritenuto che gli sviluppi globali e le pressioni inflazionistiche ridotte rimanessero "caratteristiche salienti delle prospettive" e che il mantenimento della lingua aiutasse a giustificare il mantenimento di una posizione di tasso accomodante, mentre le "incertezze" avevano aiutato la precedente logica per i tagli

Il FOMC è stato informato dal funzionario della Fed di New York Lorie Logan su ulteriori opzioni per azioni riguardanti le tensioni sui pronti contro termine , tra cui: (1) l'acquisto di buoni del Tesoro a breve scadenza e cedole nel caso in cui gli acquisti di titoli a T della Fed danneggiassero la liquidità del mercato; (2) aumentare il tasso di interesse sulle riserve in eccesso (ora 1,55%) a un livello più vicino alla metà dell'intervallo target dei fondi alimentati; e (3) riallineare il tasso di riacquisto inverso overnight (ora 1,45%) al fondo dell'intervallo. Tutte le opzioni sono state presentate come adeguamenti tecnici, non come modifiche alla politica monetaria. Alcuni funzionari hanno sollevato questioni relative all'attuazione della politica monetaria per future discussioni, tra cui un potenziale strumento di pronti contro termine permanente e la composizione dei titoli del Tesoro nel bilancio della Fed.

Il gestore ha discusso di due considerazioni operative sull'implementazione delle politiche. Il primo comportava il rischio che i futuri acquisti di buoni del Tesoro potessero avere un effetto maggiore sulla liquidità nel mercato dei buoni del Tesoro alla luce dei previsti cali stagionali nell'emissione delle banconote e della crescente quota di proprietà delle riserve in circolazione della Federal Reserve. Se questo rischio dovesse materializzarsi, la Federal Reserve potrebbe prendere in considerazione l'espansione dell'universo dei titoli acquistati a fini di gestione delle riserve per includere titoli del Tesoro a cedola con un breve periodo di scadenza.Gli acquisti di questi titoli a breve termine non influirebbero su condizioni finanziarie più ampie o sulla posizione della politica monetaria. Il gestore ha anche discusso delle aspettative di una graduale transizione dalle operazioni di pronti contro termine attive il prossimo anno, poiché gli acquisti di buoni del Tesoro forniscono una base più ampia di riserve. Il calendario delle operazioni di pronti contro termine a partire da metà gennaio potrebbe riflettere una graduale riduzione delle operazioni di pronti contro termine attive. Il gestore ha indicato che alcuni pronti contro termine potrebbero essere necessari almeno fino ad aprile, quando i pagamenti delle tasse ridurranno drasticamente i livelli di riserva.

I responsabili delle politiche hanno esaminato la serie di 14 eventi "Fed Listens" e hanno ritenuto di aver rafforzato l'importanza di sostenere l'espansione in modo che i guadagni di lavoro possano aiutare più persone lasciate indietro. I funzionari hanno anche deciso di ritardare la riaffermazione annuale della dichiarazione politica a lungo termine, in genere a gennaio, mentre completano la revisione del quadro di politica monetaria nel primo semestre.

* * *

La linea di fondo è che questo è meno accomodante di quanto sperato - in quanto segnala che la Fed non terrà necessariamente aperto il rubinetto del repo (anche se sospettiamo che sia esattamente quello che faranno una volta che il mercato reagirà a un segno che potrebbero rimuovere il punchbowl di nuovo). Fonte: qui

* * *

Minuti completi FOMC di seguito ...

Nessun commento:

Posta un commento