Una grande carriola di soldi senza valore

La vita è piena di fatti che non conosciamo o che abbiamo semplicemente dimenticato. In un commento, uno scrittore ha recentemente incoraggiato i curiosi a cercare "l'iperinflazione durante la Repubblica di Weimar".

Alcuni dei dettagli che ho scoperto sono stati sorprendenti. La Germania era uscita dalla prima guerra mondiale con la maggior parte del suo potere industriale intatto, tuttavia l'inflazione aveva improvvisamente distrutto la valuta. Questo combacia con alcuni dei miei pensieri sul trading di valuta oggi. Ha confermato che l'inflazione può derivare da una crescente mancanza di fiducia in una valuta, o in tutte le valute, piuttosto che solo dalla mancanza di beni disponibili. Man mano che l'inflazione attecchisce, i beni disponibili per la vendita spesso si contraggono mentre i venditori si ritirano dal mercato in attesa di prezzi più alti, il che crea un ciclo di autoalimentazione.

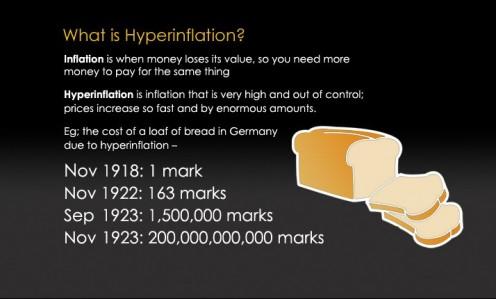

L'iperinflazione può colpire a velocità scioccante

È stato sorprendente la rapidità con cui l'inflazione si è radicata in Germania negli anni '20. Considera quanto velocemente potrebbe accadere ora che viviamo in un'epoca di comunicazione istantanea che consente alle idee e alle aspettative di diffondersi rapidamente. Nel mondo di oggi, molte persone hanno sviluppato una falsa convinzione nella stabilità finanziaria a causa delle affermazioni dei banchieri centrali di aver "controllato" l'inflazione al punto in cui l'economia crescerà a un ritmo controllato.

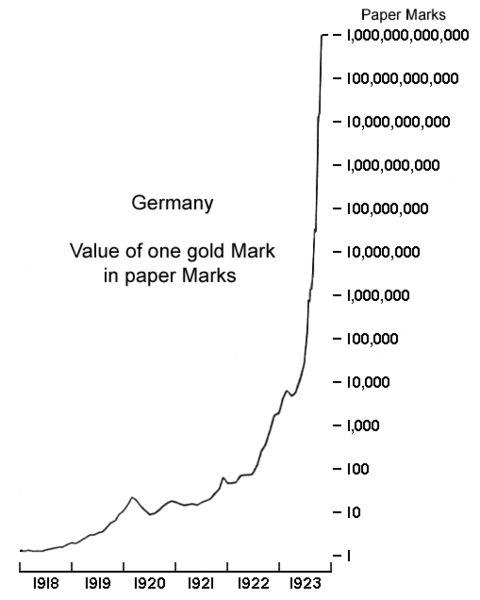

La storia mostra che la valuta tedesca era relativamente stabile a circa 60 marchi per dollaro USA durante la prima metà del 1921. Nel novembre 1921 era scesa a circa 330 marchi per dollaro USA. Le richieste del maggio 1921 per le riparazioni in oro o valuta estera da pagare in rate annuali di 2 miliardi di marchi d'oro più il 26% del valore delle esportazioni tedesche erano schiaccianti. Il primo pagamento è stato effettuato quando dovuto nel giugno 1921. Quello fu l'inizio di una svalutazione sempre più rapida del marco. Il totale delle riparazioni richieste era di 132 miliardi di marchi d'oro, che erano molto più dell'oro e delle valute estere tedesche.

Il calo nella seconda metà del 1921 fu solo l'inizio di una tendenza disastrosa. Nell'agosto 1921, la Germania iniziò ad acquistare valuta estera con i marchi, ciò aumentò il declino, più il marco affondava nei mercati internazionali, più marchi erano necessari per acquistare la valuta estera richiesta dalla Commissione per le riparazioni. Durante la prima metà del 1922, il marco si stabilizzò a circa 320 marchi per dollaro a causa delle conferenze internazionali sulle riparazioni, inclusa una organizzata dal banchiere statunitense JP Morgan. Dopo che questi incontri non hanno prodotto alcuna soluzione praticabile, l'inflazione è passata all'iperinflazione e il marco è sceso a 8000 marchi per dollaro entro il dicembre 1922. Ciò significa che l'indice del costo della vita è aumentato di oltre 15 volte in soli sei mesi.

Questo è il volto dell'iperinflazione

Un articolo su questo sito ha esplorato come l'obiettivo di inflazione gestibile del 2%. è diventato il "Santo Graal" dei banchieri centrali, ma ha sostenuto che questo obiettivo che le banche centrali hanno ritenuto ottimale non è economicamente valido. Questo obiettivo è "basato solo sulla loro opinione" su quali condizioni permetteranno meglio all'economia di prosperare. Le affermazioni delle banche centrali secondo cui la deflazione guida o consente che la loro politica di QE rimanga è fondamentale per la loro capacità di stimolare. Nel momento in cui l'inflazione inizia a radicarsi e si radica saldamente fino a diventare un anello che si autoalimenta, la flessibilità della politica della banca centrale è persa.

Ciò che rende molto rilevante questo dibattito sull'inflazione futura è che l'americano medio ha assistito negli ultimi 30 anni a un crescente divario tra i rapporti governativi sull'inflazione, misurati dall'indice dei prezzi al consumo (CPI), e il costo della vita effettivo. Ciò che i banchieri centrali hanno convenientemente messo da parte è che la formula che genera i numeri che i governi pompano è stata distorta negli anni '90, quando la Washington politica si è mossa per cambiare la natura del CPI nel tentativo di ridurre il deficit federale in modo che nessuno al Congresso avrebbe dovuto farlo. registrare un voto che danneggerebbe l'immagine della previdenza sociale. Per provare il costo reale dell'inflazione basta guardare al crescente costo di sostituzione derivante dalle recenti tempeste e dai disastri naturali. Sostengo che l'inflazione sarebbe molto maggiore se negli ultimi decenni fosse confluito più denaro in beni tangibili piuttosto che in investimenti e promesse di carta.

Il trasferimento della ricchezza in attività immateriali ha mascherato il tasso con cui le banche centrali hanno svalutato la nostra valuta. Ciò significa che potrebbe essere saggio non diventare troppo fiduciosi o compiacenti dell'idea che l'inflazione possa essere contenuta al 2%, specialmente quando i deficit esplodono, il debito si accumula e le banche centrali continuano a stimolare l'economia stampando moneta o che l'economia sembra buona il prossimo anno o giù di lì. In passato, ho avanzato la teoria che l'inflazione potrebbe dominare la giornata anche se le banche centrali non sono in grado di tenere le ruote sull'autobus e l'economia crolla improvvisamente, il che è in realtà al di fuori del loro controllo. Se l'inflazione non diventa il sapore della giornata, è anche molto probabile che il futuro possa scatenare, sua sorella, la potente forza nota come stagflazione. Questa è anche una minaccia per il cittadino medio e devasterà coloro che sono stati indebitamente investiti per il suo arrivo.

La mentalità degli investitori e dei "money people" spesso si trasforma in overdrive quando si presentano opportunità di speculazione. La distorsione causata dal denaro facile dalla politica della Federal Reserve, unita alla compassione politica e sociale per alloggi a prezzi accessibili, cure mediche, ha ovvie implicazioni poiché il debito e le promesse continuano a crescere. La maggior parte degli economisti concorda sul fatto che le banche centrali non sono in grado di restringere l'offerta di moneta in questo momento. Ricorda, molte delle cose in cui investiamo, come le pensioni e le azioni, sono solo promesse cartacee, ma i beni durevoli sono rari. Sebbene non preveda l'iperinflazione, la minaccia di inflazione o stagflazione è stata sottovalutata. Una parola di cautela, sebbene l'iperinflazione non si verifichi spesso, quando colpisce, e la velocità con cui può colpire è un enorme punto di svolta che può rendere le obbligazioni e molti altri investimenti quasi inutili.

Scritto da Bruce Wilds tramite il blog Advancing Time

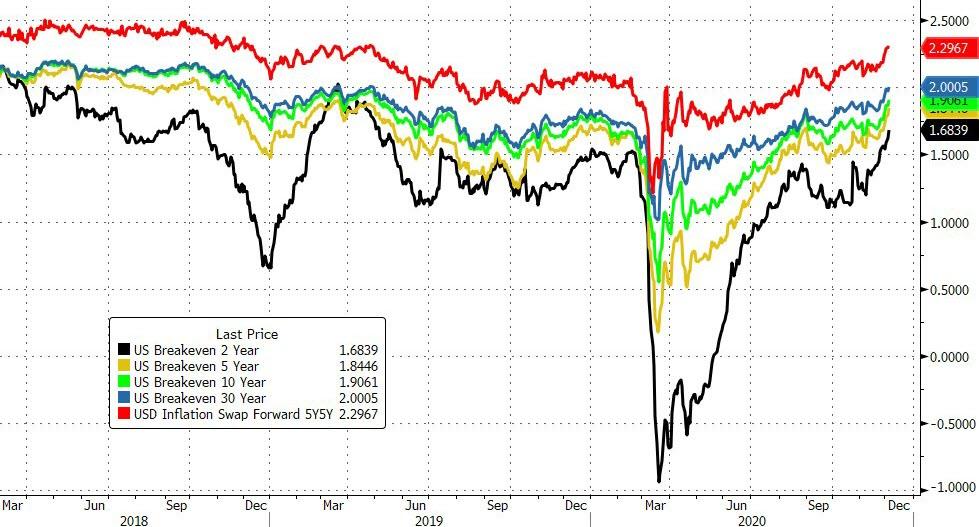

L'inflazione in pareggio sta scoppiando

Le aspettative di inflazione, così come valutate dal mercato del Tesoro, stanno raggiungendo i massimi di 18 mesi proprio ora. Come il lettore può vedere, le aspettative di inflazione su tutte le scadenze del Tesoro sono ai massimi del ciclo.

Ciò sta accadendo in coincidenza con le crescenti aspettative per l'accordo di stimolo bipartisan da 908 miliardi di dollari e con le aspettative diffuse che la Fed si allenterà in qualche modo aggiuntivo nel prossimo incontro tra 12 giorni.

Il fatto che questi due eventi siano anticipati dal mercato pone un certo rischio di ribasso a breve termine per le aspettative di inflazione, poiché ora c'è spazio per la delusione . Tuttavia, tenere a mente il gioco lungo è utile.

In effetti, esistono molteplici catalizzatori strutturali per la pressione inflazionistica che non esistevano da un po 'di tempo:

de-globalizzazione

USD che potrebbe essere sotto pressione continua a causa di enormi deficit di conto corrente e di bilancio

la possibilità che la produzione di petrolio degli Stati Uniti abbia raggiunto il picco, o almeno non crescerà come nell'ultimo ciclo

inflazione delle materie prime (soprattutto metalli di base) dall'accelerazione dei trasporti verdi e delle tendenze della generazione di energia

inflazione trainata dalla domanda da stimoli fiscali

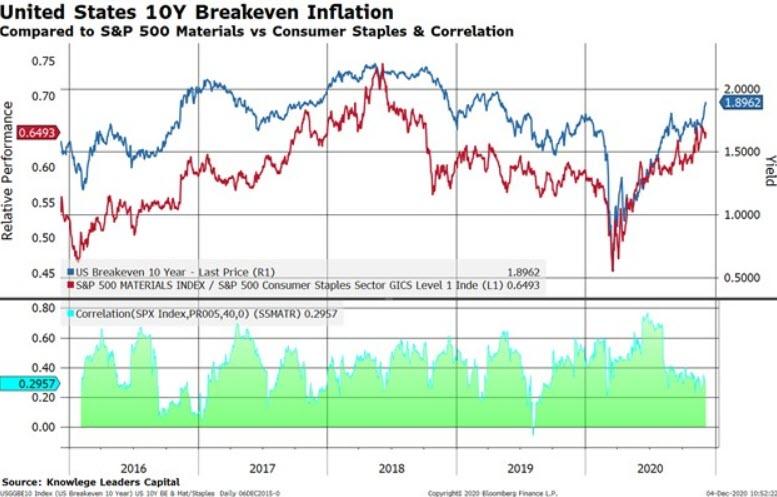

All'interno del mercato azionario, ci sono chiare implicazioni per un cambiamento strutturale nelle aspettative di inflazione. La più chiara potrebbe essere la sovraperformance dei titoli ciclici rispetto a quelli difensivi. Nel grafico successivo, confronto il settore dei materiali con il settore dei beni di prima necessità (linea rossa) e sovrappongo le aspettative di inflazione a 10 anni (linea blu). Il pannello inferiore mostra la correlazione tra le due serie in verde. Se i breakeven continuano a salire, è chiaro che si vuole un'inclinazione più ciclica verso il proprio portafoglio.

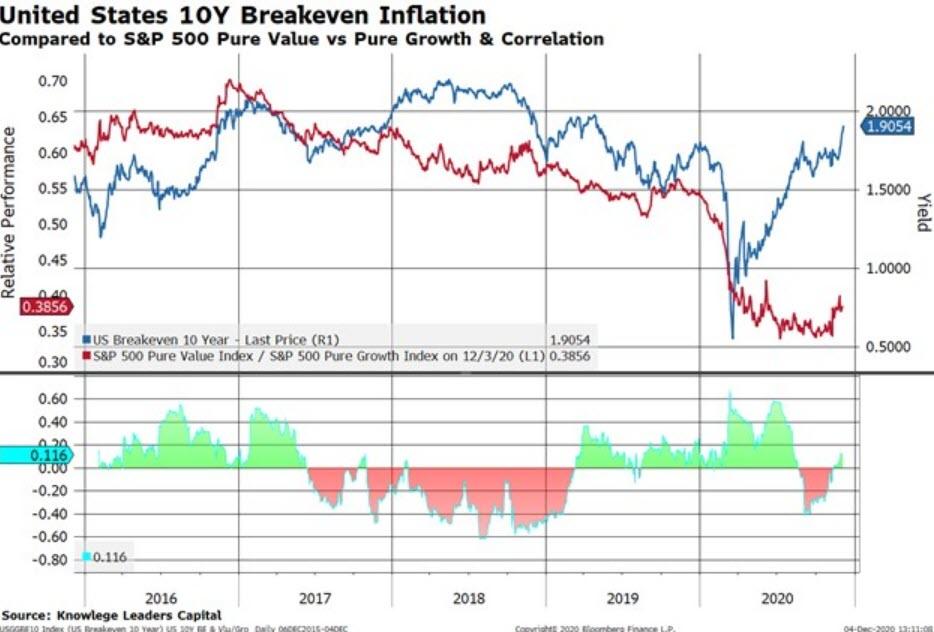

D'altra parte, la ciclicità non è uguale al valore. Ciò è evidente nel grafico sottostante in cui traccia la performance relativa dei titoli Pure Value vs Pure Growth sovrapposti alle aspettative di inflazione.

La correlazione qui è molto, molto inferiore a quella del grafico precedente. Come ho sostenuto più volte in questo blog, il valore come stile dipende in larga misura dall'incremento della curva dei rendimenti. Poiché la Fed ha telegrafato un'inclinazione a spingere contro i tassi lunghi più elevati (controllo della curva dei rendimenti, forward guidance, ecc.), Un irripidimento sostanziale e sostenuto della curva dei rendimenti (cioè uno che dura fino alla prima metà del 2021) non lo fa ''. Sembra una scommessa di probabilità particolarmente alta.

Almeno, la scommessa su ciclico vs difensivo è una probabilità più alta e che crescerà se i catalizzatori inflazionistici sopra si esauriscono.

Scritto da Bryce Coward tramite il blog di Knowledge Leaders Capital

Nessun commento:

Posta un commento