Da quando Irving Fisher e John Maynard Keynes scrivevano negli anni '30, ci sono state due ortodosse prevalenti nell'economia tradizionale:

1. Che la deflazione è sempre negativa.2. La crescita economica guidata dai consumatori deve essere la nostra massima priorità economica.

In questo articolo, usando i dati macroeconomici britannici del diciannovesimo, ventesimo e ventunesimo secolo, nonché il ragionamento prasseologico, cercherò di sfidare questa saggezza ricevuta dimostrando che la crescita è arrivata a scapito del risparmio nazionale netto, che non è sostenibile a lungo termine .

In primo luogo, sulla deflazione, se studiamo la seguente tabella (figura 1) che mostra i prezzi medi del grano e del pane rispetto ai salari medi del lavoro e alla popolazione totale per il 1800, possiamo immediatamente vedere che i prezzi medi sono diminuiti quando i salari e la popolazione sono aumentati. L'affermazione di base che la deflazione è sempre una cosa negativa non riesce in tal modo a spiegare la totalità del XIX secolo, soprattutto dopo il 1846, quando laissez-faire eroe Richard Cobden infine convinto Sir Robert Peel di abrogare le leggi sul grano, dopo un decennio di attivismo politico e di agitazione.

FIGURA 1

Questo insieme di figure dissipa non solo i miti sulla deflazione emanata dagli anni '30, ma anche i miti dei protezionisti dei primi del 1800, che si erano opposti alla legge di Say e hanno sostenuto a favore del mantenimento delle leggi sul mais. Thomas Malthus - l'eroe economico dichiarato di Keynes - sosteneva che i salari sono indissolubilmente legati al prezzo del grano. David Ricardo lo seguì basando la sua argomentazione su una serie contorta di assunzioni tra cui la sua teoria differenziale del canone di locazione e l'omogeneità dei tassi salariali. La teoria del "grano" sui salari è chiaramente falsa, il che può essere mostrato empiricamente e usando il metodo prasseologico.

William D. Grampp lo dimostrò empiricamente semplicemente dividendo i salari medi annui per i prezzi medi del grano per produrre "salari di grano" dal 1815 al 1846. Se Malthus e Ricardo avessero ragionevolmente "salari di grano" sarebbero abbastanza costanti per quindici o venti anni periodi, ma questo non si osserva perché fluttuano selvaggiamente. In alcuni anni, il grano è fino al 36,1 percento in più rispetto ai salari (1817) e in altri anni fino al 44,2% in meno (1835). Tuttavia, questa argomentazione non può essere vinta dall'empirismo. Come osserva lo stesso Grampp, i sostenitori di Ricardo come Mark Blaug hanno semplicemente messo in dubbio la validità dei dati. Tuttavia, il ricardiano dagli occhi d'aquila poteva semplicemente scegliere un intervallo di vent'anni - diciamo dal 1816 al 1836 - e fare una media dei "salari del grano" insieme per trovare solo una differenza del +0,6 per cento tra salari e grano, e solo un -0. 5% di differenza per l'intero periodo. Sebbene ciò non mostri coerenza di anno in anno, potrebbero ritenere che dimostri che i prezzi oscillano comunque in media attorno al loro "tasso naturale". Giochi di statistiche come questo possono sempre essere giocati, quindi dobbiamo esporre l'errore nel ragionamento sottostante.

Contemporaneo di Ricardo, Nassau William Senior ha messo il dito sul problema: "Il mais non diventa caro perché una parte viene raccolta a spese elevate, ma una parte viene sollevata a spese elevate perché il mais è già diventato caro". Qui Senior sembra anticipare Carl Menger nel riconoscere che il valore di un bene è determinato dalle preferenze dei consumatori e che l'investimento di capitale nella produzione di quel bene è un riconoscimento di questo fatto. I costi dei fattori di produzione sono determinati con il prezzo finale del bene di consumo (ed eventuali guadagni proiettati) già in mente . In effetti, come sosteneva Ludwig von Mises, il calcolo economico è reso possibile solo da questa struttura dei prezzi. 9 I singoli imprenditori-capitalisti valutano le condizioni di mercato prevalenti e decidono di allocare le loro risorse all'agricoltura del grano o alla creazione di una miniera di carbone, all'apertura di una fabbrica per la produzione di tessuti o di un'industria siderurgica. Anticipano la domanda futura del mercato per questo o quel bene e quindi investono di conseguenza in capitale e manodopera, a fronte di rendimenti futuri previsti. Se sono corretti, realizzeranno dei profitti, se non sono corretti, faranno delle perdite e alla fine saranno costretti a chiudere l'impresa. Questa ovvia realtà della vita del diciannovesimo secolo (anzi, della vita in qualsiasi momento in cui i mercati sono autorizzati ad operare) è completamente ignorata da Ricardo, che "lascia totalmente fuori l'imprenditore". 10 Un imprenditore in questo periodo, John Bennet Lawes, sviluppò un nuovo prodotto fertilizzante che portò ad un aumento del 37% delle rese di grano per acro negli anni 1840, il che non solo lo rese ricco, ma si tradusse anche in un aumento del 29% circa dei rendimenti medi per l'inquilino agricoltori. 11 Questa cecità nei confronti dell'innovazione nel pensiero di Ricardo ha assicurato che, nonostante avesse letto Jean-Baptiste Say, poteva vedere come le diverse parti di un'economia potevano influenzarsi a vicenda.

Un esempio di questo punto cieco nel pensiero ricardiano è che l'affitto non è determinato solo dalla qualità della terra ma dai numerosi fattori che influenzano la domanda, compresa la sua posizione e la connettività: "Le ferrovie hanno influenzato l'affitto aprendo mercati distanti agli agricoltori e riducendo il costo dei fattori di produzione agricoli come sementi, fertilizzanti, macchinari e carbone con la riduzione dei costi di trasporto ". Anche il ruolo dell'investimento in capitale fisso manca come fattore nella teoria di Ricardo. Come notò George Stigler, "Ricardo assume ... che tutto il capitale dell'agricoltura circoli capitale". Ad esempio, un'innovazione tecnologica negli anni '70 del 1800 fu il "placcaggio", un trattore a vapore e un aratro che aumentò notevolmente la produttività. Come per tutta l'automazione, tali aggeggi hanno ridotto la necessità di manodopera aumentando la produzione. Costano circa £ 645, che per la maggior parte degli agricoltori inquilini (e dei loro proprietari) avrebbero richiesto alcuni risparmi e investimenti: quei primi utilizzatori avrebbero avuto un vantaggio competitivo rispetto a coloro che non avevano o non potevano investire. L'analisi statica di Ricardo non ha potuto prevedere gli effetti di questo tipo di cambiamenti che alla fine hanno rotto la trappola malthusiana. Nel 2019, l'agricoltura rappresenta circa lo 0,59 percento dell'economia del Regno Unito e l'1,6 percento della sua forza lavoro, fornendo al contempo il 50 percento dell'offerta alimentare. Né Malthus né Ricardo prevedevano progressi tecnologici a questo livello. La trappola malthusiana fu così rotta. L'analisi statica di Ricardo non ha potuto prevedere gli effetti di questo tipo di cambiamenti che alla fine hanno rotto la trappola malthusiana. Nel 2019, l'agricoltura rappresenta circa lo 0,59 percento dell'economia del Regno Unito e l'1,6 percento della sua forza lavoro, fornendo al contempo il 50 percento dell'offerta alimentare. Né Malthus né Ricardo prevedevano progressi tecnologici a questo livello. La trappola malthusiana fu così rotta. L'analisi statica di Ricardo non ha potuto prevedere gli effetti di questo tipo di cambiamenti che alla fine hanno rotto la trappola malthusiana. Nel 2019, l'agricoltura rappresenta circa lo 0,59 percento dell'economia del Regno Unito e l'1,6 percento della sua forza lavoro, fornendo al contempo il 50 percento dell'offerta alimentare. Né Malthus né Ricardo prevedevano progressi tecnologici a questo livello. La trappola malthusiana fu così rotta.

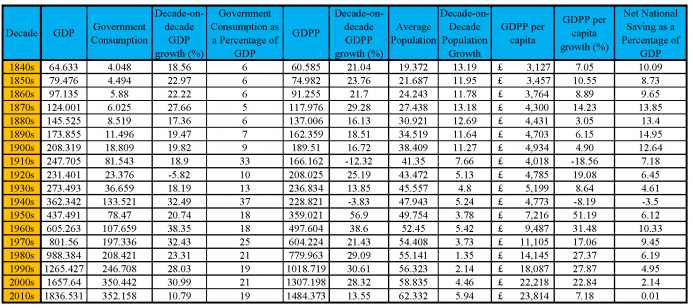

Tuttavia, non ci siamo ancora liberati dalla trappola keynesiana del successore spirituale di Malthus. Nella tabella seguente (figura 2), ho compilato varie statistiche medie decennali per l'economia del Regno Unito dal 1840 ad oggi. I dati sul PIL sono indicati in miliardi di £ 2015. La popolazione è data in milioni di persone. Ho derivato il prodotto privato interno lordo (PIL) sottraendo il consumo pubblico dal PIL. Il PIL viene qui utilizzato per distinguere la crescita genuina da quella del governo.

FIGURA 2

PIL = media decennale nel 2015 in miliardi di sterline; Popolazione = media decennale in milioni di persone; PIL = prodotto privato interno lordo = PIL meno consumi pubblici

Guardando questo, diverse cose dovrebbero diventare nettamente evidenti. Nel 1800, nonostante una crescita sostenuta della popolazione e un'autentica crescita economica misurata dal PIL, i risparmi pubblici e privati combinati sono riusciti costantemente a rimanere sopra l'8,7 per cento e ben oltre il 10 per cento nella maggior parte dei decenni fino al 1910. Le generazioni di vittoriani durante questo periodo mantennero un autentico lungimirante politica economica di lasciare il paese in uno stato finanziariamente più sicuro di quello in cui era nato. A volte questo significava sacrificare una certa crescita economica a breve termine per la sostenibilità a lungo termine, in altre parole, hanno ritardato i consumi per produrre risparmi netti nazionali - denaro che potrebbe essere utilizzato per gli investimenti di capitale necessari per produrre il prossimo ciclo di innovazione e crescita. Questo era un orientamento che, in effetti, mettere il futuro dei propri figli davanti al proprio consumo attuale. Era una politica che induceva una preferenza di tempo bassa. Tale era la loro prudenza fiscale che persino il disastro della prima guerra mondiale, che influenzò negativamente la crescita reale, non ridusse i risparmi a meno del 7,18% per l'intero decennio. Tuttavia, poiché le politiche interventiste hanno messo radici negli anni della depressione dopo la guerra, i risparmi si sono ridotti negli anni '20 e '30. La catastrofe della seconda guerra mondiale ha visto un'influenza del 3,5% sui risparmi nazionali. Ciò che vediamo, in effetti, nel periodo dal 1910 al 1950 è lo sperpero abietto di ottant'anni di accumulazione di capitale. Nel consenso postbellico che seguì, possiamo vedere che nonostante un breve ritorno al risparmio in stile ottocentesco negli anni '60, i risparmi nazionali sono stati da allora in totale caduta libera. Nella misura in cui negli anni 2010, ora sono appena sopra lo zero. Uno sguardo ai seguenti due grafici dovrebbe renderlo più esplicito.

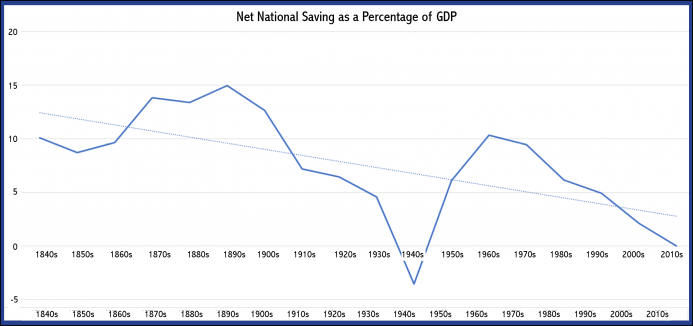

FIGURA 3

FIGURA 4

La figura 3 mostra il consumo del governo in percentuale del PIL, la figura 4 mostra il risparmio nazionale netto in percentuale del PIL. La crescita economica del periodo tra gli anni '50 e gli anni 2010 può sembrare più impressionante sulla carta rispetto a quella del diciannovesimo secolo, anche quando si utilizza il PIL anziché il PIL, ma ciò maschera il fatto che questa crescita è una sorta di corsa allo zucchero. In effetti, le politiche economiche di questo periodo hanno invertito il mantra dei vittoriani. Ha sacrificato la sostenibilità a lungo termine per la crescita a breve termine. Ha sostituito il ritardo nel consumo per produrre risparmi nazionali netti per il consumo attuale a spese di qualsiasi risparmio. Questo è un orientamento che, in effetti, mette il nostro consumo attuale davanti al futuro dei nostri figli. È una politica che induce una preferenza temporale elevata. È una politica che, considerando i dati sopra riportati, nonché i tassi di interesse negativi in Europa, sta sicuramente raggiungendo la fine della linea.

Nessun commento:

Posta un commento