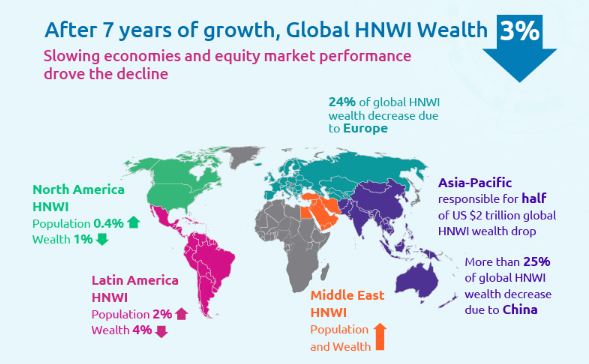

Il World Wealth Report 2019 di Capgemini ha stabilito che, dopo sette anni di banche centrali inondando i mercati globali di credito, la ricchezza complessiva complessiva del patrimonio netto elevato (HNWI) è diminuita del 3% nel 2018 .

Troverete più infografica a Statista

Il calo della ricchezza è principalmente dovuto all'avvio di una fase di rallentamento sincronizzato a livello mondiale , originario della regione Asia-Pacifico (in particolare la Cina); questo declino ha già spazzato via $ 2 trilioni di ricchezza.

Il rapporto sulla ricchezza rileva che la regione Asia-Pacifico ha visto il declino della ricchezza più significativo, mentre la ricchezza del Medio Oriente è aumentata.

"La popolazione e la ricchezza globali dell'HNWI sono diminuite rispettivamente dello 0,3% e del 3%, con l'Asia-Pacifico colpita più duramente: la regione ha rappresentato 1 miliardo di dollari del declino globale della ricchezza, mentre la popolazione dell'HNWI è diminuita del 2% e la ricchezza dell'HNWI del 5% % La sola Cina è responsabile di oltre la metà (53%) dell'Asia-Pacifico e di oltre il 25% della perdita di ricchezza HNWI globale ".

La ricchezza dell'HNWI è caduta in tutto il mondo: l'America Latina è diminuita del 4%, l'Europa del 3% e il Nord America dell'1%. C'è stata una notevole ripresa della ricchezza in Medio Oriente, generando una crescita del 4% nella ricchezza dell'HNWI e aumentando la sua popolazione di HNWI del 6% a causa di condizioni economiche più favorevoli.

Gli Stati Uniti, il Giappone, la Germania e la Cina hanno rappresentato il 61% della popolazione globale HNWI globale.

"La popolazione ultra-HNWI è diminuita del 4%, e la loro ricchezza è diminuita di circa il 6% .Questo rappresenta il 75% della diminuzione della ricchezza totale globale. I miliardari di medio livello (HNWI tra US $ 5-30 milioni di ricchezza) hanno recuperato 20 % del declino totale Il segmento milionario della porta accanto (che rappresenta HNWI tra US $ 1-5 milioni di ricchezza e costituisce quasi il 90% della popolazione dell'HNWI) è stato colpito meno nel 2018, in quanto la loro ricchezza è diminuita di meno 0,5%, a significare che quasi tutti i cali della ricchezza e della popolazione dell'HNWI sono stati guidati dai segmenti della ricchezza più elevata (ultra-HNWI e mid-tier milionario) ".

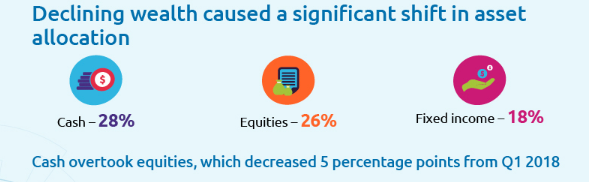

Basandosi sulle risposte di oltre 2.500 HNWI in tutto il mondo, la liquidità è stata la principale asset allocation detenuta dall'HNWI, in quanto molti hanno riferito di aver venduto azioni e si sono difesi tra i timori di una recessione commerciale mondiale.

"Asset allocation spostato in modo significativo, come in contanti sostituito azioni per diventare l'asset class più attesa nel 1 ° trimestre 2019, che rappresentano il 28% della ricchezza finanziaria HNWI, mentre le azioni scivolato in seconda posizione a quasi il 26% (un calo di 5 punti percentuali). Volatile le condizioni del mercato azionario hanno stimolato un lieve aumento dell'allocazione verso investimenti alternativi al 13%, un aumento di quattro punti percentuali rispetto all'anno precedente. "

E circa un decennio dopo che la Federal Reserve ha operato a fianco della Banca centrale europea e della Banca del Giappone per salvare l'economia globale pompando miliardi di dollari nei mercati finanziari, la loro capacità di contrastare la prossima recessione globale è limitata . Ciò significa che la popolazione dell'HNWI continuerà a scaricare azioni e acquisire prodotti difensivi, come denaro e obbligazioni, a causa della minaccia che una parte della loro ricchezza potrebbe diminuire mentre il rallentamento globale sincronizzato acquista slancio attraverso il 2H19. Fonte: qui

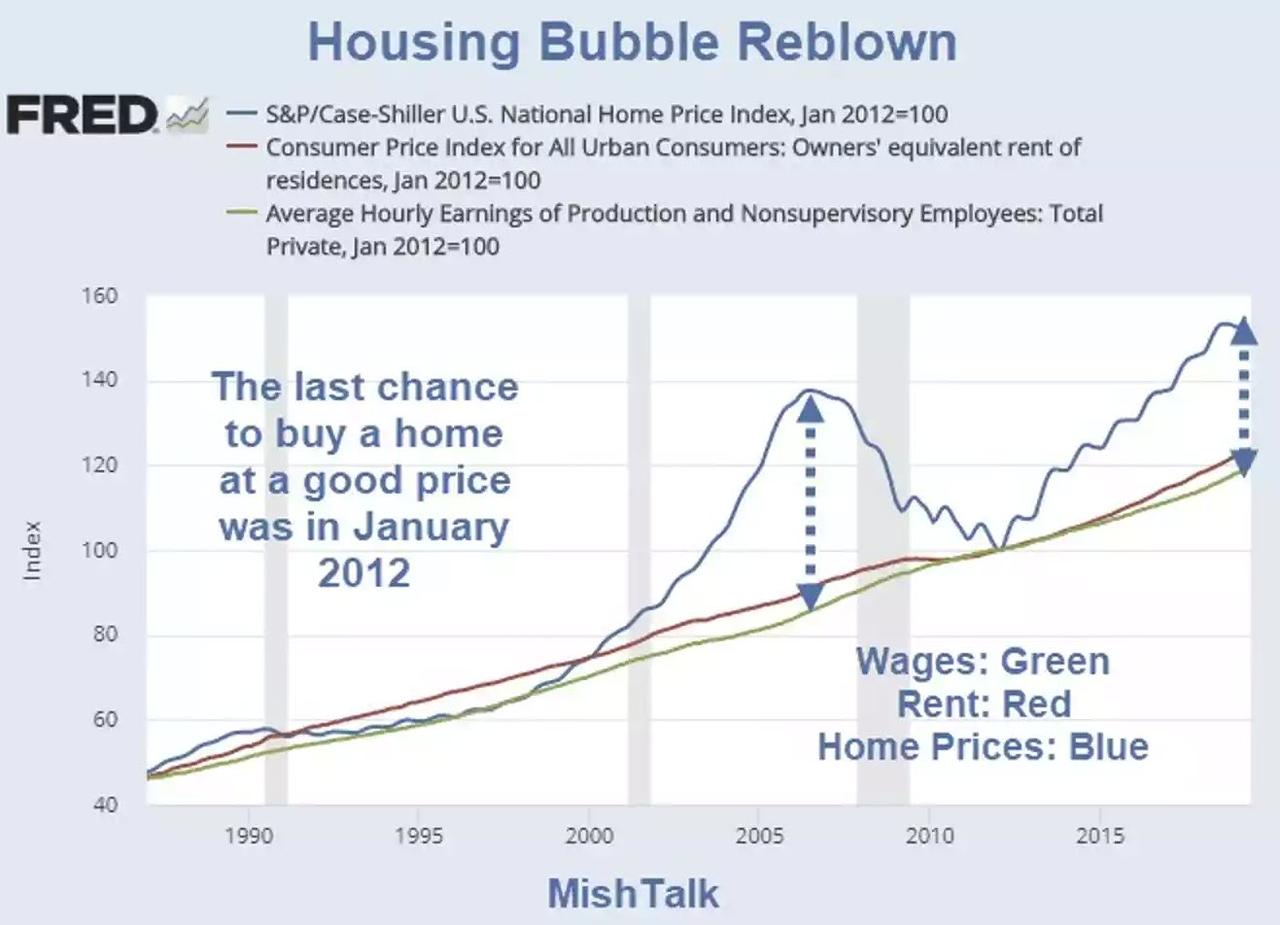

Usa rigonfiata la bolla immobiliare: l'ultima possibilità di avere prezzi a buon mercato è stata di 7 anni fa

I prezzi delle case hanno superato di gran lunga la crescita dei salari e i prezzi degli affitti. Qualcosa deve accadere. Quindi ...

Ogni mese sono divertito dai commenti del capo economista del NAR Lawrence Yun riguardo ai fondamenti abitativi, in particolare la crescita dell'occupazione.

Dimentica lavori forti. Le visioni di Toss Yun nell'Ashcan.

Rispetto alla crescita dei salari, le case sono quasi inaccessibili ora come se fossero al culmine della bolla immobiliare.

Senza contare il debito degli studenti e i cambiamenti di atteggiamento riguardo al debito, alle attività e alla mobilità.

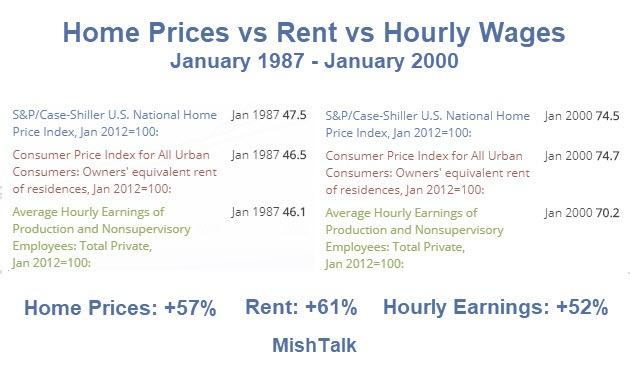

Gennaio 1987 a gennaio 2000

Nel periodo di 13 anni tra il 1987 e il 2000, i prezzi delle case, l'affitto e i salari sono cresciuti insieme. Le case erano casa, non giocattoli immaginari, non un veicolo per la pensione.

Questo è cambiato nel 2000.

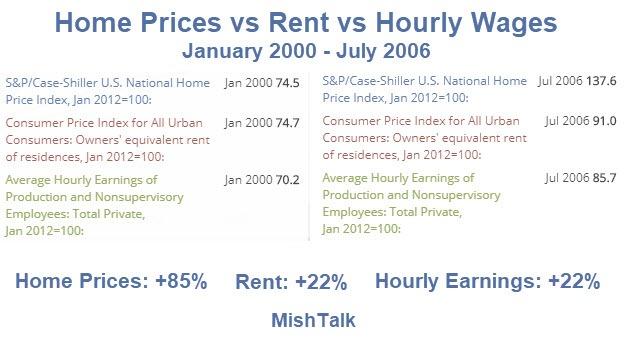

Gennaio 2000 al luglio 2006

Nel periodo di 6,5 anni tra gennaio 2000 e luglio 2006, i prezzi delle case sono aumentati dell'85% rispetto al 22% sia per l'affitto che per i guadagni orari.

La gente pensava che i prezzi delle case non avrebbero mai smesso di crescere. Presumibilmente c'era una massiccia mancanza di case. Persone in fila per blocco per il diritto di acquistare un condominio della Florida. In poche settimane, dopo che il pool di sciocchi più grandi finì, iniziò il crollo delle abitazioni.

Il crollo dell'alloggiamento è durato più a lungo della crisi del mercato azionario e si è concluso alla fine del 2011. Gennaio 2012 era l'ultima volta che affitto, prezzi delle case e stipendi erano approssimativamente sincronizzati.

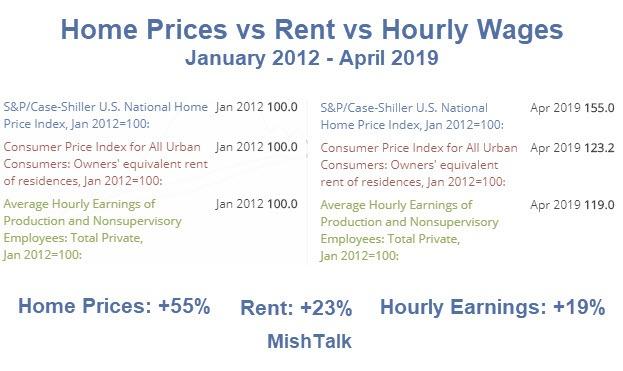

Da gennaio 2012 ad aprile 2019

I prezzi delle case non sono così negativi come lo erano nel luglio del 2006, ma la pressione sugli aspiranti acquirenti è estrema.

I salari sono aumentati del 19%, gli affitti aumentano del 23% e i prezzi delle case sono aumentati del 55%. Quelle sono medie nazionali. Alcuni mercati sono migliori e alcuni molto peggio.

I millennial sono sottoposti a forti pressioni perché il prezzo dell'affitto ha superato la crescita dei salari. Aspettare di comprare ha generalmente peggiorato le cose.

Quelli che non potevano permettersi di comprare una casa nel 2013 sono molto più indietro oggi.

Il peggior tempo per acquistare dal 2012

Ora è il momento peggiore per comprare dal 2012. I mercati variano, naturalmente, e anche le strategie. Coloro che possiedono una casa, specialmente una grande in una zona calda, hanno buone possibilità di ridimensionare.

Ma il nuovo bambino nel blocco dei desideri sarebbe saggio pensarci due volte.

In arrivo busto deflazionistico

Sono convinto che sia scoppiata un'altra bolla di asset deflazionistici.

Per la discussione, vedi Deflation Coming: CPI presumibilmente diretto da nessuna parte, ma Let's Dive Inside .

Questa volta il busto potrebbe durare da sei a otto anni, non due. In effetti, questa è la mia aspettativa.

La bolla rappresenta l'inflazione delle attività. La deflazione delle attività sarà probabilmente accompagnata anche da una piccola quantità di deflazione dei prezzi.

Nessun incidente?!

A differenza di altri, non sto chiamando per un incidente. Le condizioni di liquidità sono molto diverse. E questa volta la bolla principale non è l'edilizia abitativa, ma le obbligazioni spazzatura e le azioni congiunte a una demografia molto deflazionistica.

Mi aspetto qualcosa di più sulla falsariga di -15%, + 3%, -10%, + 5%, -8%, -8%, + 5%, -18%. Il risultato è circa -46% con niente peggio di -15 a -20% o giù di lì.

Quando ho chiesto un fallimento deflazionistico nel 2005, mi è stato ampiamente considerato un pazzo. Lo sono stato, per due anni.

Forse lo sono di nuovo, per ancora più a lungo.

Scritto da Mike Shedlock via MishTalk

Nessun commento:

Posta un commento